- アイフルで借りるとやばい

- アイフルは利息が高くて返済が困難になる

- 審査のときに勤務先へ電話連絡されて借り入れがバレる

アイフルはやばいのような口コミや評判を見て、申し込みを迷っている人は多いのではないでしょうか。

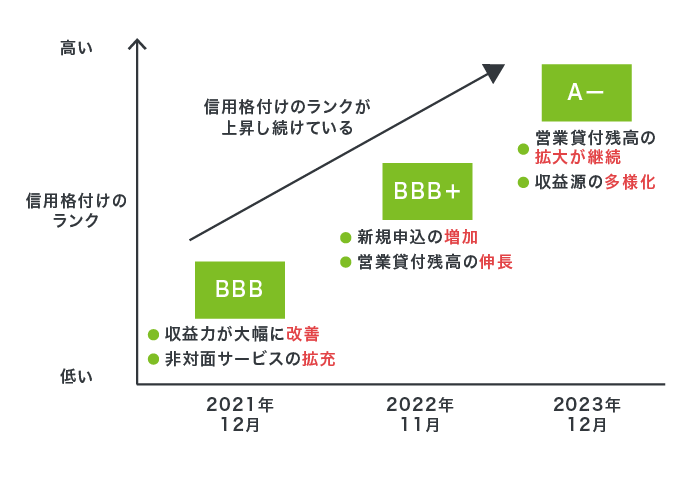

アイフルは、金融庁に登録されている適格格付業者の信用格付け評価が上昇し続けており、信頼度が高い消費者金融です。

実際に、日本格付研究所がアイフルを格付けした結果を以下のグラフで表しましたので、参考にしてください。

| 年度 | 格付のランク | 格上げ理由 |

|---|---|---|

| 2021年12月 | BBB | 収益力が大幅に改善、非対面サービスの拡充 |

| 2022年11月 | BBB+ | 新規申し込み数の増加、営業貸付残高の伸長 |

| 2023年12月 | A- | 営業貸付残高の拡大が継続、収益源の多様化 |

参考元:アイフル-日本格付研究所

アイフルは、営業収益や新規申し込み数の増加を評価されて2020年から信用格付けランクが上昇し続けています。

さらに、貸金業法を遵守しながら融資を実施していることから過度な取り立てを受けたり、高額な利息を請求されたりしない点もアイフルが口コミや評判で高評価を得ている理由のひとつです。

- アイフルは利用経験者の口コミや評判で高評価を得ている

- 初めての申し込みで最大30日間の無利息期間サービスを受けられる

- アイフルなら独自の審査基準で融資を決定してもらえる

- 最短18分で融資を受けることが可能*

- 電話による在籍確認なしだから家族や知り合いに借り入れがバレない

この記事では、アイフルの口コミや評判をもとに貸付条件から審査基準まで詳しく紹介していきます。

電話連絡による在籍確認なしにしてもらう方法や、毎月の返済額についても合わせて記載していますので、ぜひ参考にしてください。

目次

アイフルで借りるとやばい?口コミや評判で高評価を得ている

アイフルは借りるとやばいと思っている人もいるかと思いますが、実際のところは良い口コミや評判が多く、利用者に人気の消費者金融です。

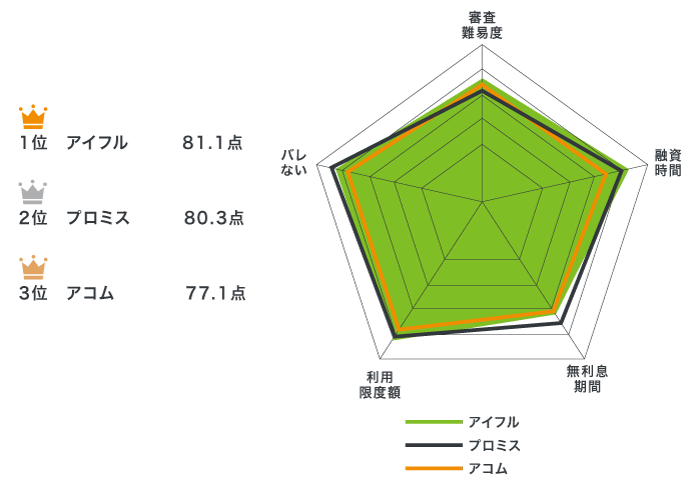

実際に消費者金融を利用した経験がある500人を対象に当サイトでアンケート調査を実施し、アイフルと他社で顧客満足度を点数化した結果を以下で比較しましたので、参考にしてください。

| 親会社 | 審査難易度 | 融資時間 | 無利息期間 | 利用限度額 | バレない | 合計 | |

|---|---|---|---|---|---|---|---|

| アイフル | ー | 15.8点 | 17.5点 | 13.6点 | 17.2点 | 17.0点 | 81.1点 |

| プロミス | 三井住友カード株式会社 100% | 14.5点 | 16.5点 | 15.1点 | 16.6点 | 17.6点 | 80.3点 |

| アコム | 三菱UFJフィナンシャル・グループ | 15.6点 | 15.8点 | 13.7点 | 16.8点 | 15.2点 | 77.1点 |

| レイク(旧レイクALSA) | SBI新生銀行 | 16.4点 | 16.0点 | 16.8点 | 15.9点 | 11.3点 | 76.4点 |

| SMBCモビット | 三井住友フィナンシャルグループ 100% | 15.7点 | 14.7点 | 0.0点 | 17.0点 | 15.8点 | 63.2点 |

当サイトのアンケートは、第三者機関による調査結果および政府による統計データなどを包括して作成しています。

>> 2021年版のコンテンツの根拠に関する詳細(PDF)

>> 2022年版のコンテンツの根拠に関する詳細(PDF)

>> 2023年版のコンテンツの根拠に関する詳細(PDF)

>> 2024年版のコンテンツの根拠に関する詳細(PDF)

>> 2025年版のコンテンツの根拠に関する詳細(PDF)

アイフルは最短18分融資に対応しているうえ、大手消費者金融のなかで利用限度額の幅を広く設定していることから、顧客満足度で高得点を獲得しています。*

上記のアンケートでアイフルを高く評価した人の口コミは、以下のとおりです。

口コミからアイフルは年齢や職業に関係なく貸付対象になるうえに、他社借り入れがあっても融資を受けられる旨がわかります。

消費者金融でお金を借りるなら、短時間で柔軟に融資を決定してもらえるアイフルで申し込むとよいでしょう。

アイフルが提供しているキャッシングローンの貸付条件を以下にまとめましたので、参考にしてください。

| 金利 | 3.0〜18.0% | 利用限度額 | 1,000円〜800万円 |

|---|---|---|---|

| 対象年齢 | 20〜69歳 | 担保または保証人 | 不要 |

| 審査時間 | 最短18分* | 郵送物 | なし |

| 融資時間 | 最短18分* | 電話連絡 | なし |

| 無利息期間 | 最大30日間 | カードレス対応 | ◯ |

>> アイフルの1秒審査で結果を見てみる

アイフルが提供している最大30日間の無利息期間サービスは、返済総額が抑えられる利点があります。

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

初めての申し込みで最大30日間の無利息期間サービスが受けられる

アイフルは初めて申し込む人を対象に、最大30日間の無利息期間サービスを提供しています。

アイフルはお客様本位の業務運営関する基本方針を策定しており、利息を安く抑えたいユーザーの要望に応える目的で無利息期間を実施しているからです。

契約手続きが完了した後、30日間の利息を0円にしてもらえて返済総額を抑えられるため利用者から高評価を得ています。

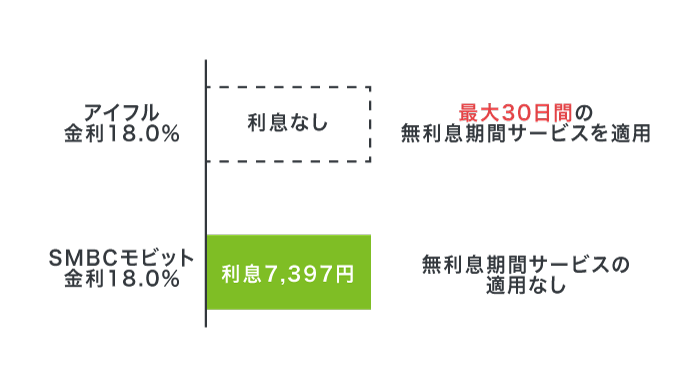

実際にアイフルとSMBCモビットで50万円を30日間借り入れした場合の利息を比較した結果は、以下のとおりです。

| 消費者金融 | 金利 | 借入金額 | 利息が発生する期間 | 利息 |

|---|---|---|---|---|

| アイフル | 18.0% | 50万円 | なし | 0円 |

| SMBCモビット | 18.0% | 50万円 | 30日 | 7,397円 |

アイフルで最大30日間の無利息期間サービスが適用されると、SMBCモビットで借り入れするより7,397円も返済総額を抑えられます。

お金を借りるなら、最大30日間の無利息期間サービスで返済総額を抑えられるアイフルが最適です。

>> アイフルの1秒審査で結果を見てみる

借り入れ上限金額が最大800万円なので高額融資を受けることも可能

アイフルは借り入れ上限金額が最大800万円なので、上限金額を500万円に設定している他社に比べて高額融資を受けられます。

アイフルは潤沢な資本金をもとに貸金業を運営していることから、他社より高い金額を融資しても経営が傾かないのが特徴です。

実際に消費者金融の利用限度額と資本金を調査して以下で比較しましたので、参考にしてください。

| 消費者金融 | 利用限度額 | 資本金 |

|---|---|---|

| アイフル | 1〜800万円 | 940億2,800万円 |

| アコム | 1〜800万円 | 638億3,252万円 |

| SMBCモビット | 1〜800万円 | 340億3千円 |

| ORIX MONEY | 1〜800万円 | 48億円 |

| レイク | 1〜500万円 | 1億円 |

アコムの利用限度額は800万円ですが、アイフルより300億円も少ない資本金で貸金業を運営しており、借り入れ希望金額を高額にして申し込むと審査に通過しづらい実情があります。

アイフルは利用限度額の幅が広いうえ、借り入れ希望金額を高額にして申し込んだ場合でも前向きに融資を検討してもらえるため、実際の利用者から高評価を得ています。

適用金利は3.0〜18.0%だから他社と比較してそれほど高くない

アイフルの適用金利は3.0〜18.0%なので、他社と比較してそれほど高くありません。

アイフルと他社で上限金利を比較した結果は、以下のとおりです。

| 消費者金融 | 上限金利 | 10万円を60日借りたときの利息 |

|---|---|---|

| アイフル | 18.0% | 2,959円 |

| プロミス | 17.8% | 2,926円 |

| レイク | 年率18.0% | 2,959円 |

| SMBCモビット | 18.0% | 2,959円 |

| アコム | 18.0% | 2,959円 |

| ORIX MONEY(オリックスマネー) | 17.8% | 2,926円 |

| dスマホローン | 17.9% | 2,942円 |

上限金利17.8%のプロミスに比べてアイフルの金利は高いという口コミを見かけますが、実際に10万円を60日間借り入れしたときに発生する利息の差は33円になります。

つまり、金利0.2%程度の差なら返済総額がそれほど変わらないということです。

しかし、アイフルで申し込む人が上限金利17.8%のプロミスより低金利で借り入れできないわけではありません。

アイフルに申し込んだうえで返済総額を抑えたい人は、ファーストプレミアム・カードローンを選択するのもよいでしょう。

ファーストプレミアム・カードローンは金利9.5%で借り入れが可能

アイフルで初めて申し込む人のみが貸付対象になるファーストプレミアム・カードローンは、上限金利9.5%で借り入れが可能です。

口コミや評判で高評価を得ている最大30日間の無利息期間サービスを適用してもらえるうえに、上限金利14.0%前後の銀行カードローンよりも返済総額を抑えられます。

アイフルのファーストプレミアム・カードローンと銀行カードローンで100万円を借り入れした場合の利息を以下で比較しましたので、参考にしてください。

| カードローン | 上限金利 | 100万円借りたときの利息 | 差額 |

|---|---|---|---|

| アイフルのファーストプレミアム・カードローン | 9.5% | 95,000円 | ー |

| りそな銀行カードローン | 13.5% | 135,000円 | 40,000円 |

| みずほ銀行カードローン | 14.0% | 140,000円 | 45,000円 |

| 楽天銀行スーパーローン | 14.5% | 145,000円 | 50,000円 |

| 三菱UFJ銀行 バンクイック | 14.6% | 146,000円 | 51,000円 |

※利息は1年間で借り入れした場合の金額を算出しています。

上限金利が10.0%以下に設定されているのはアイフルのファーストプレミアム・カードローンのみになることから、銀行カードローンより低金利で借りたい人に最適です。

Web申し込み後にオペレーターへ電話連絡し、ファーストプレミアム・カードローンを利用したい旨を伝えると案内してもらえます。

ただし、アイフルのファーストプレミアム・カードローンで借り入れできる金額は、年収の3分の1以下になります。

年収による上限なしでお金を借りたい人は、アイフルのかりかえMAXもしくはおまとめMAXを利用しましょう。

かりかえMAXやおまとめMAXなら総量規制を超えても借り入れできる

アイフルのかりかえMAXやおまとめMAXは、複数の借り入れを1社にまとめて返済負担額を軽減する目的で提供されている商品であり、貸金業法の総量規制を超えても借り入れできます。

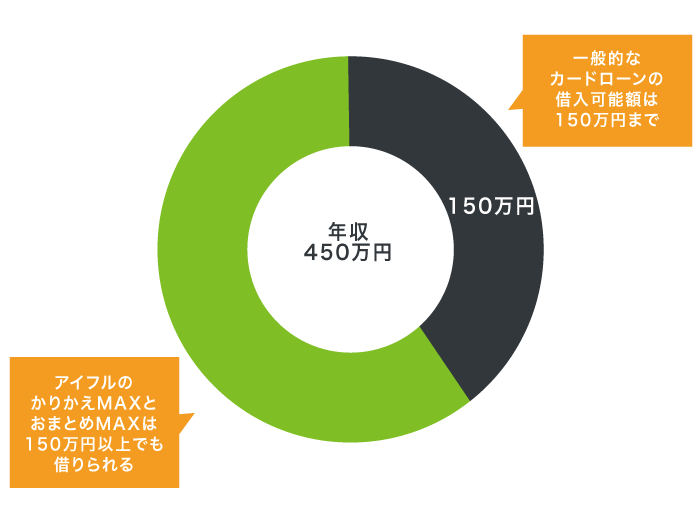

総量規制とは、消費者金融やWeb専門のローンといった貸金業者から借り入れできる金額を年収の3分の1以下に定めたルールのことです。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

引用元:お借入れは年収の3分の1まで-日本貸金業協会

例えば、年収450万円の人が一般的なカードローンに申し込むと、借り入れできる金額は150万円になります。

しかし、アイフルのかりかえMAXやおまとめMAXは総量規制対象外になることから、年収の3分の1以上でも借り入れできます。

アイフルのかりかえMAXとおまとめMAXの貸付条件を以下で比較しましたので、参考にしてください。

- アイフルで初めて借り入れする人が貸付対象

- キャッシングローンより0.5%も低金利で借りられる

- 返済負担額を軽減できる

| 金利 | 3.0〜17.5% | 担保、保証人 | 不要 |

|---|---|---|---|

| 利用限度額 | 1〜800万円 | Web完結 | ◯ |

| 総量規制以上の借入 | ◯ | 電話連絡 | なし |

| 返済期間 | 最長10年 | 返済回数 | 最大120回 |

アイフルのかりかえMAXとおまとめMAXは、銀行法および割賦販売法が適用される借り入れも借り換えの対象になり、利用者に人気の金融商品です。

銀行カードローンやクレカのショッピング枠も借り換えの対象になる

アイフルのかりかえMAXやおまとめMAXは、貸金業者からの借り入れだけではなく銀行カードローンやクレジットカードのショッピング枠も借り換えの対象になります。

アイフルと他社で借り換えの対象になる借り入れを以下で比較しましたので、参考にしてください。

| 消費者金融のおまとめローン | 消費者金融からの借入 | クレジットカードのキャッシング枠 | 銀行からの借入 | クレジットカードのショッピング枠 |

|---|---|---|---|---|

| アイフルのかりかえMAX | ◯ | ◯ | ◯ | ◯ |

| アイフルのおまとめMAX | ||||

| プロミスのおまとめローン | ◯ | ◯ | × | × |

| レイクのレイク de おまとめ | ◯ | ◯ | × | × |

| SMBCモビットのおまとめローン | ◯ | ◯ | × | × |

| LINEポケットマネー 借りかえ | ◯ | ◯ | × | × |

| ORIX MONEYのおまとめローン | ◯ | ◯ | × | × |

プロミスやレイク(旧レイクALSA)といった他社は、消費者金融やクレジットカードのショッピング枠といった貸金業法が適用される借り入れのみを借り換えの対象にしています。

そのため、総量規制対象外の方法で金融機関からの借り入れを一本化したいのなら、アイフルのかりかえMAXもしくはおまとめMAXで申し込んだほうがよいでしょう。

アイフルは、かりかえMAXやおまとめMAXだけではなく、ビジネスローンでも総量規制以上を借り入れできます。

アイフルの事業サポートプランは創業1年未満の個人事業主も対象になる

創業1年未満の個人事業主がお金を借りるなら、アイフルが提供しているビジネスローンの事業サポートプランが最適です。

一度でも確定申告していれば貸付対象になるため、創業して間もない個人事業主から高い支持を得ています。

アイフルが提供している事業サポートプランの貸付条件は、以下のとおりです。

| 金利 | 3.0〜18.0% | 担保、保証人 | 不要 |

|---|---|---|---|

| 利用限度額 | 1〜500万円 | Web完結 | ◯ |

| 総量規制以上の借入 | ◯ | 電話連絡 | なし |

| 返済期間 | 最長10年 | 返済回数 | 最大120回 |

アイフルの事業サポートプランは、個人事業者に対する貸付として総量規制の例外貸付に分類され、年収の3分の1を超える金額を借りられます。

さらに担保や保証人は不要で、所得や利益が少ない人でも融資を検討してもらえるため、ビジネスローンの審査に通過できるか不安な個人事業主はアイフルで申し込むと良いでしょう。

土地や建物といった不動産を所持している個人事業主は、事業サポートプランよりまとまった金額を借り入れできます。

土地や建物を所持していれば不動産担保ローンで最大1億円まで借りれる

土地や建物を所持している個人事業主なら、事業サポートプランの不動産担保ローンで最大1億円まで借りられます。

グループ会社のアイフルビジネスファイナンスでも不動産を担保にするカードローンを提供していますが、アイフルの不動産担保ローンの方が5,000万円も利用限度額を高く設定しています。

アイフルの不動産担保ローンとアイフルビジネスファイナンスの不動産担保カードローンで貸付条件を比較した結果は、以下のとおりです。

| 貸付条件 | アイフルの不動産担保ローン | アイフルビジネスファイナンスの不動産担保カードローン |

|---|---|---|

|

|

|

| 金利 | 3.0〜12.0% | 5.0〜14.8% |

| 利用限度額 | 100万〜1億円 | 100万〜5,000万円 |

| 担保 | 土地、建物 | 土地、建物 |

| 保証人 | 不要 | 不要 |

| 返済期間 | 最長10年 | 最長8年4ヶ月 |

| 返済回数 | 最大120回 | 最大100回 |

アイフルの不動産担保ローンは上限金利12.0%で利息が増えづらいうえ、アイフルビジネスファイナンスの不動産担保カードローンより1年8ヶ月も返済期間が長く設定されています。

返済期間が長いと月額負担を軽減できるため、無理なく支払い続けられて個人事業主から好評なビジネスローンです。

アイフルは、成約率が高くて前向きに融資を決定してもらえる利点もあります。

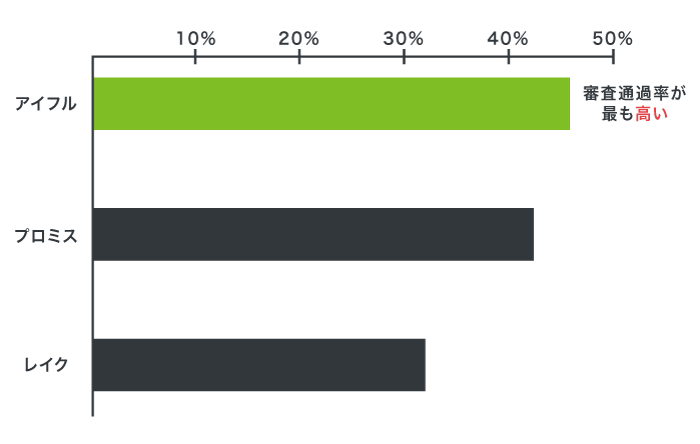

アイフルの審査基準は厳しい?通過率45.8%で2人に1人が借り入れ可能

結論から言うと、アイフルの審査基準は他社に比べてそれほど厳しくありません。

アイフルの審査通過率は45.8%であり、申し込んだうちの2人に1人が借り入れに成功しているからです。

実際にアイフルと他社の審査通過率を調査して以下で比較しましたので、参考にしてください。

| 消費者金融 | 審査通過率 |

|---|---|

| アイフル | 45.8% |

| プロミス | 44.9% |

| レイク(旧レイクALSA) | 30.6% |

| アコム | ー |

| SMBCモビット | 非公表 |

参考元:月次データ-アイフル株式会社

月次データ-SMBCコンシューマーファイナンス株式会社

データブック-アコム株式会社(三菱UFJフィナンシャル・グループ)

四半期データブック 2020年6月末-株式会社SBI新生銀行

アイフルの審査通過率は大手消費者金融のなかで最も高く、他社と比較して融資を前向きに検討してもらえる旨がわかります。

とくに審査通過率が30.6%のレイク(旧レイクALSA)と比べると1.5倍も数値が高いため、審査が不安ならアイフルを選ぶのが最適です。

>> アイフルの1秒審査で結果を見てみる

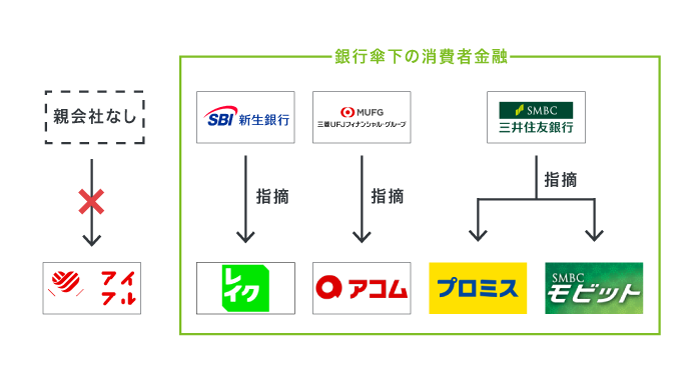

唯一の独立系消費者金融だから銀行傘下の他社よりも融資に前向き

アイフルは唯一の独立系消費者金融なので、銀行傘下の他社よりも前向きに融資を検討してもらえます。

アイフルは銀行の傘下に入っておらず、貸付条件について親会社から指摘を受けないのが特徴です。

一方で銀行傘下の消費者金融は、親会社が定めた基準をもとに審査を実施しているため、独立系のアイフルと違って融資を自由に決定できない実情があります。

銀行は金融庁に過剰貸付を指摘されており、個人向け融資を抑制する目的でカードローンの審査を厳格化しているからです。

銀行カードローンについては、ここ数年の間に見られた融資残高の増加から、過剰な貸付けが行われているのではないかといった批判・指摘等がなされてきており、各行では、自主的な業務運営の見直しを検討・実施してきています。

引用元:銀行カードローンのフォローアップ調査結果について-金融庁

カードローンの審査に通過する可能性を高めたいなら、独自審査で柔軟に融資を決定してもらえるアイフルで申し込みましょう。

>> アイフルの1秒審査で結果を見てみる

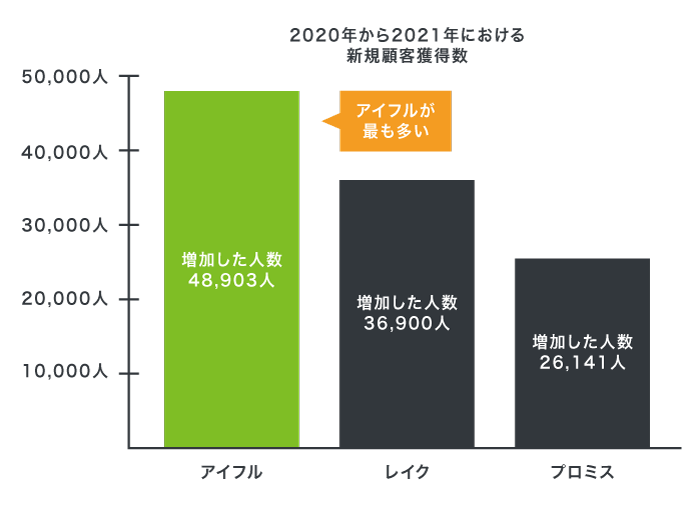

無担保ローンの新規顧客獲得数が1年間で48,000件以上も増加している

アイフルが2021年に獲得した新規顧客は210,014人であり、161,111人だった2020年と比較して48,000人以上も増加しています。

大手消費者金融のなかで1年間に獲得した新規顧客数が最も増加しているため、他社よりも前向きに融資を検討してもらえます。

アイフルと他社で新規顧客獲得数を比較した結果は、以下のとおりです。

| 消費者金融 | 2020年 | 2021年 | 増加した人数 |

|---|---|---|---|

| アイフル | 161,111人 | 210,014人 | 48,903人 |

| レイク(旧レイクALSA) | 110,500人 | 147,400人 | 36,900人 |

| プロミス | 191,159人 | 217,300人 | 26,141人 |

2021年における新規顧客獲得数が最も多いのはプロミスですが、増加した人数を比較するとアイフルの方が22,762人も多くの顧客に融資を実施しています。

アイフルは2024年3月に営業貸付残高を6,970億円まで増加させる狙いがあるため、お金を借りるなら新規顧客の獲得に積極的な今のうちに申し込むとよいでしょう。

>> アイフルの1秒審査で結果を見てみる

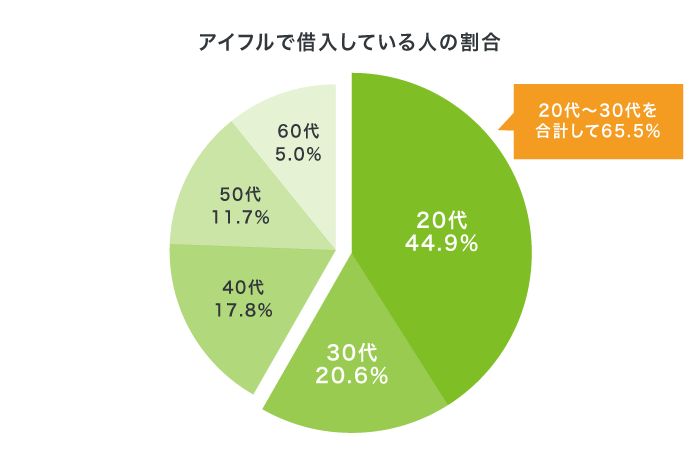

利用者の65.5%が20〜30代だから若者でも借り入れできる

アイフルは利用者のうち20〜30代が65.6%を占めていることから、学生や新入社員といった若者でも融資を受けられるカードローンです。

アイフルで借り入れしている人の割合を年代別にして以下の円グラフで表しましたので、参考にしてください。

| 年代 | 割合 |

|---|---|

| 20代 | 44.9% |

| 30代 | 20.6% |

| 40代 | 17.8% |

| 50代 | 11.7% |

| 60代 | 5.0% |

上記の円グラフで20〜30代は全体の6割を超えており、なかでも20代が44.9%で最も多くの割合を占めています。

一般的なカードローンは、年代が高くなるほど年収が多くなることから20〜30代のような若者への融資に消極的ですが、アイフルなら前向きに融資を検討してもらえます。

若者に向けた借り入れサービスのひとつとしてお金を借りるアプリを提供しているため、スマホ完結で気軽に融資を受けられるのも嬉しいポイントです。

高齢者の就業機会が増加しているため69歳まで貸付対象になる

上述でアイフルは若者への融資に前向きだと言いましたが、新規顧客を獲得する目的で貸付対象の上限年齢を69歳に定めているため65歳以上の高齢者でも借り入れできます。

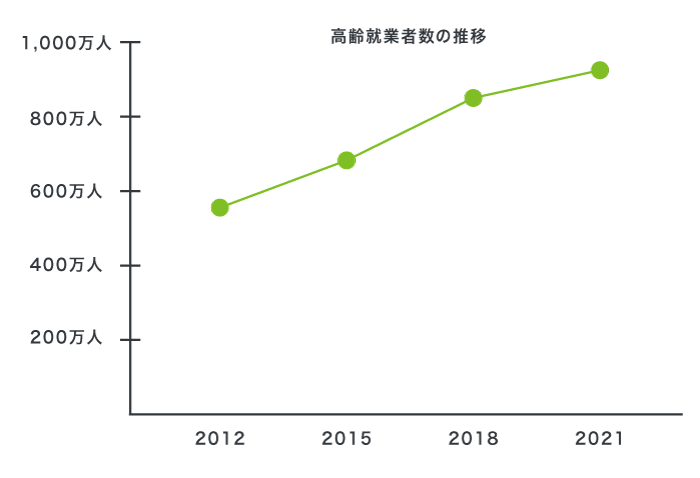

アイフルが上限年齢を高く設定している理由として、2012年から2021年の9年間で高齢者の就業機会が約2倍に増加したことが挙げられます。

実際に総務省統計局が高齢就業者数を調査した結果は、以下のとおりです。

| 年度 | 高齢就業者数 | 労働力人口のうち65歳以上の割合 |

|---|---|---|

| 2012年 | 571万人 | 9.3% |

| 2015年 | 732万人 | 11.3% |

| 2018年 | 860万人 | 12.8% |

| 2021年 | 909万人 | 13.4% |

参考元:統計局ホームページ-高齢者の就業

2021年における高齢就業者数は909万人にのぼって労働力人口の1割を超過しているため、アイフルは新規顧客を獲得する目的で対象年齢の上限を引き上げています。

アイフルは顧客に融資した際の利息によって収益を得ており、貸付対象の幅を広くすることで利益を増加させる狙いがあります。

ただし収入が年金のみの高齢者は貸付対象外になるため、定年退職した後で融資を受けたい人はアルバイトやパートとして再就職してからアイフルで申し込みましょう。

アイフルなら、雇用形態に関係なく融資を決定してもらえます。

毎月の安定した収入があれば所得金額が低い人も借り入れが可能

アイフルは毎月の定期的な収入がある人を貸付対象にしており、所得金額が低い人でも審査に通過できます。

アイフルと他社の貸付条件を比較した結果は、以下のとおりです。

| カードローン会社 | 月収の目安 | 正社員 | 正社員 | アルバイト | パート主婦 | 学生 | 専業主婦 | 無職 |

|---|---|---|---|---|---|---|---|---|

| アイフル | 2〜3万円 | ◯ | ◯ | ◯ | ◯ | ◯ | × | × |

| レイク(旧レイクALSA) | 2〜3万円 | ◯ | ◯ | ◯ | ◯ | △ | × | × |

| プロミス | 3〜4万円 | ◯ | ◯ | ◯ | ◯ | △ | × | × |

| ORIX MONEY(オリックスマネー) | 3〜4万円 | ◯ | ◯ | ◯ | ◯ | △ | × | × |

| 三井住友銀行カードローン | 5〜10万円 | ◯ | △ | △ | △ | △ | × | × |

| 東京信用金庫 カードローン JOY | 10万円以上 | ◯ | △ | × | × | × | × | × |

| 中央労働金庫のカードローン マイプラン | 13万円以上 | ◯ | △ | × | × | × | × | × |

正社員が貸付対象になるのはもちろん、2〜3万円といった月収を得ている人ならアルバイトやパートといった非正規雇用者もアイフルの審査に通過できます。

一方で労働金庫や信用金庫といった非営利団体が提供しているカードローンは、貸付対象を10万円以上の月収を得ている人のみに限定しています。

非営利団体は、労働金庫法や信用金庫法によって営利を目的とした事業が禁止されており、適用金利を低く設定する必要があるからです。

収入が低い人に融資を実施すると貸し倒れされるリスクがあるため、労働金庫や信用金庫のカードローンでは非正規雇用者が審査に通過しづらくなっています。

アルバイトやパートが借り入れする可能性を高めたいなら、アイフルのように借り入れの敷居を低く設定しているカードローンがおすすめです。

ほかにも、アイフルの審査では雇用形態よりも勤続年数を重視してもらえる利点があります。

転職したての正社員より1年以上働いている非正規雇用者の方が有利

あまり知られていませんが、転職したての正社員よりも勤続年数が1年以上のアルバイトやパートといった非正規雇用者の方がアイフルの審査で有利に働きます。

アイフルの審査で重視されるのは返済能力の有無であり、勤続年数が長い人ほど継続した支払いが可能だと判断されるからです。

例えば、転職したばかりで月収30万円の正社員よりも、月収2万円程度で勤続年数が1年以上の非正規雇用者の方がアイフルの審査に通過しやすくなります。

雇用形態が非正規という理由だけで審査に落ちないことから、同じ職場で1年以上を働いているアルバイトやパートの人がお金を借りたいならアイフルで申し込むのが最適です。

ただし、転職したばかりの正社員がアイフルの審査に通過できないわけではありません。

転職したばかりの正社員がアイフルでお金を借りるなら、1ヶ月以上働いて申し込むときに給与明細を提出すると審査に通過できる可能性が高くなります。

安定した収入を得ている人でも、同時に複数社で申し込んでいる人は、アイフルの審査に落ちやすくなります。

アイフルの審査に落ちる理由!複数社で申し込むと否決されやすい

アイフルの審査に落ちる最大の理由は、同時に複数社で申し込んでいることです。

そのため審査に通過できる可能性を高めたいのなら、アイフル1社のみに絞って申し込みましょう。

アイフルに絞って申し込んでいる人は、金銭的にそれほど逼迫していないと判断され、審査で優遇してもらえるからです。

一方で複数社に申し込んでいる場合、すぐに借り入れしないと生活が破綻するほど経済的に余裕がなく、返済が継続できないと判断されて融資が否決になります。

アイフルは審査のときにJICC(日本信用情報機構)やCIC(指定信用情報機関)といった信用情報機関に照会して、顧客の信用情報を確認します。

信用情報の照会によってアイフルの審査で融資を否決される人の特徴は、以下のとおりです。

| 審査に落ちる人の特徴 | 審査に落ちる理由 |

|---|---|

| 同時に複数社で申し込んでいる人 | 金銭的に逼迫していると判断されるから |

| アイフルの審査に落ちた人 | |

| 1ヶ月以内に3社以上へ申し込んだ人 | |

| 5年以内に返済の遅延や延滞した経験がある人 | 継続した返済が困難だと判断されるから |

| 年収や借り入れ残高で虚偽の申請をした人 | 信用に値しない人物だと判断されるから |

上記のような理由でアイフルの審査に落ちるのを防止したい人は、JICCやCICに情報開示を依頼すると申し込む前に自分の信用情報を確認できます。

CICは、情報開示の効率化を図る目的で2023年3月より来店開示サービスを終了する旨を公表しているため、自分の信用情報を早く知りたい人はインターネット開示を選択しましょう。

アイフルの審査に落ちたり、1ヶ月以内に3社以上へ申し込んで申し込みブラックになったりしている人は、6ヶ月以上の期間を空けるとよいでしょう。

審査に落ちた人が再度アイフルで申し込むなら6ヶ月以上を開けよう

アイフルの審査に落ちた人がもう一度申し込むなら、6ヶ月以上の期間を空けると審査に通過しやすくなります。

JICCやCICといった信用情報機関に登録されている申し込み情報の保有期間は、6ヶ月だからです。

信用情報機関は、個人情報保護法によって信用情報の正確性を確保する義務があり、保有期間が経過するとすぐに顧客の申し込み情報を消去しています。

法第22条

引用元:個人情報の保護に関する法律についてのガイドライン-個人情報保護委員会

個人情報取扱事業者は、利用目的の達成に必要な範囲内において、個人データを正確かつ最新の内容に保つとともに、利用する必要がなくなったときは、当該個人データを遅滞なく消去するよう努めなければならない。

つまり6ヶ月が経過した後であれば、アイフルで融資を否決された事実を審査担当者に確認されないということです。

ただし、支払いの遅延や延滞で金融事故を起こした人は、6ヶ月を経過してもアイフルで借り入れできません。

支払いの遅延や延滞で金融事故を起こした人は5年間の借入が不可能

支払いの遅延や延滞をした人は金融事故として信用情報に記録が残り、5年間はアイフルで借り入れすることができません。

上述で顧客の申し込み情報は6ヶ月で消去されると言いましたが、支払いの遅延や延滞といった返済に関する情報は5年間も保有される実情があります。

支払遅延情報は完済後から5年間は指定信用情報機関に記録が残るため、他のクレジットやローン等のお申込みが断られる場合がありますのでご注意ください。

引用元:消費市場とクレジット-経済産業省

そのため、金融事故を起こした人がすぐに融資を受けたいなら、審査なしでお金を借りる方法を選択するとよいでしょう。

審査なしでお金を借りる方法のひとつに、生命保険の契約者貸付制度を利用する手段があります。

契約者貸付制度とは、生命保険を解約した際に返ってくる解約返戻金を担保に融資を受けられる仕組みのことです。

生命保険を解約する必要がないため、給付金や保険金といった保障を受けながら借り入れできる利点があります。

信用情報に申し込みブラックや金融事故の記録がない人でも、虚偽の申請をした人はアイフルの審査で融資を否決されます。

虚偽の申請をしても信用情報を確認されてバレるため融資が否決になる

アイフルの審査に通過するために年収や借り入れ残高の項目で虚偽の申請をしても、信用情報を確認されたときにバレて融資が否決になります。

貸金業法では審査のときに返済能力を調査する目的で、信用情報の照会が義務付けられているからです。

個人が借り手の場合には、資料取得等による年収の把握や指定信用情報機関の信用情報の使用による返済能力調査の義務付け

引用元:貸金業法改正等の概要-首相官邸

信用情報を照会されて虚偽の申請をしたことがバレると信用に値しない人物だと判断され、審査落ちになります。

信用情報には申込者の氏名や生年月日だけではなく勤務先や年収も登録されているため、アイフルで借り入れしたいなら必要事項を正確に記入して申し込む必要があります。

アイフルで必要情報を正確に記入して申し込むと、借り入れまで電話連絡なしで審査を進めてもらうことが可能です。

アイフルの在籍確認は電話連絡なしのためバレずに借り入れが可能

アイフルでは原則電話連絡なしで在籍確認を進めてもらえるので、家族や勤務先に借り入れがバレることはありません。

アイフルと他社で電話連絡による在籍確認の有無を比較した結果は、以下のとおりです。

| 消費者金融 | 電話による在籍確認 | バレない |

|---|---|---|

| アイフル | 原則電話なし | ◯ |

| プロミス | 審査結果によって電話連絡あり | △ |

| SMBCモビット | あり | × |

| レイク(旧レイクALSA) | 電話による在籍確認なし* | × |

| ORIX MONEY | あり | × |

| dスマホローン | あり | × |

消費者金融のほとんどが電話による在籍確認を実施していますが、アイフルなら顔写真付きの社員証や収入証明書といった社名が記載された書類を提出するだけで審査を進めてもらえます。

実際に管理人がアイフルで申し込んだところ、勤務先に電話連絡されなかったので上司や同僚に借り入れがバレませんでした。

完済まで誰にも内緒で借り入れできたことから、バレずにお金を借りたいならアイフルで申し込むとよいでしょう。

ただし、アイフルのような貸金業者は貸金業法で顧客の収入源を調査するように義務づけられており、在籍確認なしで融資を受けるのは不可能です。

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:貸金業の規制等に関する法律等の一部を改正する法律-参議院

書類提出による在籍確認は回避できないため、アイフルですぐに借り入れしたいなら会社名が入った書類を用意してから申し込むと滞りなく審査を進めてもらえます。

アイフルから届く郵送物を回避したい人は、Webで申し込むのが最適です。

注釈

※在籍確認が必要な場合でも、お客さまの同意なくお電話いたしません。

Web申し込みは郵送物なしだから家族や同居人に内緒で借りられる

アイフルでWeb申し込みすると郵送物をなしにできるため、家族や同居人に内緒でお金を借りられます。

Web完結で借り入れできることから、契約書や利用明細を紙で発行しなくても利用限度額や支払日を確認できます。

アイフルのマイページで確認できる書類を一覧にしてまとめましたので、参考にしてください。

- 契約書

- 利用明細

- 完済証明書

上記の書類は、全てアイフルのマイページから手数料0円で24時間365日いつでも発行できます。

紙の書類で欲しい場合は、PDFのデータをダウンロードすれば自宅やコンビニのプリンターで印刷できるのも嬉しいポイントです。

ただし、アイフルで2ヶ月以上の返済を遅延した場合は自宅に督促状が届く場合があります。

家族や同居人にアイフルからの郵送物を見られたくない場合は、Webで申し込んだうえで滞りなく返済することが重要です。

レディースローンのSuLaLiは券面にアイフルの記載がないのでバレづらい

アイフルが提供しているレディースローンのSuLaLiは券面にアイフルのロゴが記載されていないため、財布の中身を見られても借り入れがバレづらいのが特徴です。

プロミスやレイク(旧レイクALSA)といった大手消費者金融でもレディースローンは提供されていますが、一般のカードローンと同じ券面でローンカードが発行されて借り入れがバレやすくなります。

会社名の記載がない華やかな券面でローンカードを発券してもらえるのはアイフルのSuLaLiのみになるため、夫や友人に借り入れがバレたくない女性に最適です。

SuLaLiの貸付条件を以下にまとめましたので、参考にしてください。

| 金利 | 18.0% | 利用限度額 | 10万円 |

|---|---|---|---|

| 対象年齢 | 20歳以上 | 担保、保証人 | 不要 |

| 券面の種類 | 2種 | 女性専用ダイヤル | ◯ |

| 郵送物なし | ◯ | 無利息サービス | 最大30日間 |

アイフルのSuLaLiは女性専用ダイヤルを設置しており、女性オペレーターに金利や返済について相談できるのも利点のひとつです。

カードレスでお金を借りたい人は、アイフルの公式スマホアプリをインストールするとスマホひとつで融資を受けられます。

アイフルの公式スマホアプリならローンカードなしでお金を借りられる

アイフルの公式スマホアプリはスマホ完結の借り入れに対応しているため、ローンカードなしで融資を受けられます。

ローンカードを持ち歩く必要はなく、家族や友人に財布の中身を見られて借り入れがバレる心配はありません。

さらに、アイフルからローンカードが郵送されるまでの時間を2日〜1週間短縮できるうえに、契約を完了した後すぐにお金を借りられます。

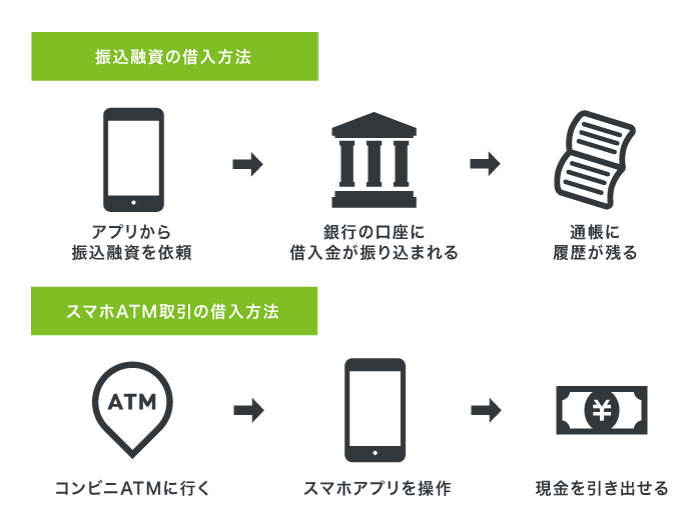

アイフルの公式スマホアプリが提供している借り入れ方法の種類と特徴は、以下のとおりです。

| 借入方法 | 手続き可能時間 | 特徴 |

|---|---|---|

| 振込融資 | 24時間365日 | 銀行口座を指定できる |

| スマホATM取引 | 24時間365日 | コンビニATMで現金を引き出せる |

振込融資とスマホATM取引はアプリひとつで融資を受けられるうえ、24時間365日いつでも借り入れ手続きができます。

特に振込融資は、銀行にいかなくても最短10秒で指定した預金口座にアイフルからお金を振り込んでもらえます。

振込融資は銀行にいかなくても預金口座に借入金を振り込んでもらえる

振込融資は銀行にいかなくてもアイフルから預金口座に借入金を振り込んでもらえるため、カードレスで融資を受けられます。

自宅にいながら借り入れできるうえ、ローンカードを利用して銀行で現金を引き出すところを家族や知り合いに見られないのも嬉しいポイントです。

さらに、モアタイムシステムに参加している銀行を指定すると、24時間365日いつでも最短10秒で借入金を預金口座へ振り込んでもらえます。

モアタイムシステムとは、銀行の営業時間外となる夕方15時30分から翌朝8時30分の間でも入金と出金を即時に対応してもらえる仕組みのことです。

振込融資でモアタイムシステムに参加している銀行を選択すれば、クレジットカードの引き落とし日でも支払いが間に合います。

ただし、振込融資は銀行口座を介するため、通帳に履歴が残る難点があります。

紙の預金通帳を家族や同居人に見られて借り入れがバレるのを防止したい人は、スマホATM取引でお金を借りましょう。

通帳に履歴を残したくない人はスマホATM取引でお金を借りるのが最適

アイフルで借り入れした履歴を通帳に残したくない人は、スマホATM取引でお金を借りましょう。

スマホATM取引とは、ローンカードの代わりにスマホアプリを利用してセブン銀行やローソン銀行のATMから現金を引き出す方法のことです。

スマホATM取引は銀行口座を介さないため、アイフルで借り入れした履歴が通帳に記載されない利点があります。

セブン銀行やローソン銀行のATMを操作して、画面に表示されたQRコードをスマホのカメラで読み込み、アイフルの公式スマホアプリに表示された企業番号を入力すると現金を引き出せます。

スマホATM取引はカードレスで現金を引き出せるため、自宅や職場に近いコンビニで借り入れしても知り合いにバレることはありません。

セブン銀行とローソン銀行のATMは全国で約40,000台も設置されており、コンビニだけではなく駅や空港でお金を借りられるのも嬉しいポイントです。

アイコンを着せ替えできるからスマホを見られても借入がバレない

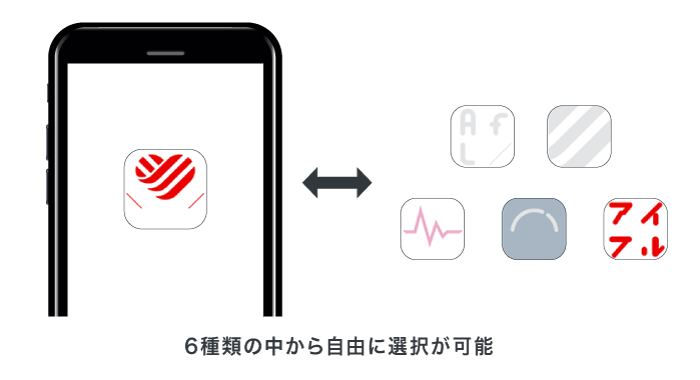

アイフルの公式スマホアプリは着せ替えできるため、スマホのホーム画面を見られても借り入れがバレることはありません。

アイフルで変更できるアイコンのデザインは、以下のとおりです。

着せ替えできるアイコンは6種類あり、社名やロゴが入っていないデザインもあることから、人目を気にせずにスマホで借り入れできます。

そのため、消費者金融で申し込むならバレない配慮が行き届いているアイフルが最適です。

アイフルはスマホやパソコンからWebで24時間365日いつでも申し込めるうえ、最短即日で借り入れできます。

アイフルで借入する流れ!20時までに申し込むと審査時間を短縮できる

アイフルは20時までにWebで申し込みを完了すると、審査時間を最短18分に短縮できます。*

審査受付終了時間の21時に申し込みを完了しても、融資の可否を通知してもらえるのが翌日の9時以降になり、待ち時間が長引きます。

即日中に借り入れしたいなら、20時までにアイフルで申し込みを完了させましょう。

実際に管理人がアイフルで20時に申し込んだところ、即日中に融資を受けられた経験があります。

ほかにも20時までに申し込んでおけば必要事項や提出書類に不備があった場合にすぐ対応してもらえるので、待ち時間がそれほど長くなりません。

アイフルで審査時間を短縮して即日中に借り入れする手順を以下にまとめましたので、参考にしてください。

アイフルのWebページにアクセスして、氏名や生年月日といった個人情報と現在の借り入れ状況を入力します。

Web申し込みなら自宅にいながらスマホやパソコンで申し込めるため、アイフルの店舗や自動契約機に行くところを知り合いに見られる心配はありません。

必要事項を記入して申し込みボタンを押すと、アイフルのオペレーターから本人確認の電話連絡があります。

本人確認の電話連絡は、申し込みが間違っていないか確認する狙いがあります。

本人確認ができないと審査時間が長引いて即日中の借り入れが困難になることから、連絡があったらすぐに対応しましょう。

本人確認の電話を終えると、アイフルから本人確認書類の提出を求めるメールが届きます。

メールに記載されているURLもしくは公式スマホアプリから、本人確認書類を提出します。

アイフルで認められる本人確認書類の一覧は、以下のとおりです。

- 運転免許証

- マイナンバーカード

- 住民基本台帳カード

- 特別永住者証明書

- 在留カード

- 健康保険証

上記のうち2点の写真を提出するため、事前に撮影しておくと提出にかかる時間を短縮できます。

ただし健康保険証を提出する場合は、保険者番号や被保険者記号、被保険者番号をマスキングしてから撮影しないと本人確認書類として受理されない可能性があります。

アイフル側がマスキングなしの健康保険証を本人確認書類として受理すると健康保険法の告知要求制限に抵触して、厚生労働省から立ち入り検査のような罰則を受けるからです。

本人確認書類が受理されないとすぐに審査を進めてもらえないため、融資時間を短縮したいなら必ずマスキングしてから健康保険証を撮影して提出しましょう。

アイフルから、メールもしくは電話で審査結果が通知されます。

審査に通過した旨のメールに記載されているURLから契約手続きを進めることが可能です。

契約手続きのページでWeb完結を選択すると、カードレスで借り入れできます。

契約が完了すると、銀行やコンビニATMから24時間365日いつでもお金を借りられます。

アイフルの公式スマホアプリをインストールすれば、ローンカードなしで借り入れの手続きが可能です。

アイフルは自動契約機や電話でも申し込めますが、オペレーターの数が限られており、すぐに審査を進めてもらえない実情があります。

しかし、アイフルのWeb申し込みなら最短18分で融資を受けることが可能です。*

>> アイフルの1秒審査で結果を見てみる

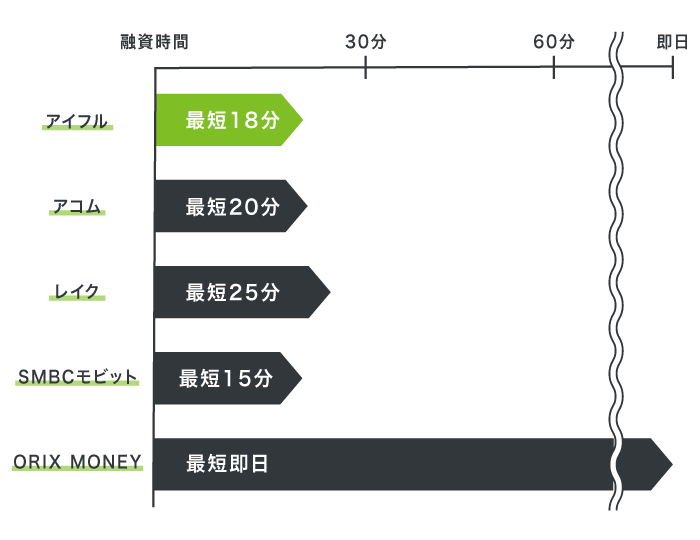

融資時間は最短18分だから土日でも申し込んだ日にお金を借りられる

アイフルは最短18分融資が可能になり、土日でも申し込んだ日のうちにお金を借りられます。*

AIスコアリングシステムを審査に導入していることから、消費者金融のなかで融資時間が最も早いのが特徴です。

アイフルと消費者金融で融資時間を以下で比較しましたので、参考にしてください。

| 消費者金融 | 融資時間 | 融資時間を短縮した時期 |

|---|---|---|

| アイフル | 最短18分* | 2024年4月 |

| レイク(旧レイクALSA) | Webで最短25分* | 2022年6月 |

| アコム | 最短20分*1 | 2023年9月 |

| SMBCモビット | 最短15分 | 2024年8月 |

| ORIX MONEY | 最短即日 | ー |

レイクは2022年6月から融資時間を最短25分に短縮していますが、アイフルより待ち時間が7分も長引くのが難点です。

一方で、アイフルは大手消費者金融のなかでいち早く審査にAIスコアリングシステムを導入したことから融資時間の短縮に積極的な印象があります。

2024年4月から融資時間が最短18分に変更されているため、消費者金融ですぐにお金を借りたいならアイフルを選択するのが最適です。*

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

※1お申込み時間や審査によりご希望に添えない場合がございます。

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※一部金融機関および、メンテナンス時間等を除きます。

審査状況はオペレーターに問い合わせると教えてもらえる

アイフルは、フリーダイヤルへ電話してオペレーターに問い合わせると審査状況を教えてもらえます。

審査状況を聞いて融資が可決されていれば、その場で契約手続きを完了できます。

融資の可否が決定されていなかった場合でも、オペレーターに相談すると優先的に審査を進めてもらうことが可能です。

冠婚葬祭やクレジットカードの引き落とし日ですぐにお金を借りたい人は、Webで申し込んだ後にアイフルのフリーダイヤルに電話をするとよいでしょう。

アイフルで申し込む際にスマホでかんたん本人確認を選択すると、運転免許証や健康保険証といった書類をコピーして郵送する手間が省けます。

スマホでかんたん本人確認なら書類を郵送する時間を短縮できる

アイフルのスマホでかんたん本人確認なら書類を郵送する時間を短縮できるため、すぐに審査を進めてもらえます。

本人確認書類を郵送で提出すると審査時間が2日〜1週間程度も長引くことから、審査結果を早く知りたい人はスマホでかんたん本人確認を利用しましょう。

アイフルで書類を提出する方法と審査時間を比較した結果は、以下のとおりです。

| 提出方法 | 必要書類 | 審査時間 |

|---|---|---|

| スマホでかんたん本人確認 | 顔写真つき本人確認書類1点 | 最短18分* |

| Web書類提出サービス | 本人確認書類2点 | 最短18分* |

| 無人契約機 | 本人確認書類2点 | 最短即日 |

| FAX | 本人確認書類2点 | 最短即日 |

| 郵送 | 本人確認書類2点 | 最短2日〜1週間 |

Web書類提出サービスは最短18分で審査結果を通知してもらえますが、撮影した写真を送信することから書類に不備があると撮り直しを要求されて審査が中断する難点があります。*

一方でスマホでかんたん本人確認は画面に表示された指示に従って撮影するため、その場で何度も顔写真や本人確認書類を撮り直せます。

書類の不備が原因で審査が中断されないことから、待ち時間を短縮したい人はスマホでかんたん本人確認を利用しない手はないでしょう。

顔写真つきの本人確認書類が1点のみでよいため、用意する書類が少なくて済むのも嬉しいポイントです。

アイフルは、本人名義の銀行口座で本人確認を終えることもできます。

銀行口座で本人確認を完了できるのはアイフルのみ

顔写真つきの本人確認書類を用意できない人でも、本人名義の銀行口座を所持していれば本人確認が可能になるため、アイフルで借り入れを断念する必要はありません。

アイフルはeKYCを導入して銀行口座を利用した本人確認を可能にし、顔写真付きの本人確認書類を提出できない人にも融資を実施する狙いがあります。

eKYCとは、インターネットを利用して本人確認書類の写真や銀行口座の情報で本人確認を完了できるシステムのことです。

銀行口座を利用してアイフルで本人確認をする手順を以下に記載しましたので、参考にしてください。

- アイフルで申し込んだ際に銀行口座で本人確認を選択する

- 本人名義の預金口座を所持している金融機関を選ぶ

- 選択した金融機関のサイトに移動した後、預金口座と機関番号を入力する

- 登録結果が承認されると本人確認が完了して審査を進めてもらえる

銀行口座で本人確認する方法は、スマホのカメラで自分の顔を撮影する必要がないうえに預金通帳やキャッシュカードのコピーを提出する手間を省略できます。

運転免許証やマイナンバーカードといった顔写真付きの本人確認書類を用意できない人は、銀行の預金口座で本人確認を完了できるアイフルを選択するとよいでしょう。

さらに、アイフルなら収入証明書なしで融資を受けることも可能です。

収入証明書なしにすると年収を細かく確認されない

アイフルで借り入れ希望金額を50万円以下にして申し込むと源泉徴収票や給与明細といった収入証明書なしで融資を受けられるため、年収を細かく確認されることはありません。

貸金業法では、1社の借り入れ金額が50万円もしくは複数社の借り入れ金額を合計して100万円を超える場合に収入証明書の提出を義務付けられています。

規制上は、個人がお金を借りる場合(リボルビング契約の借入枠を設定する場合も含む)、

引用元:貸金業法Q&A-金融庁

(1) ある貸金業者から50万円を超えて借りるとき

(2)他の貸金業者から借りている分も合わせて100万円を超えて借りるとき

のどちらかに当てはまれば、「年収を証明する書類」の提出が必要となります。それ以外の借入れであれば、自己申告に基づき年収を確認することとなります。

収入証明書を提出して年収を細かく確認されると利用限度額が引き下げられる可能性があるため、借り入れ金額を50万円以下にして申し込むのが最適です。

ほかにも、借り入れ希望金額が少ない人は貸し倒れするリスクが低いと判断されて、アイフルの審査に通過しやすくなる利点もあります。

利用限度額を引き上げたい人は、アイフルの審査に通過した後で増額申請するとよいでしょう。

増額申請の審査結果は原則当日中に回答してもらえる

アイフルは増額申請の審査結果を原則当日中に通知してもらえるため、最短即日で追加融資を受けられます。

実際に管理人がアイフルで限度額いっぱいまで借りていたときに増額申請したところ、1時間程度で融資が可決されて追加で借り入れできた経験があります。

さらに、利用限度額が引き上げられると適用金利を引き下げてもらえるため、利息を抑えられるのも嬉しいポイントです。

利息制限法では借り入れ金額に応じて適用する上限金利が定められており、1社からの借り入れ金額が多くなるほど低金利で借り入れできます。

つまり、追加でお金を借りたい場合は他社で新たに申し込むよりもアイフルで増額申請した方が返済総額を抑えられるということです。

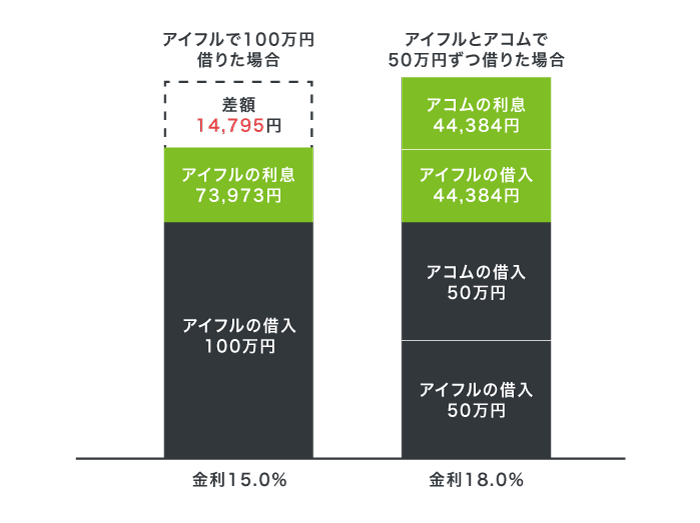

アイフルで100万円を借り入れした場合と、アコムと50万円ずつ借り入れした場合の利息を以下で比較しましたので、参考にしてください。

※180日間で借り入れした場合の利息を算出しています。

アイフルで100万円を借りると上限金利が15.0%に引き下げられることから、アコムと50万円ずつ借りるより2,465円も利息を抑えられます。

利息を抑えられるうえに最低返済月額が少ないのも、アイフルの特徴です。

アイフルの返済額!毎月4,000円から支払えるので負担が少ない

アイフルの返済額は借り入れ残高によって定められており、毎月4,000円から支払えるため負担が少なくなります。

ただし、アイフルは返済方法によって支払日が変わることから、毎月決められた日に返済する約定制と35日ごとに支払うサイクル制で返済額が異なります。

アイフルで借り入れした金額ごとに定められている返済額は、以下のとおりです。

| 借入残高 | 返済金額 |

|

|---|---|---|

| 約定制 | サイクル制 | |

| 1〜100,000円 | 4,000円 | 5,000円 |

| 100,001〜200,000円 | 8,000円 | 9,000円 |

| 200,001〜400,000円 | 11,000円 | 13,000円 |

| 400,001〜500,000円 | 13,000円 | 15,000円 |

| 500,001〜600,000円 | 16,000円 | 18,000円 |

| 600,001〜700,000円 | 18,000円 | 21,000円 |

| 700,001〜800,000円 | 21,000円 | 24,000円 |

| 800,001〜900,000円 | 23,000円 | 27,000円 |

| 900,001〜1,000,000円 | 26,000円 | 30,000円 |

| 1,000,001〜3,000,000円 | 27,000〜46,000円 | 31,000〜50,000円 |

| 3,000,001〜3,100,000円 | 47,000円 | 51,000円 |

| 3,100,001〜4,900,000円 | 48,000〜65,000円 | 52,000〜69,000円 |

| 4,900,001〜5,000,000円 | 66,000円 | 70,000円 |

| 5,000,001〜7,900,000円 | 67,000〜95,000円 | 71,000〜99,000円 |

| 7,900,001〜8,000,000円 | 96,000円 | 100,000円 |

参考元:ご返済一覧表-アイフル

約定制で20万円を借りた場合の返済金額は8,000円であり、借入後残高スライド元利定額リボルビング返済方式を採用していることから新たに借り入れするまで支払い金額が変動しません。

ただし、返済金額は契約書によって締結されており、フリーダイヤルでオペレーターに相談しても変更できない難点があります。

返済金額が少ないと支払い期間が長くなるだけではなく利息も増えるため、収入に余裕があって完済の目処が立つ人は一括返済で支払うとよいでしょう。

利息は日割り計算のため返済総額を抑えたい人は一括返済で支払おう

アイフルで借り入れしたときの利息は日割り計算のため、返済総額を抑えたい人は一括返済で支払うのが最適です。

借り入れした当日に一括返済すると利息0円で完済できるのはもちろん、借り入れ日数が短いほど少ない金額で支払えます。

金利18.0%で50万円を借り入れした場合の利息を以下で比較しましたので、参考にしてください。

| 借入日数 | 利息 | 返済総額 |

|---|---|---|

| 当日 | 0円 | 500,000円 |

| 5日後 | 1,233円 | 501,233円 |

| 10日後 | 2,466円 | 502,466円 |

| 15日後 | 3,699円 | 503,699円 |

| 20日後 | 4,932円 | 504,932円 |

| 30日後 | 7,397円 | 507,397円 |

例えば、金利18.0%で50万円を30日間借りた場合の利息は7,397円になります。

一方で借り入れしてから20日後の利息は4,932円になり、一括返済すると30日間借り入れした場合より2,465円も返済総額を抑えられます。

返済総額を知りたい人は、アイフルのスマホアプリもしくはWeb会員ページにログインすると確認が可能です。

希望する支払い日を指定すると手数料を合算した返済総額を表示してもらえるため、不足することなく一括返済できます。

ほかにも、利息を抑える方法のひとつに繰り上げ返済があります。

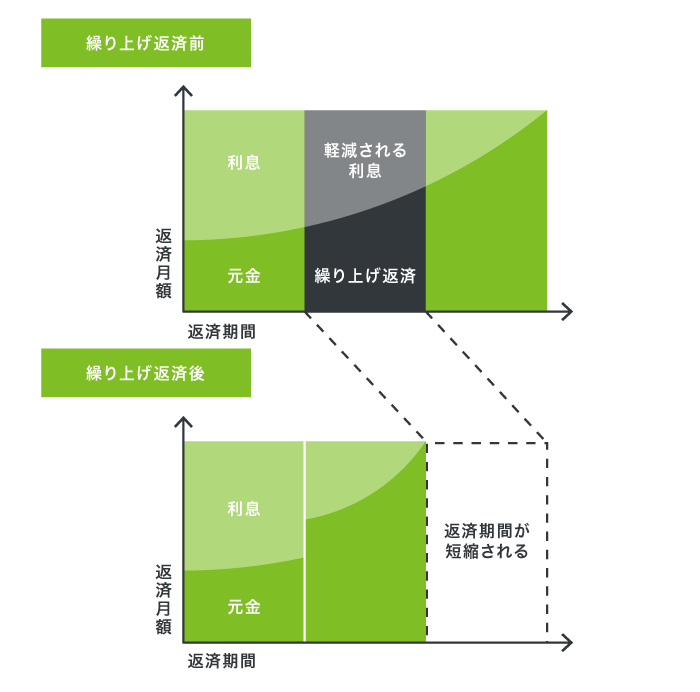

繰り上げ返済すると支払い期間を短縮できるのも嬉しいポイント

収入に余裕がある人は、アイフルで繰り上げ返済すると借り入れ残高が少なくなるため、支払い期間を短縮できます。

繰り上げ返済とは、決められた返済月額よりも多く支払う返済方法のことです。

アイフルでは、繰り上げ返済で契約した際に定められた返済月額以上のお金を支払うと全て元金に充当されます。

繰り上げ返済した分の利息が軽減されて返済期間が短縮されるため、収入に余裕があって早く完済したい人は、繰り上げ返済を利用するとよいでしょう。

アイフルで返済額を抑えながら支払う場合は、口座振替を選択すると手数料が0円で支払えます。

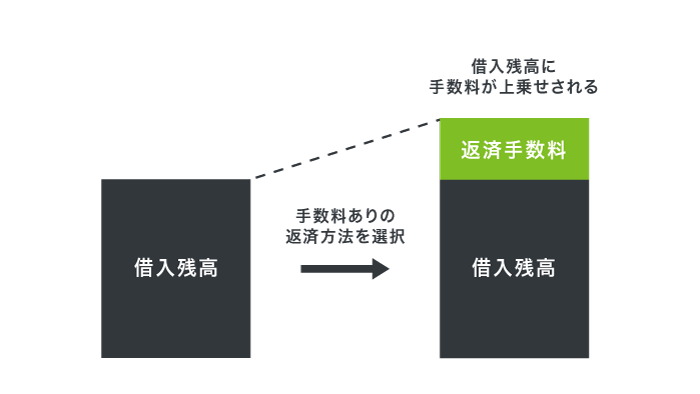

手数料は借り入れ残高に上乗せされる!返済するなら口座振替が最適

あまり知られていませんが、アイフルで返済する際にかかった手数料は借り入れ残高に上乗せされる実情があります。

返済額の増加を防止したいなら、手数料が0円で支払える口座振替を選択するとよいでしょう。

アイフルで返済する際にかかる手数料の一覧は、以下のとおりです。

| 返済方法 | 手数料 | バレない | 24時間365日 |

|---|---|---|---|

| 口座振替 | 0円 | ◯ | × |

| 振り込み | 110〜220円 | ◯ | ◯ |

| スマホアプリ | 110〜220円 | ◯ | ◯ |

| 提携先ATM | 110〜220円 | ◯ | ◯ |

口座振替は支払い金額を預金口座に入れておくだけで自動で引き落としてもらえることから、家族や知り合いに借り入れがバレる心配はありません。

そのため、消費者金融で借り入れするなら返済額が増えづらいうえに申し込みから返済までバレない配慮が行き届いているアイフルが最適です。

独自審査で融資を決定してもらえて、他社よりも借り入れしやすい利点もあります。

最短18分で借り入れできるうえに最大30日間の無利息期間サービスも適用してもらえることから、返済総額を抑えながらすぐにお金を借りたい人はアイフルで申し込むとよいでしょう。*

>> アイフルの1秒審査で結果を見てみる

注釈とアイフルの貸付条件

※お申込み時間や審査状況によりご希望に添えない場合があります。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |