お金を借りるときは、融資時間や金利といったあなたが求める条件を満たしている借入先を選ぶのがおすすめです。

その他にも年齢や職業といった属性に合わせて借入先を選んだほうが、審査に通りやすくなるケースがあります。

- 消費者金融は即日融資に対応しているから今すぐお金借りる人に最適

- Web完結専門のローンは内緒で借り入れしたい人向き

- 安定した月収があれば低金利な銀行カードローンでお金を借りられる

- 審査に通らない人は公的融資制度や債務者向けローンを検討しよう

金融機関は銀行法や貸金業法に基づいて業務をおこなっているため、無闇に申し込むと審査に落ちたりお金が必要な時間までに間に合わなかったりする可能性があります。

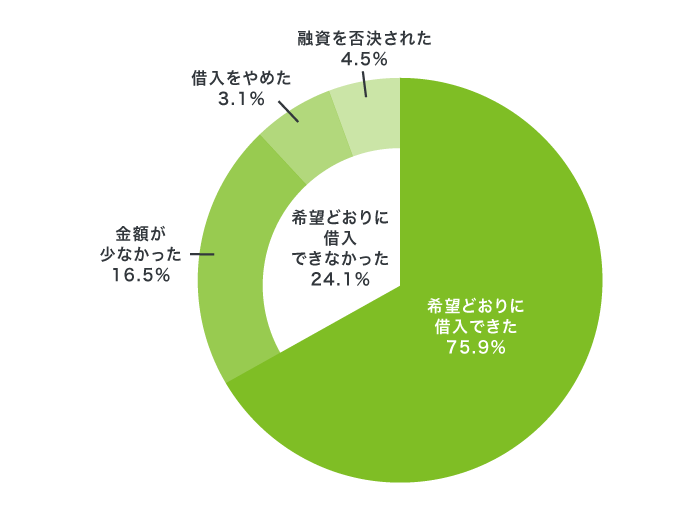

実際に日本貸金業協会がおこなった調査では、借り入れ経験者のうち24.1%の人が希望する条件で借り入れできなかったと回答していました。

| 希望する条件で借り入れができた人 | 75.9% |

|---|---|

| 希望する条件で借り入れができなかった人 | 24.1% |

参考元: 資金需要者等の借入意識や借入行動に関する調査結果報告-日本貸金業協会

お金を借りた後に後悔しないためにも、この記事で紹介する借り入れ方法のなかから自分に最適な借り方を見つけましょう。

目次

- 1 お金を借りる方法21種類の一覧表!借り入れの初心者でも失敗しない選び方

- 2 今すぐお金を借りるならどこがおすすめ?ノンバンクは即日融資が可能

- 2.1 消費者金融は申し込みから借り入れまで最短25分で完了するのが魅力

- 2.1.1 外出先で借りる頻度が高い人は提携ATM数51,000以上のアコムがおすすめ

- 2.1.2 AI審査を導入しているレイクは最短15秒で審査結果を通知してもらえる

- 2.1.3 融資スピードを重視するなら急いでいる人を優先してくれるアイフル

- 2.1.4 プロミスは上限金利が17.8%だから他社よりも利息が増えづらい

- 2.1.5 SMBCモビットはWeb完結申込なら電話連絡なし!内緒で借りたい人に最適

- 2.1.6 三井住友カード カードローンは最短5分で希望額を振り込んでもらえる

- 2.1.7 ノーローンはWeb申し込みで即日キャッシングが可能になる

- 2.1.8 ベルーナノーティスはカードが届く前でも24時間以内に借り入れできる

- 2.2 クレジットカードのキャッシング枠を開設していればその場で借りられる

- 2.3 緊急時は交番へ出向くと公衆接遇弁償費で警察からお金を借りられる

- 2.1 消費者金融は申し込みから借り入れまで最短25分で完了するのが魅力

- 3 Web完結専門のローンならスマホだけで借りられるからバレない

- 3.1 カードローンアプリなら自宅でも最短10秒で借り入れできる

- 3.2 dスマホローンはスマホ完結で本人確認できるから審査時間を短縮できる

- 3.3 UI PlanはUI銀行の預金口座を所持していない人もWeb完結で申し込める

- 3.4 ORIX MONEY(オリックスマネー)は24時間365日いつでも即時振込してもらえる

- 3.5 LINEポケットマネーは借りたお金がLINE Payにチャージされる

- 3.6 PayPay(ペイペイ)ローンはアプリの機能一覧から簡単に申し込める

- 3.7 メルペイスマートマネーは2021年8月3日に開始した新しい融資サービス

- 3.8 au PAY スマートローンはカードレスだから郵送物なしで利用できる

- 3.9 CREZITは10万円までの借り入れなら即入金に対応してもらえる

- 4 利息が安いところでお金を借りるなら低金利な銀行カードローンを選ぼう

- 5 事業資金としてお金を借りるなら?企業金融の融資制度は高額融資が可能

- 6 生活困窮者向けの貸付制度なら収入が少ない人でも支援してもらえる

- 7 債務者向けローンはすでに他社からの借り入れがある人におすすめ

- 8 審査なしでお金を借りる方法なら融資を断られた人でも対象になる

- 9 審査に通らない人に最適!職業別の借り入れ方法なら融資を受けやすい

- 9.1 共済組合が展開している共済貸付は公務員だけが対象になる

- 9.2 学生ローンは未成年から大学生まで幅広い年齢の学生が借りられる

- 9.3 ハローワークで申し込める求職者支援資金融資なら無職でも対象になる

- 9.4 住居のない離職者は臨時特例つなぎ資金貸付制度で10万円を借りられる

- 9.5 母子父子寡婦福祉資金では収入の少ないひとり親世帯が審査で優遇される

- 9.6 専業主婦は配偶者貸付に対応している銀行カードローンを選ぼう

- 9.7 年金受給者が融資を受けたい場合は年金担保融資で借り入れ可能

- 9.8 高齢者は自宅や土地などの不動産を担保にお金を借りられる

- 9.9 ケースワーカーに相談すれば生活保護受給者でも融資制度で借りられる

- 10 審査に通過するには借り入れ希望額を少なくしておくことが重要

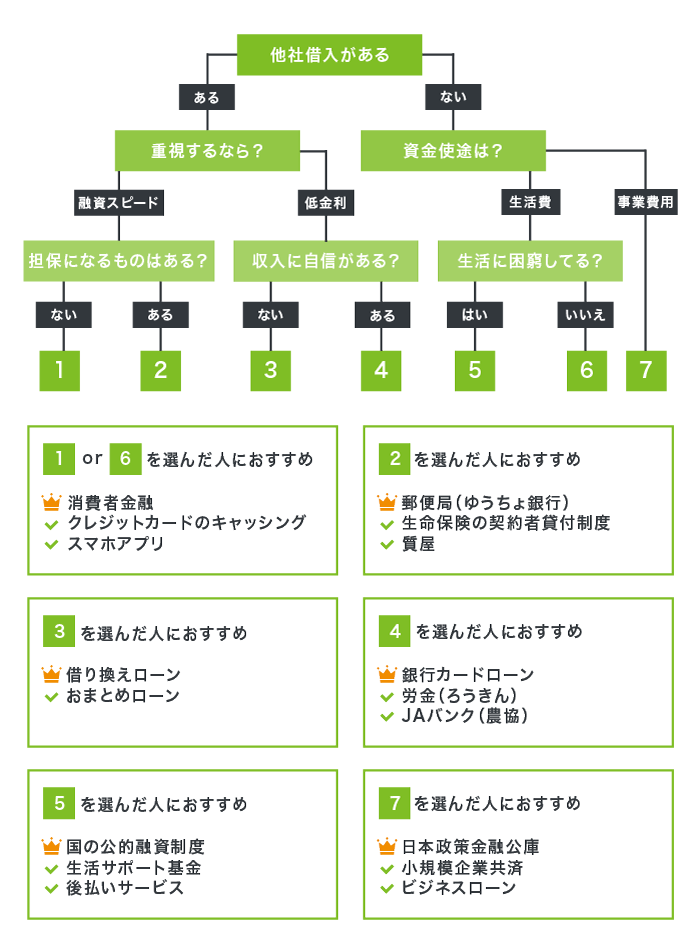

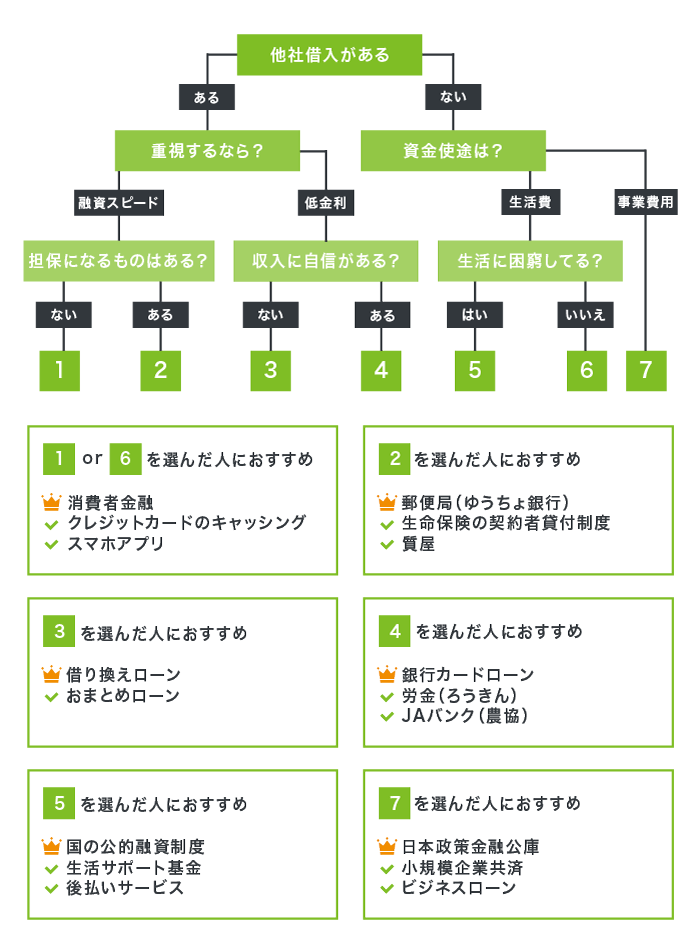

あなたに最適なお金を借りる方法は以下の診断ツールで見つけられますので、ぜひご利用ください。

診断

あなたに最適なお金を借りる方法を診断

診断結果

すぐにお金を借りたいなら最短30分で融資の可否がわかる消費者金融がおすすめ

消費者金融なら最短30分以内に審査結果を通知してもらえることから、すぐにお金を借りたい人に最適です。

消費者金融ごとに審査時間と融資時間を以下で比較しましたので、参考にしてください。

| 消費者金融 | 審査時間 | 融資時間 |

|---|---|---|

| アコム | 最短20分*1 | 最短20分*1 |

| レイク | 最短15秒 | 最短25分 |

| アイフル | 最短18分 | 最短18分 |

| プロミス | 最短3分審査(回答) | 最短3分 |

| SMBCモビット | 最短15分 | 最短15分 |

短時間で審査結果を通知してもらえるうえに、カードレスに対応していることから、スマホひとつで融資を受けられます。

※1お申込み時間や審査によりご希望に添えない場合がございます。

診断結果

Web完結専門のローンなら自宅に届く郵送物なしで借りられる

Web完結専門のローンは、申し込みから借り入れまでスマホひとつで完了できるのが特徴です。

来店しなくても契約できたり、自宅に届く郵送物をなしにしてもらえたりするため、家族や知り合いに内緒でお金を借りられます。

| Web完結専門のローン | 郵送物なし | 特徴 |

|---|---|---|

| dスマホローン | ◯ | 金利優遇サービスを受けられる |

| LINEポケットマネー | ◯ | LINE Payに直接チャージできる |

| ORIX MONEY(オリックスマネー) | ◯ | オリックスグループの優待を受けられる |

Web完結専門のローンは郵送物なしで借り入れできるうえに、金利優遇のようなサービスを受けられるのも嬉しいポイントです。

診断結果

キャッシング枠を利用すれば手持ちのクレジットカードですぐに借り入れが可能

クレジットカードのキャッシング枠を利用すれば、提携ATMですぐに借入金を引き出せます。

手持ちのクレジットカードにキャッシング枠が付帯されていない場合は、カード会社に申請すると即日中に審査結果を通知してもらえます。

新たにローンカードを発行しなくても融資を受けられるため、家族や知人に財布の中身を見られても借り入れがバレづらいのも嬉しいポイントです。

預金口座を所持している金融機関はどれ?

診断結果

低金利でお金を借りたいなら上限金利15.0%以下の銀行カードローンが最適

銀行カードローンなら15.0%以下の低金利を適用してもらえるため、返済総額を抑えながら借り入れできます。

預金口座を所持している銀行のカードローンなら、審査のときに優良顧客だと判断されて融資が可決されやすくなる利点もあります。

ただし、融資を受けられるのは最短翌日になるため、申し込んだ日のうちにお金を借りたい人は最短30分で借り入れできる消費者金融のカードローンに申し込んだ方がいいかもしれません。

診断結果

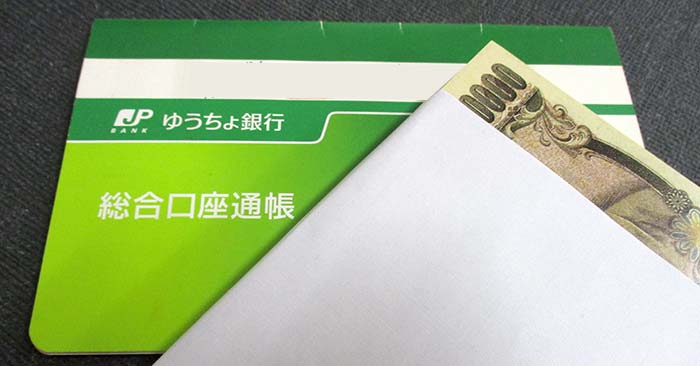

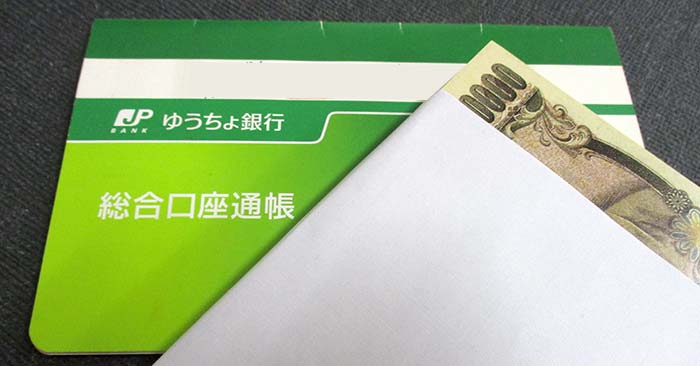

郵便局で借りたいならゆうちょ銀行の貯金担保自動貸付がおすすめ

ゆうちょ銀行の預金口座に担保定額貯金もしくは担保定期貯金がある人は、貯金担保自動貸付けを利用するのが最適です。

ゆうちょ銀行の貯金担保自動貸付けは、預け入れ金額の90%までを審査なしで借り入れできます。

例えば、ゆうちょ銀行の預金口座に100万円を担保定額貯金している人は、90万円までを借りることができます。

返済期間は借り入れから2年間であり、預金口座にお金を振り込むだけで手軽に返済できるのも嬉しいポイントです。

診断結果

JAバンク(農協)ならカードローンでお金を借りることも可能

JAバンク(農協)は貸付事業も提供しており、カードローンや住宅ローンでお金を借りられます。

ただし、JAバンクが提供しているはローン商品は、預金口座を利用している人のほうが融資が可決されやすい特徴があります。

JAバンクで借り入れする方法は、こちら「JAバンク(農協)でお金を借りるには?ローンの審査条件は組合員に有利」で詳しく説明していますので、ぜひ参考にしてください。

診断結果

団体会員や生協組合員の審査を優遇してもらえる労金(ろうきん)

労金(ろうきん)は、預金だけではなくカードローンで融資も実施しています。

団体会員や生協組合員の人は審査で有利になるうえに貸付対象が18歳以上に設定されていることから、ろうきんでお金を借りる方法を検討するのもよいでしょう。

ろうきんでお金を借りる条件は、こちら「労金(ろうきん)でお金を借りる条件|組合員がカードローンの審査に通過する基準」で詳しく説明していますので、ぜひ参考にしてください。

診断結果

利用頻度が高い人ほど前向きに融資を決定してもらえる信用金庫

信用金庫は預金業務だけではなく、カードローンを利用した貸付業務も提供しています。

信用金庫の預金口座を所持していて、給与振込や家賃の引き落としに設定している人ならカードローンの審査で優遇してもらうことが可能です。

地域密着型の金融機関のため、信用金庫で借り入れしたいなら居住地の付近にある店舗で申し込むとよいでしょう。

診断結果

家電やブランド品を預けるだけでお金を借りられる質屋

家電やブランド品といった担保を所持している人は、質屋の質入れでお金を借りるのが最適です。

預けた物品を担保にしてもらえるため、審査なしですぐに借入金を手渡してもらえます。

預けた物品を返却して欲しい場合は、返済期間になる3ヶ月以内に借入金を支払いましょう。

診断結果

多重債務に陥っている人でも貸付対象になる生活サポート基金

多重債務やローンの返済でお金に困っている人は、生活サポート基金でお金を借りることができます。

生活サポート基金なら困窮者が貧困に陥った原因について相談にのってもらえるうえ、生活再生ローンで融資を受けられます。

東京都や神奈川県といった関東地方に住んでいる人なら誰でも貸付対象になることから、借入金の返済で悩んでいるなら生活サポート基金への申し込みを検討するのもよいでしょう。

生活サポート基金で借りる方法についてはこちら「生活サポート基金でお金を借りるには?どこからも借りれない人でも審査に通る条件」で詳しく説明していますので、参考にしてください。

診断結果

無利子もしくは低金利でお金を借りられる生活福祉資金貸付制度

失業によって収入がなくなり、生活費が足りない人は生活福祉金貸付制度を利用するのが最適です。

生活福祉資金貸付制度なら無利子もしくは低金利で借り入れできるため、返済総額が増えづらい利点もあります。

ただし、生活福祉金貸付制度の財源は国民から集めた税金になることから、審査が実施される実情があります。

生活福祉資金貸付制度の審査についてはこちら「生活福祉資金貸付制度の審査基準は?生活費としてお金を借りる条件や申込手順について」で詳細を説明していますので、参考にしてください。

診断結果

就労が困難な人でも援助を受けられる生活保護

病気やケガなどで働けず、世帯収入が13万円以下の人は、生活保護を受給するのが最適です。

家族や親族といった身内からの援助が受けられなかったり、土地のような財産を持っていなかったりする人なら生活保護を申請して毎月10〜20万円の援助を受けられます。

働いている場合でも、毎月の収入が最低生活費より少ない場合は生活保護費で補填してもらうことが可能です。

自治体から支給される生活保護費を詳しく知りたい人は、こちら「生活保護の条件|申請の方法や金額がいくらもらえるのか初心者向けに解説」をぜひ参考にしてください。

診断結果

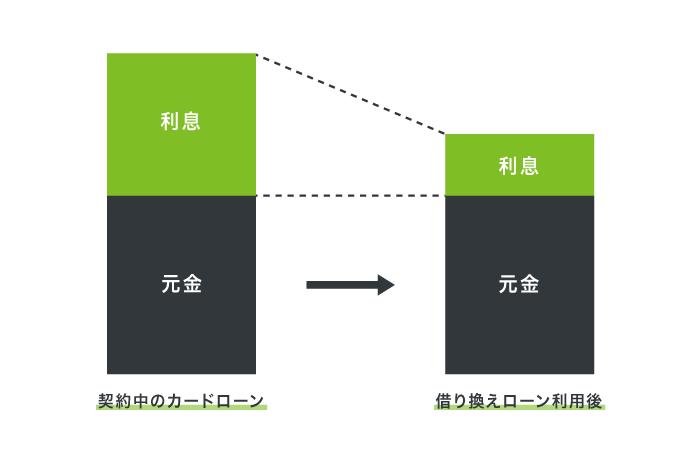

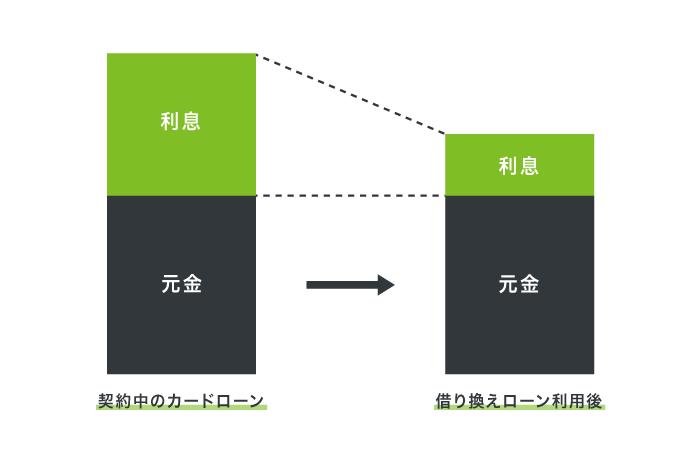

返済の負担を軽くしたい人に最適な借り換えローン

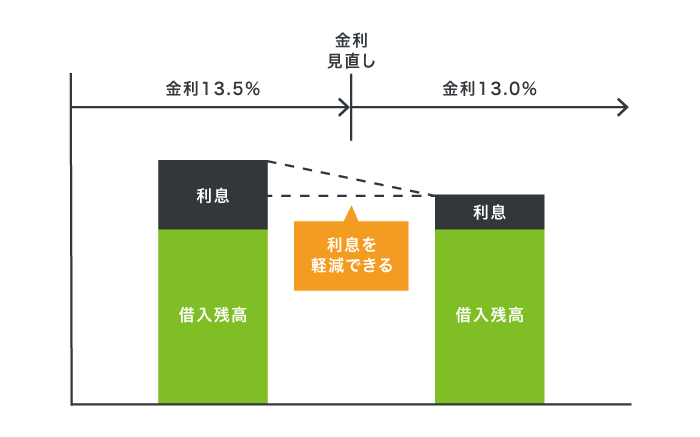

借り換えローンなら既存の借入先よりも適用金利を低く設定してもらえるため、利息額を抑えられます。

総量規制の例外貸付に該当することから、借り入れ残高が年収の3分の1以上でも借り換えできるのが嬉しいポイントです。

例えば、500,000円を金利18.0%で3年間借り入れしていた場合、金利15.0%のローンで借り換えすると利息を45,000円も抑えられます。

利息を抑えて返済の負担を軽減したい人は、借り換えローンで申し込みましょう。

診断結果

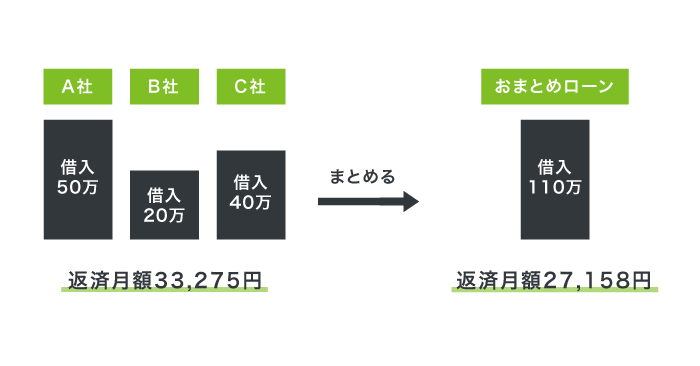

複数の借入先を1つにまとめられるおまとめローン

借り入れ件数が3件以上ある人は、おまとめローンに申し込むのが最適です。

おまとめローンなら複数の借り入れ先を一本化できるうえに、適用金利を引き下げてもらえるため、支払い月額を軽減してもらえます。

総量規制対象外の借入方法になることから、年収による制限なしで利用限度額を設定してもらえます。

診断結果

ビジネスローンは起業して1年未満の個人事業主でもお金を借りられる

借入金を事業資金に利用したい人は、ビジネスローンに申し込みましょう。

ビジネスローンは確定申告を実施していれば、起業して1年未満の個人事業主でも融資を受けられます。

売上だけではなく事業計画や収支を考慮してもらえるため、売上が低い個人事業主でも前向きに融資を検討してもらうことが可能です。

お金を借りる方法21種類の一覧表!借り入れの初心者でも失敗しない選び方

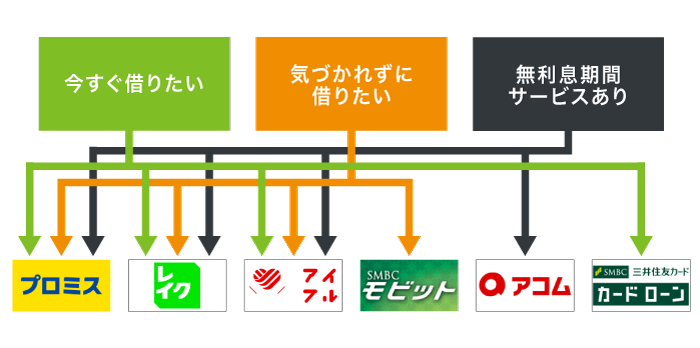

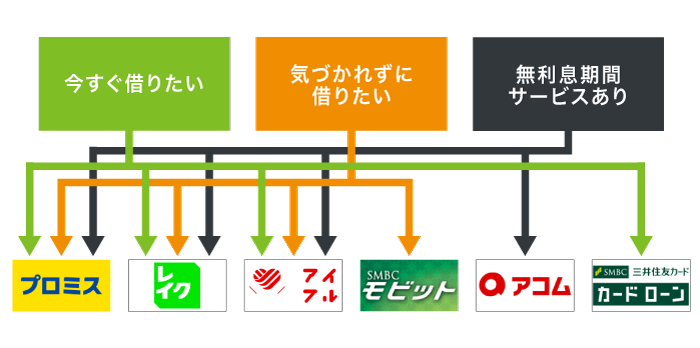

お金を借りる際は、融資を受けたい時期や自分の属性に合わせて借り入れ先を選ぶのが最適です。

例えば今すぐお金を手に入れたいのなら消費者金融、低金利で借りたい場合は銀行カードローンなど、最適な借り入れ方法は属性やあなたが抱えている悩みによって異なります。

自分に最適な借り方を知っていれば、借り入れ初心者でも失敗することはありません。

あなたが自分に最適な借り入れ方法を把握できるようにフローチャートを用意しましたので、ぜひ利用してください。

借り入れ方法について詳しく知りたい人は、以下の一覧表から項目をクリックすると詳細ページを確認できます。

今すぐお金を借りたい人

低金利でお金を借りたい人

事業資金を借りたい人

生活が苦しい人

他社借り入れがある人

審査なしでお金を借りたい人

消費者金融は即日融資に対応しており、借り入れ方法のなかで最も早くお金を手に入れられます。

銀行カードローンも消費者金融と同等にメジャーな借り入れ方法のひとつですが、即日融資には対応していません。

2018年1月に全国の銀行で審査が厳格化され、即日の融資を停止したからです。

国内の銀行各行はカードローンなど新規の個人向け融資で審査を厳しくする。来年1月から警察庁のデータベース(DB)への照会で審査に時間をかけ、即日の融資を停止する。

引用元:銀行、個人向け即日融資停止へ カードローン縮小-日本経済新聞

銀行は暴力団関係者への融資を阻止する目的で、審査の際に警察庁のデータベースへの照会をおこなっています。

例えば、2022年10月に発足されたあいちフィナンシャルグループのような新しい持ち株会社の傘下に入っている銀行でも、即日中に借り入れすることはできません。

一方で消費者金融やクレジットカード会社などのノンバンクは、信用情報の照会にAI(人工知能)を用いてスムーズに審査できることから即日融資が可能です。

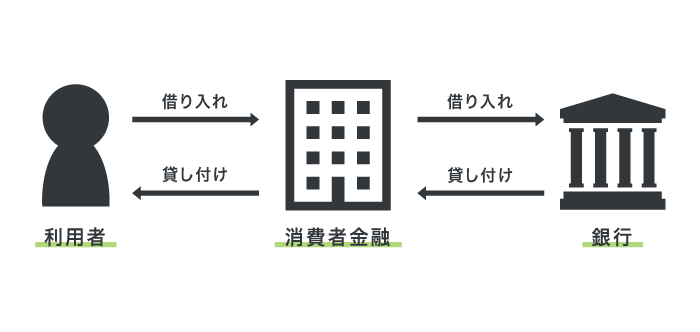

ノンバンクとは預金を取り扱わない金融機関のことで、貸し付け業務に特化しています。

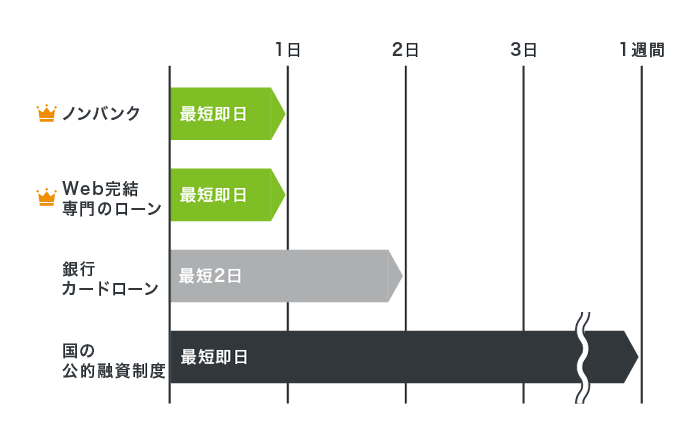

今すぐお金を借りるならどこがおすすめ?ノンバンクは即日融資が可能

ノンバンクは即日融資が可能で、今日中にお金が必要な人に最適な借り入れ方法です。

預金や為替など他の業務がある銀行と異なり、ノンバンクは貸し付け業務に特化していることから融資だけで利益を出さなければいけません。

そのためノンバンクは最新のAI審査を取り入れて即日融資を可能にし、銀行との差別化を図っています。

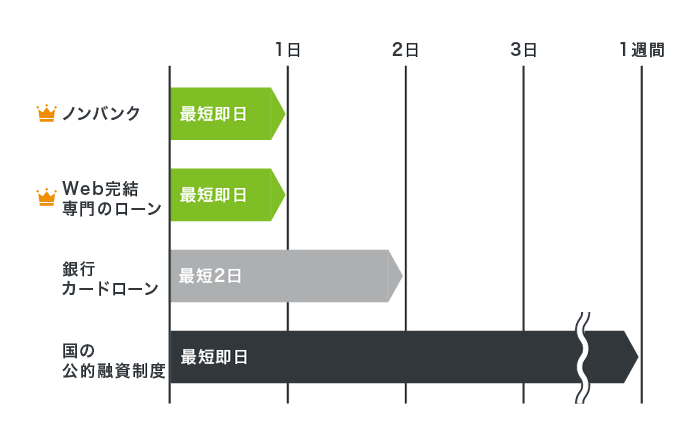

借り入れ方法ごとに融資スピードを比較し、以下で結果をまとめましたので参考にしてください。

| 借り入れ方法 | 融資スピード |

|---|---|

| ノンバンク | 最短即日 |

| Web完結専門のローン | 最短即日 |

| 銀行カードローン | 最短2日 |

| 国の公的融資制度 | 最短1週間 |

即日融資に対応しているのは、ノンバンクとWeb完結専門のローンのみとなっています。

さらにノンバンクとWeb完結専門のローンは24時間365日稼働しているため、年末年始の営業時間も平日と変わらない利点があります。

急ぎでお金を借りたい人は、ノンバンクのなかでも群を抜いて融資スピードが早い消費者金融を利用しましょう。

あなたに最適な借り入れ方法は、以下の検索ツールで見つけられます。

消費者金融は申し込みから借り入れまで最短25分で完了するのが魅力

消費者金融を利用すると、申し込みから最短25分でお金を借りられます。

消費者金融は長年集めてきた顧客情報からデータベースを作り上げ、独自の審査ノウハウを活用して融資までのスピードを短縮しているからです。

早くお金を借りたい顧客の希望を叶える目的で、スピードキャッシングに注力しています。

実際に管理人が利用したおすすめの消費者金融を、融資スピードや金利も合わせて以下で表にまとめましたので参考にしてください。

| 消費者金融カードローン | アコム | レイク | アイフル | プロミス* | SMBCモビット | 三井住友カード カードローン* |

|---|---|---|---|---|---|---|

|

|

|

|

|

|

|

| 融資スピード | 最短20分*1 | 最短25分* | 最短18分* | 最短3分* | 最短15分* | 最短5分* |

| 実質年利 | 3.0%〜18.0% | 4.5%〜18.0% | 3.0%~18.0% | 4.5%~17.8% | 3.0%~18.0% | 1.5%〜15.0% |

| 無利息期間 | 契約の翌日から30日間*2 | 最大180日間* | 最大30日間 | 最大30日間 | ー | ー |

| 在籍確認 | 原則、お勤め先へ 在籍確認の電話なし |

Web完結なら電話連絡なし | 原則なし | あり | あり | あり |

| 借り入れ限度額 | 1万円〜800万円 | 1万円〜500万円 | 1万円〜800万円 | 1万円〜500万円 | 1万円〜800万円 | 10万円〜900万円 |

| 詳細 | ー |

当サイトのランキングは、対象の公式ホームページに掲載されている情報を基準とし、利用経験者へのアンケート調査や政府による統計データなどを包括して順位を付けています。

>> 2021年版のランキングの根拠に関する詳細(PDF)

>> 2022年版のランキングの根拠に関する詳細(PDF)

>> 2023年版のランキングの根拠に関する詳細(PDF)

>> 2024年版のランキングの根拠に関する詳細(PDF)

特にアコムはWeb申し込みなら最短20分融資が可能で、すぐに借入金を受け取れます。*1

さらに最大金利が18.0%なので、利息を抑えたい人におすすめのカードローンです。

注釈

※1お申込み時間や審査によりご希望に添えない場合がございます。

※2適用条件 アコムでのご契約がはじめてのお客さま

※お申込時間や審査によりご希望に添えない場合がございます。

※三井住友カード カードローンは信販・クレジット系のカードローンです。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※お借入れ額5万円まで

レイクの注釈

※Web申込みの場合、最短25分融資も可能

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く

※Webで申込みされた方のみ60日間無利息を利用可能

※「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用不可

※レイクで初回契約の方が対象

※初回契約翌日から無利息適用

※ご契約額が200万円超の方は30日間無利息のみ利用可能

※無利息期間終了後は通常金利適用

外出先で借りる頻度が高い人は提携ATM数51,000以上のアコムがおすすめ

アコムは全国にある51,871台のATMで利用でき、旅行先で急にお金が必要になった場合でもすぐに融資を受けられます。*1

アコムの店舗以外に、以下のようなコンビニやスーパーに設置されているATMで借り入れが可能です。

コンビニのATMなら24時間対応で利便性が高いうえ、買い物のついでに利用できるため周囲に借り入れがバレません。

さらに楽天銀行の口座を持っている場合は、最短10秒で振込融資が可能です。

アコムはATMと振込融資どちらの借り入れ方法も充実しているので、場所を選ばずにどこでも借りやすいでしょう。

| 融資時間 | 最短20分*2 |

|---|---|

| 金利 | 3.0%~18.0% |

| 無利息期間 | 契約の翌日から30日間*3 |

| 在籍確認の電話連絡 | 原則、お勤め先へ在籍確認の電話なし |

| 限度額 | 1万円〜800万円 |

>> アコムの詳細はこちら

注釈

※1 2024年3月1日現在

※2 お申込時間や審査によりご希望に添えない場合がございます。

※3 アコムでのご契約がはじめてのお客さま

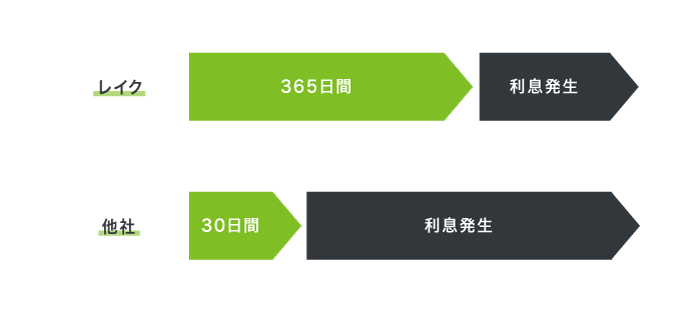

AI審査を導入しているレイクは最短15秒で審査結果を通知してもらえる

レイクは最新のAI(人工知能)が導入されているため、審査が最短15秒で完了します。

借り入れの審査を人の手でおこなった場合、膨大な量のデータから申込者の返済能力を見極める必要があり、それほど早く結果を出すことはできません。

しかしAIを導入すると、社員がおこなうのは提出書類の確認や電話連絡のみとなるため、最短時間で審査が完了します。

レイクは最新のAIを取り入れて審査時間を短縮し、より一層多くの顧客獲得に努めています。

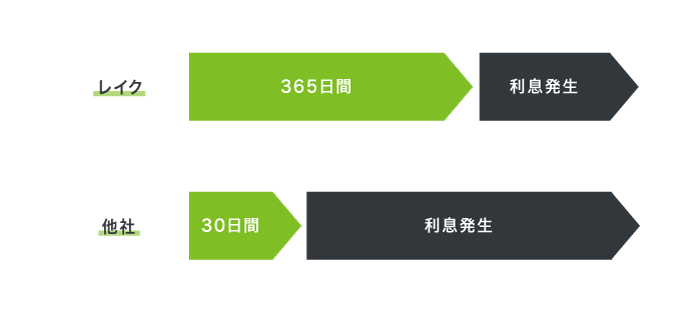

さらにはじめての契約で5万円までの借り入れなら180日間無利息を選択できるため、大手消費者金融のなかで最も長く利息0円でお金を借りられることも利点のひとつです。*

支払う利息を抑えたい人は、無利息期間が長いレイクを利用してみてはいかがでしょうか。*

| 融資時間 | 最短25分*1 |

|---|---|

| 金利 | 4.5%〜18.0% |

| 無利息期間 | 30日間、60日間、180日間のいずれか*2 |

| 在籍確認の電話連絡 | 原則なし*3 |

| 最大限度額 | 500万円 |

>> レイクの最短15秒診断はこちら

注釈

※1 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※2 Webで申込みされた方のみ60日間無利息を利用可能

※2 「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用不可

※2 レイクで初回契約の方が対象

※2 初回契約翌日から無利息適用

※2 ご契約額が200万円超の方は30日間無利息のみ利用可能

※2 無利息期間終了後は通常金利適用

※3 審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています。

融資スピードを重視するなら急いでいる人を優先してくれるアイフル

アイフルはWeb申し込み後にオペレーターへ急いでいる旨を伝えると審査を優先してもらえ、最短18分で融資を受けることが可能です。 *

「今、スグ、借りたい」

引用元:お急ぎのとき即日融資にも対応-アイフル

そんなときはWEB申し込み後、お電話。

審査の時間が短縮できます。

アイフルの審査スピードが早い理由として、大手消費者金融のなかで唯一銀行の傘下に入っていない点が挙げられます。

2010年に貸金業法が改正されたことで、上限金利の引き下げや過払い請求によって消費者金融業界全体の経営が傾きました。

そこで大手消費者金融のほとんどは銀行の傘下に入り支援を受ける道を選びましたが、アイフルだけは現在も独立を貫いています。

銀行は丁寧に審査をおこなっていることからスピードキャッシングに消極的な状態が続いており、傘下に入った消費者金融が影響を受けているケースも少なくありません。

つまり銀行の方針に従わず自由に経営できるアイフルだからこそ、融資までのスピードを短縮できるということです。

少しでも早くお金を借りたいのなら、審査優先サービスで急いでいる人が優先的に借り入れできるアイフルに申し込みましょう。

| 融資時間 | 最短18分* |

|---|---|

| 金利 | 3.0%~18.0% |

| 無利息期間 | 最大30日間 |

| 在籍確認の電話連絡 | なし |

| 最大限度額 | 800万円 |

>> アイフルの3秒診断で結果を見てみる

注釈

※お申込み時間や審査状況によりご希望に添えない場合があります。

プロミスは上限金利が17.8%だから他社よりも利息が増えづらい

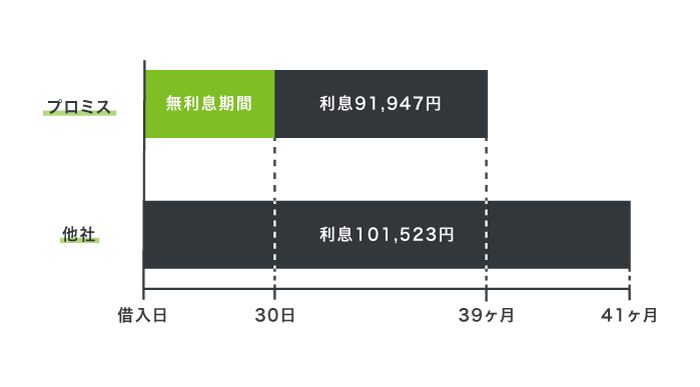

プロミスの上限金利は17.8%と大手消費者金融のなかで最も低く、利息が増えづらい仕組みとなっています。

他社の上限金利は18.0%なので、プロミスを利用すれば通常より0.2%も低い金利で借り入れが可能です。

さらにプロミスは30日間無利息サービスを提供しており、利息0円で融資を受けられる期間があります。

30万円を借りて毎月1万円ずつ返済した場合の利息をプロミスと他社で比較した結果は、以下のとおりです。

プロミスを利用すると、無利息期間がない他社で借りた場合より2ヶ月早く返済が完了します。

支払う金額は9,576円も低いため、少ない利息でお金を借りたい人はプロミスを利用するのがよいでしょう。

| 融資時間 | 最短3分* |

|---|---|

| 金利 | 4.5%~17.8% |

| 無利息期間 | 最大30日間 |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 500万円 |

>> プロミスの3項目診断で結果を見てみる

注釈

※ロゴ変更前(2023年9月29日前)

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※お申込み時間や審査によりご希望に添えない場合がございます。

SMBCモビットはWeb完結申込なら電話連絡なし!内緒で借りたい人に最適

SMBCモビットの利点は、Web完結申込をすると電話連絡なしでお金を借りられることです。

通常はお金を借りる際、虚偽の申請ではないことを確かめる目的で職場に在籍確認をされますが、SMBCモビットはWeb完結申込なら電話連絡をしない旨が公式サイトに記載されています。

お勤め先確認などのお電話はいたしません。審査結果のお知らせなど、SMBCモビットからのご連絡はメールのみです。

引用元:キャッシング、カードローンは【SMBCモビット】公式サイト

職場に電話連絡をされることは一切ありませんので、借り入れが上司や同僚にバレないのが嬉しいポイントです。

SMBCモビットの利点は他にもあり、自宅に郵送物が届かないことが挙げられます。

職場だけではなく家族に内緒でお金を借りたい人も、SMBCモビットを利用する価値があるでしょう。

| 融資時間 | 最短15分* |

|---|---|

| 金利 | 3.0〜18.0% |

| 無利息期間 | ー |

| 電話連絡 | Web完結申込の場合はなし |

| 最大限度額 | 800万円 |

>> SMBCモビットの詳細はこちら

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※18,19歳の方は契約に至りづらい可能性がございます。また、収入証明書のご提出が必要になりますので、ご準備をお願いいたします。

三井住友カード カードローンは最短5分で希望額を振り込んでもらえる

三井住友カード カードローンは、Webで申し込むとカードが自宅に届く前でも融資を受けられます。

借入希望金額が50万円以内なら最短5分で振り込んでもらえるので、急いで借り入れしたい人に最適です。*

さらに金利は1.5%〜15.0%と低く設定されており、返済遅延をしなければ1年ごとに0.3%ずつ利率を引き下げてもらえます。

ご返済実績に応じて翌年度のご利用残高分より適用利率を0.3%ずつ引下げます。

引用元:低金利が特徴の三井住友カード カードローン-カードローンの三井住友カード

三井住友カード カードローンは支払う利息を大幅に抑えられることから、長期的な借り入れを希望している場合にも適してます。

融資スピードの早さと低金利のどちらも叶えたいのなら、三井住友カード カードローンに申し込むのがよいでしょう。

| 融資時間 | 最短5分* |

|---|---|

| 金利 | 1.5%〜15.0% |

| 無利息期間 | ー |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 900万円 |

現在、三井住友カード カードローンは決算が終わったばかりのため、新規制約を抑えている状況です。

三井住友カード カードローンの決算は3月と9月であり、他の企業と同様に決算直後は新規顧客の獲得にそこまで注力していません。

カードローンのなかでもアコムやアイフル、プロミスといった大手消費者金融なら現在も積極的に融資をおこなっているため、借り入れを急いでいる人はそちらを検討してみてはいかがでしょうか。

注釈

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

ノーローンはWeb申し込みで即日キャッシングが可能になる

ノーローンは、パソコンやスマートフォンで申し込むと最短即日で借り入れが可能です。

初めて利用する人でも来店不要で、Web申し込みをした日にお金が振り込まれます。

そのため店舗へ出向く時間がなく、急ぎでお金が必要な人に向いています。

他にもノーローンは独自サービスのリアルタイム融資を提供しており、24時間いつでもお金を借りられます。

楽天銀行の口座を登録すると土日や夜間でも手数料無料で振り込んでもらえるので、楽天ユーザーとの相性も抜群です。

ただしノーローンは現在、一般カードローンの新規契約受付を停止しています。

弊社は、2020年6月末日をもちまして、一般カードローンの新規契約受付を停止いたします。

引用元:一般カードローンの新規契約受付停止に関するお知らせ-キャッシング・消費者金融ならなんどでも1週間無利息のノーローン

ノーローンの親会社であるSBI新生銀行グループは、レイクやSBI新生銀行カードローンなどのカードローン商品を取り扱っていますので、そちらを検討してみてはいかがでしょうか。

| 融資時間 | 最短即日 |

|---|---|

| 金利 | 15.0%〜18.0% |

| 無利息期間 | 7日 |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 300万円 |

ベルーナノーティスはカードが届く前でも24時間以内に借り入れできる

ベルーナノーティスは、自宅にカードが届く前でも24時間以内にお金を借りられます。

インターネットや電話で借り入れの申請をすると、カードの発行を待たなくても口座振込で融資を受けられるため、早くお金を借りたい人に最適です。

即日融資に対応しているうえ、口座振込とカードキャッシングのどちらでお金を借りても手数料はかかりません。

ベルーナノーティスは、14日間の無利息サービスが繰り返し適用される点も魅力のひとつです。

完済後に再度キャッシングする際に何度でも適用されるので、利息を抑えてお金を借りたいのならベルーナノーティスを利用しましょう。

| 融資時間 | 24時間以内 |

|---|---|

| 金利 | 4.5〜18.0% |

| 無利息期間 | 14日 |

| 在籍確認の電話連絡 | 希望の連絡先 |

| 最大限度額 | 300万円 |

消費者金融はお金を借りても安全?

上記で紹介した7社は、管理人が実際に利用して満足度が高かった消費者金融です。

とはいえ消費者金融に対して、高金利で貸し付けたり厳しい取り立てをされたりといった、悪いイメージを持っている人もいますよね。

確かに2009年以前は上限金利29.2%のグレーゾーン金利が適用されていましたが、現在の金利はそれほど高くありません。

2010年6月18日に利息制限法と出資法の改正によって上限金利が20%まで引き下げられたことに加え、取り立て行為も厳格に規制されて現在は業界全体が健全化しています。

利用者の皆さまの金利負担の軽減を図るため、法律が改正され2010年6月に上限金利が引き下げられました。お借入れの上限金利は、借入金額に応じて年15%~20%となっています。

引用元:上限金利について【貸金業界の状況】-日本貸金業協会

貸金業法の改正によってアコムやレイク、アイフルといった消費者金融は以前より一般市民に寄り添った誰もが利用しやすい業者になっています。

それでも抵抗がある人は、消費者金融と同じように即日融資が可能なクレジットカードのキャッシング枠を利用してみてはいかがでしょうか。

クレジットカードのキャッシング枠を開設していればその場で借りられる

手持ちのクレジットカードにキャッシング利用可能枠が付帯していれば、その場でお金を借りられます。

クレジットカードを利用した借り入れなら担保や保証人が不要なうえ、新しく手続きをする手間もかかりません。

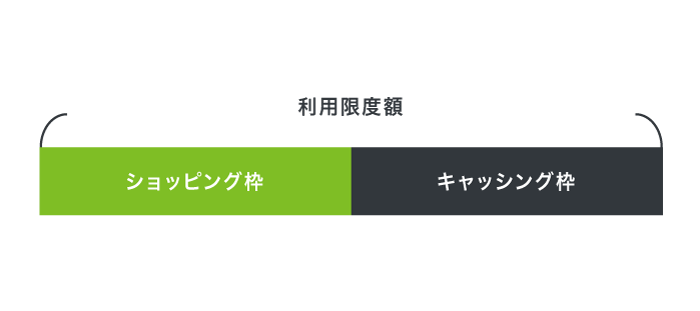

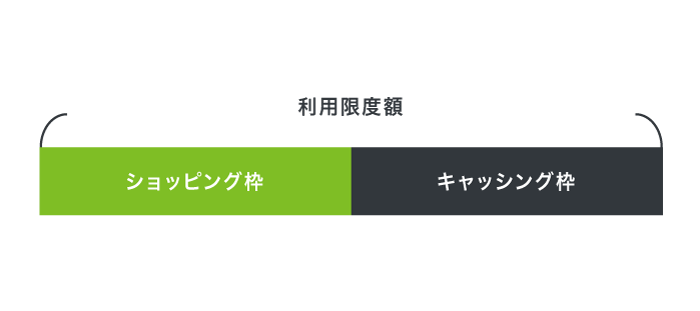

ただしクレジットカードの借り入れ限度額は、ショッピング枠とキャッシング枠を合計した金額になる仕組みとなっています。

そのため買い物や家賃の引き落としなどでカードを利用している人は、借り入れできる金額が少ない可能性があります。

クレジットカードの利用頻度が高い人は、限度額に余裕があるか確認しておくことが大切です。

キャッシングにおすすめなクレジットカード

クレジットカードのなかには、無利息期間やATM手数料0円といった付加価値が付いていて、キャッシングに向いているブランドがあります。

キャッシングに向いているクレジットカードを以下にまとめましたので、参考にしてください。

| クレジットカード | 特徴 | 金利 |

|---|---|---|

| エポスカード |

|

18.0% |

| ライフカード | 国内のATM数14万台以上 | 18.0% |

| 楽天カード | 振り込み手数料0円 | 18.0% |

| ルミネカード | 駅のATMで利用可能 | 18.0% |

なかでもエポスカードはキャッシングから30日間無利息でお金を借りられるうえ、ATM手数料も0円で利用できる点が魅力です。

しかし、上述したとおり、クレジットカードは利用限度額をショッピング枠とキャッシング枠で共有している難点があります。

ショッピング枠を気にせずにキャッシングしたい人は、ローン一体型クレジットカードで申し込むのもひとつの手段です。

ローン一体型クレジットカードなら利用限度額を最大限に利用できる

ローン一体型クレジットカードはショッピング枠とキャッシング枠が分かれているため、利用限度額を最大限に利用できます。

実際に管理人がACマスターカードで契約したところ、カードローンで50万円、クレジットカードのショッピング枠で100万円の利用限度額を設定してもらえました。

つまり、ACマスターカードのショッピング枠で100万円を利用しても、キャッシングで50万円を借り入れできるということです。

ローン一体型クレジットカードの利用限度額を以下で比較しましたので、参考にしてください。

| カード名 | カードローン会社 | ショッピング枠 | キャッシング枠 | 合計 |

|---|---|---|---|---|

| ACマスターカード | アコム | 300万円*1 | 800万円*2 | 800万円*2 |

| プロミスVisaカード | プロミス | 100万円 | 500万円 | 600万円 |

| Tカード プラス(SMBCモビット next)* | SMBCモビット | 80万円 | ー | 80万円 |

上記のうちで利用限度額が最も高いのはアコムが提供しているACマスターカードであり、最大800万円まで利用できます。*2

カードで支払いできる金融商品にデビッドカードがありますが、クレジットカードと異なり、キャッシング機能が付いていないので覚えておきましょう。

注釈

※1 300万円はショッピング枠ご利用時の限度額です。

※2 800万円は、ショッピング枠とキャッシング枠合計の上限金額です。

※ カードローン審査通過後にクレジットカードの審査があります。

※Tカードプラス(SMBCモビット next)は2024年9月29日(日)を以てサービス終了となります。

デビットカードにはキャッシング枠がないから借り入れできない

デビットカードはショッピングや飲食店の支払いに利用できますが、クレジットカードと違ってキャッシング枠は付帯していません。

デビットカードは預金残高の範囲内でのみ利用でき、使った金額が即時に銀行口座から引き落とされる仕組みだからです。

審査を受ける必要はなく15歳や16歳でも発行できますが、お金を借りる際は返済能力が求められ、信用性があるかどうか判断されます。

そのため、無職や未成年が手軽に発行できるデビットカードでは借り入れできないということです。

無職や未成年でも、トラブル時であれば警察からお金を借りられます。

緊急時は交番へ出向くと公衆接遇弁償費で警察からお金を借りられる

外出先で財布を落としたりトラブルに巻き込まれたりした場合、交番へ出向くと警察からお金を借りることが可能です。

警察は困っている市民を助ける目的で、緊急時に貸付をおこなう公衆接遇弁償費を設けています。

とはいえ公衆接遇弁償費には4つの条件があり、お金が欲しいからといって簡単に借りられるわけではありません。

公衆接遇弁償費としてお金を借りられる条件を以下にまとめましたので、参考にしてください。

- 外出先で所持金を盗まれ、又は遺失したものに対する交通費

- 行方不明者等の保護にあたり、応急的な措置に要する経費

- 行路病人の保護又は交通事故等による負傷者の救護にあたり、一時的応急処置に要する経費

- その他講習接遇の適正を期するため必要とする経費

公衆接遇弁償費は1,000円以下であれば、借受願書に氏名や住所といった必要な情報を記入するとすぐに交番でお金を借りることができます。

ただし、1,000円以上の金額を借りたい場合は事務担当者から承認をもらう必要があるため、すぐに借り入れできない難点があります。

自宅までの距離が遠くて交通費が1,000円以下で足りない人は、借り入れするまでに時間がかかることを覚えておきましょう。

スマホを持っている人なら、外出先でもWeb完結専門のローンでお金を借りられます。

Web完結専門のローンならスマホだけで借りられるからバレない

申し込みから借り入れまでWebで完結できるローンなら、職場や家族にバレることなく借り入れできます。

Web完結専門のローンは、来店しなくても契約できたり自宅に郵送物が送られてこなかったりといった特徴があるからです。

スマホの普及率が上昇している現在においてWeb完結専門のローンも増加しており、それぞれに異なる特性があります。

内緒でお金を借りるには、バレずに借り入れできるポイントを満たしているかどうか見極めることが大切です。

Web完結専門のローンを選択する際、バレずに借り入れできるポイントを以下にまとめましたので参考にしてください。

- 来店しなくても契約できる

- 自宅に郵送物が届かない

- 在籍確認の電話をされない

- カードなしで利用できる

借り入れがバレる原因として、申し込み時に店舗に入店するところを見られる場合や、契約時に書面が自宅に届くケースが挙げられます。

誰にもバレずにお金を借りたいのなら、上記のポイントを満たしているWeb完結のローンを選びましょう。

お金借りるアプリならスマホひとつで借り入れできるため、バレずに融資を受けられます。

カードローンアプリなら自宅でも最短10秒で借り入れできる

カードローンアプリはスマホひとつで借り入れできるため、最短10秒で融資を受けられます。

自宅で借り入れできることから、カードローンアプリは外出したくない人にも最適な借り入れ方法です。

カードローンアプリは大手の金融機関だけではなく、LINEやPayPayなどのキャッシュレス決済を運営する会社も提供しています。

なかでも消費者金融のアプリは融資スピードが早く、契約後は24時間365日その日のうちにお金を借りられます。

カードローンアプリごとに融資スピードやバレないサービスを比較した結果は、以下のとおりです。

| カードローンアプリ | 振込スピード | 来店不要 | 郵送物なし | 在籍確認なし | カードレス |

|---|---|---|---|---|---|

| アコムのmyac | 最短10秒*1 | ◯ | 原則なし | 原則、お勤め先へ在籍確認の電話なし | ◯ |

| レイクのレイクアプリ | 最短25分*2 | ◯ | ◯ | △ | ◯ |

| アイフルの公式アプリ | 即時 | ◯ | ◯ | ◯ | ◯ |

| プロミスのアプリローン | 最短10秒 | ◯ | ◯ | △ | ◯ |

| SMBCモビットの公式アプリ | 最短3分* | ◯ | ◯ | × | ◯ |

| オリックス・クレジットのORIX MONEY | 即時 | ◯ | ◯ | △ | ◯ |

| 三井住友銀行カードローンの公式アプリ | ー | ◯ | × | × | × |

| 三菱UFJ銀行カードローン バンクイックの公式アプリ | ー | ◯ | × | × | × |

| 楽天銀行アプリ | ー | ◯ | × | × | × |

アコムのmyacはWeb申し込みなら最短20分融資も可能なので、急にお金が必要になった場合でもすぐに借り入れできます。*3

郵送物なしやカードレスなどの特徴があるカードローンアプリなら、周囲に借り入れがバレる心配もありません。

他にもカードローンアプリの利点として、残高や返済金額などの利用状況をリアルタイムで確認できたり、スマホで限度額の増額申し込みができたりといったことが挙げられます。

消費者金融のカードローンアプリなら、カードを持っていなくてもコンビニの提携ATMを利用すると、スマホ取引で借り入れすることが可能です。

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

※1申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※2 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※2 一部金融機関および、メンテナンス時間等を除きます。

※お申込の状況によってはご希望にそえない場合がございます。

※金融機関により異なります。

現金が手元に必要ならコンビニATMのスマホ取引で借入金を受け取ろう

カードローンアプリは、コンビニの提携ATMでスマホ取引をするとローンカードなしでお金を借りられます。

ATMに表示されたQRコードをスマホで読み取るだけで借入金を受け取れるので、ローンカードを持ち歩かなくてもいい点が魅力のひとつです。

セブン銀行とローソン銀行は、カードを使わずにスマホだけで現金の入出金が可能なスマホATMを展開しており、夜間や休日でも融資を受けられます。

さらにアプリを利用すれば周囲にローンカードを見られないので、お金を借りているとは思われません。

少しでも早く現金を手に入れたいのなら、カードローンアプリを契約した後にスマホATMでお金を借りる方法がよいでしょう。

スマホでお金を借りられるアプリは、アコムやプロミスといった大手カードローン会社の他に新規参入したばかりの貸金業者も提供しています。

実際に管理人が利用したWeb完結専門のローンで、dスマホローンは申し込み手続きが簡略化されていて借り入れしやすかった印象があります。

dスマホローンはスマホ完結で本人確認できるから審査時間を短縮できる

株式会社NTTドコモが提供しているdスマホローンはオンライン本人確認に対応しており、郵送で書類を提出する必要がないことから審査時間を短縮できます。

dスマホローンは2022年7月に借り入れサービスを開始したばかりであるため、本人確認の手続きを簡略化して新規顧客を獲得する狙いがあります。

他社は本人確認の手続きをする際にパスポートや健康保険証といった書類が2点必要ですが、dスマホローンなら運転免許証のみで申し込みが可能です。

ほかにもdスマホローンは、携帯のキャリアがdocomoだったりクレジットカードのdカードを所持していたりすると最大3.0%の金利を優遇してもらえます。

優遇金利が適用されるドコモの対象サービスは、以下のとおりです。

| 対象サービス | 優遇金利 |

|---|---|

| ドコモで契約したスマホを使用している | ー1.0% |

| dカードを所持している | ー0.5% |

| dカード GOLDを所持している | ー1.5% |

| スマート家計簿 スマー簿を利用している | ー0.5% |

| 合計 | ー3.0% |

優遇金利は毎月見直しになることから、dスマホローンの契約が完了したあとでも金利を引き下げてもらえる利点があります。

上記のサービスを利用していない人でも、銀行が提供しているWeb完結の借り入れ方法なら低金利でお金を借りることが可能です。

UI PlanはUI銀行の預金口座を所持していない人もWeb完結で申し込める

2023年3月2日より提供が開始されたUI Planは、UI銀行の預金口座を所持していない人でもWeb完結で申し込めます。

UI銀行は2023年で1周年を迎えるネット銀行で、UI PlanによってWeb完結の借り入れを実現することにより、知名度を高める目的があるからです。

UI銀行の預金口座を所持している人がWeb完結で申し込めるのはもちろん、UI銀行のモバイルアプリで新規口座を開設することもでき、すぐにUI Planへ申し込める利点もあります。

完全カードレスにも対応してもらえるため、UI銀行のモバイルアプリで振込融資を依頼できます。

ご融資方法

引用元:UI Plan(スマホローン)-UI銀行

モバイルアプリ上で当社のご本人名義の普通預金口座(ご指定のローン返済用口座、以下「返済用口座」といいます)へ振替入金

ローンカードが自宅に郵送されないうえに借り入れの履歴はUI銀行のモバイルアプリで一括管理できることから、家族や知り合いにバレずに借り入れできるのも利点のひとつです。

ORIX MONEY(オリックスマネー)は24時間365日いつでも即時振込してもらえる

ORIX MONEY(オリックスマネー)は、大手金融サービス会社であるオリックス・クレジットが手がける新時代のスマホ完結型ローンです。

スマホひとつで借り入れや返済の手続きができるうえ、銀行口座を持っていれば24時間365日いつでも即時振込に対応してもらえます。

土日や深夜でも即時振込してもらえるため、急なトラブルでお金が必要になっても困ることはありません。

さらにORIX MONEYで借り入れすると、オリックスグループが提供しているレンタカーやカーシェアのサービスで、以下のような特典を受けられます。

| サービス | 特典 |

|---|---|

| オリックスレンタカー | 優待価格で利用できる |

| オリックスカーシェア | 新規入会の際にICカード発行手数料が無料になる |

| 月額基本料が2ヶ月間無料になる | |

| 2ヶ月間2,200円分の時間料金が無料になる | |

| 個人向けカーリース | 新規契約の際に2,000円相当のAmazonギフト券がもらえる |

即時振込を希望しているだけではなく限定特典を受けたい場合は、ORIX MONEYに申し込むのが最適です。

ただしORIX MONEYで契約したことがない人は新たにアプリを入れる必要があるため、登録する手間を省きたいのなら、日頃から利用しているLINEで借り入れしてみてはいかがでしょうか。

LINEポケットマネーは借りたお金がLINE Payにチャージされる

LINEポケットマネーは、借りたお金がそのままLINE Payにチャージされる仕組みです。

チャージされた借り入れ金は、LINEギフトやLINEマンガなどのサービスだけではなく、コンビニやスーパーといった店舗でも利用できます。

出金機能を利用すれば銀行口座やセブン銀行ATMから現金を引き出せるので、キャッシュレス決済アプリを利用しない人にも最適です。

さらにLINEポケットマネーは、LINEが提供しているサービスの利用状況を数値化したLINE Scoreによって、金利や限度額が設定される特徴があります。

あなたの「LINE Score」に応じて3.0〜18.0%の間で仮の条件が決まり、お申し込み後の審査により最終的な金利が決まります。

引用元:LINEでどうやってお金を借りるの?どうやって返すの?-LINEポケットマネー

LINE Scoreが高いほど低金利でお金を借りられるため、LINEポケットマネーの審査を受ける前に以下の項目を達成して点数を上げておくとよいでしょう。

- LINE Scoreのライフスタイルに関する質問に回答する

- 本人確認をする

- LINE家計簿に入力する

- LINEの決済サービスを利用する

実際に管理人も利用していますが、質問に対する回答や家計簿のデータが増えるほど点数は上がっています。

LINEのような馴染み深いアプリでお金を借りたい人は、PayPayで借り入れするのもひとつの手段です。

PayPay(ペイペイ)ローンはアプリの機能一覧から簡単に申し込める

PayPay(ペイペイ)のアプリを利用している人は、トップ画面の機能一覧から簡単に借り入れを申し込めます。

スマホひとつで申し込めるため、好きなタイミングで借りられるうえに店舗へ出向く手間もかかりません。

PayPayのアプリでPayPayローンを利用する手順は、以下のとおりです。

- PayPayアプリのトップ画面でお金を借りるのアイコンを押す

- PayPay銀行の口座を開設して申し込む

- 本人確認書類の画像をアップロードする

- 審査の結果がメールで届く

PayPayローンの審査に通過した旨のメールが届いたら、その場ですぐにお金を借りられます。

申し込みがWebで完結することから、家族や友人に内緒で借り入れできる点も魅力的なポイントです。

PayPayを利用していない人は、メルペイスマートマネーで借り入れしてみてはいかがでしょうか。

メルペイスマートマネーは2021年8月3日に開始した新しい融資サービス

メルペイスマートマネーは、2021年8月3日に株式会社メルペイが開始した少額融資サービスです。

株式会社メルペイはフリマアプリで有名なメルカリのグループ会社で、電子マネーや融資などの金融商品を取り扱っています。

メルペイスマートマネーは申し込みから返済まで全てアプリで完結するうえ、金利が3.0〜15.0%と低いところが魅力です。

他社の融資サービスと異なり、メルペイスマートマネーはメルカリの利用実績を基準にして金利や利用限度額が決まります。

さらに審査もメルカリが独自の基準でおこなうため、他の融資サービスを受けられなかった人でも借り入れできる可能性が高くなります。

「メルペイスマート払い」の利用限度額は、一般的な金融システムで用いられている属性情報を元にした与信ではなく、「メルカリ」における利用実績等を元にした与信で決まるため、従来の金融システムでは与信を受けにくかった年齢の若い方などを中心に幅広くご利用いただき、順調に利用者が拡大しています。

引用元:メルペイ、「メルカリ」の利用実績等で金利・利用限度額が決まる少額融資サービス「メルペイスマートマネー」を提供-株式会社メルペイ

若年層や今まで審査に通らなかった人でも、メルカリの利用実績が良ければメルペイスマートマネーでお金を借りられます。

ただしメルペイスマートマネーは段階的にリリースされており、メルカリのヘビーユーザー以外はまだ利用できないのが現状です。

メルカリのアプリにメルペイスマートマネーが表示されない人は、メルペイ後払いサービスを検討しましょう。

メルペイ後払いサービスならメルペイからお金を借りて買い物ができる

後払いサービスのメルペイスマート払いを利用すれば、メルペイからお金を借りて買い物ができます。

メルペイスマート払いとは、今月の利用料金を翌月以降にまとめて決済できる機能のことです。

メルカリの買い物はもちろん、他のインターネットショッピングやコンビニなど全国のメルペイが使える店舗で利用できます。

手元にお金がなくても欲しいものをすぐに購入できるため、給料日前やクレジットカードを持っていない人に最適です。

以前までのメルペイスマート払いは、今月利用した料金は翌月末までに精算しなければいけませんでした。

しかし2020年7月7日から仕様が変更され、現在は毎月決まった金額を翌々月以降に分割して支払える定額払いも可能になっています。

株式会社メルペイは、同社が運営する、フリマアプリ「メルカリ」のスマホ決済サービス「メルペイ」において、2020年7月7日(火)より、「メルカリ」における過去の利用実績等を元に、商品購入代金を後からまとめて支払うことができるサービス「メルペイスマート払い」で毎月定額で柔軟な支払いができる「定額払い」の提供を開始いたします。

引用元:メルペイ、「メルペイスマート払い」で 毎月定額で柔軟な支払いができる「定額払い」に対応-株式会社メルペイ

メルペイスマート払いは、支払いのタイミングを自分で調整できる利便性の高い後払いサービスです。

メルカリを利用していない人は、郵送物なしで借り入れできるau PAY スマートローンを利用してみてはいかがでしょうか。

au PAY スマートローンはカードレスだから郵送物なしで利用できる

au PAY スマートローンは申し込みがWebで完結するため、郵送物なしで利用できます。

自宅への郵送物なし

引用元:au PAY スマートローン-auのカードレスローン

カードレスだから、原則郵送物なし。

au PAY スマートローンは借り入れと返済のどちらもスマホひとつで簡単にでき、家族にバレる心配がありません。

au PAY スマートローンのアプリを利用すると、全国にあるセブン銀行のスマホATMで24時間いつでも借り入れが可能になります。

さらに借りたお金はau PAY残高にチャージでき、Pontaポイントも貯められます。

au PAY残高にチャージすると瞬時に入金されるので、急ぎでお金を借りたい人にも最適です。

au PAY スマートローンと同様に、CREZITでも瞬時に入金してもらえます。

CREZITは10万円までの借り入れなら即入金に対応してもらえる

CREZITは、10万円までの借り入れならいつでも即時振込してもらえる少額融資サービスです。

24時間いつでも好きなタイミングで借り入れできるため、深夜や早朝でもお金を借りられます。

例えば支払期限が差し迫っている請求書があった場合でも、24時間いつでも借りられることから支払いに間に合います。

ただしCREZITは、2021年4月1日に新規の申し込みと借り入れを停止しました。

2021年に再提供される予定でしたが、現在はアコムと業務提携を結んで信用事業に注力しているため再開の時期は未定となっております。

そのため今すぐお金が必要な人は、上記で紹介した他の借り入れ方法を選択したほうがよいでしょう。

例えばORIX MONEY(オリックスマネー)なら、最短60分で審査が完了するうえ即日融資に対応しています。

2022年2月14日にリリースされたばかりで積極的に融資をおこなっているため、今すぐ借り入れしたいのならORIX MONEY(オリックスマネー)の審査を受けてみてはいかがでしょうか。

融資スピードよりも利息の安さを重視する人は、低金利な銀行カードローンを選ぶのが最適です。

利息が安いところでお金を借りるなら低金利な銀行カードローンを選ぼう

銀行カードローンは、ノンバンクやWeb完結専門のローンより低い金利でお金を借りられます。

銀行は融資サービスの他にも預金や為替などの業務をおこなっており、貸金業のみで運営している業者と比べて貸し付け資金を調達しやすく、無駄な支出が発生しないからです。

一方で消費者金融などの貸金業者は預金業務がないため、貸し付け資金を銀行で借りて調達しなければいけません。

貸金業者は、お金を借りて貸し付け資金を調達していることから銀行に利息を払う必要があります。

そのため銀行に支払った利息を補う目的で、利用者の金利も高くなります。

みずほ銀行と消費者金融アコムのカードローンを例に、金利を比較した結果は以下のとおりです。

| カードローン | 最低金利 | 最高金利 |

|---|---|---|

| みずほ銀行 | 2.0% | 14.0% |

| アコム | 3.0% | 18.0% |

アコムも3.0%の低金利で借り入れできるように見えますが、必ずしも最低金利が適用されるわけではありません。

カードローンの最低金利が適用されるのは、501万円〜800万円などの借り入れ額が高いケースに限られるからです。

そのため少額融資を希望する場合は、最高金利で比較したほうがよいでしょう。

メガバンクのカードローンは最高金利が14.6%以下なので、少額融資でも利息が安くなります。

安定した収入がある人は平均金利1.5〜14.6%のメガバンクで借り入れできる

安定した収入がある人は、三菱UFJ銀行やみずほ銀行といったメガバンクのカードローンを利用して、1.5%〜14.6%の低金利でお金を借りられます。

メガバンクの審査では収入額が重視され、貸金業者や地方銀行よりも基準が厳しく設定されています。

大手の銀行は経営基盤が安定していることから、地方銀行ほど必死になって顧客を掴む必要がありません。

そのためメガバンクは厳しい審査で返済能力がある人を選び、貸し倒れるリスクを回避しながら融資をおこなっています。

メガバンクが展開しているカードローンの金利や融資スピードを比較した結果は、以下のとおりです。

| 銀行カードローン | 金利 | 融資スピード | 最大限度額 | 口座不要 | 来店不要 |

|---|---|---|---|---|---|

| 三井住友銀行カードローン | 1.5〜14.5% | 最短翌営業日 | 800万円 | ◯ | ◯ |

| 三菱UFJ銀行カードローン バンクイック | 1.8〜14.6% | 最短翌営業日 | 500万円 | ◯ | ◯ |

| みずほ銀行カードローン | 2.0〜14.0% | 翌営業日以降 | 800万円 | × | ◯ |

| りそな銀行カードローン | 3.5〜13.5% | 1週間程度 | 800万円 | × | ◯ |

| SBI新生銀行カードローン | 4.5〜14.8% | 最短翌日 | 500万円 | × | ◯ |

いずれの銀行も最高金利が14.0%台に設定されているため、低い利息で借り入れできます。

さらに三井住友銀行と三菱UFJ銀行カードローン バンクイックは、口座を持っていなくても申し込みできる点が魅力のひとつです。

三井住友銀行カードローンは住宅ローンの利用者なら年8.0%で借入可能

三井住友銀行カードローンは住宅ローンを利用している人に限り、1.5〜8.0%の低金利で借り入れできる仕組みになっています。

当行住宅ローンをお借入中のお客さまなら、金利年1.5~年8.0%でご利用可能!

引用元:カードローン金利・ご契約極度額について-三井住友銀行

通常4.5〜14.5%の金利が1.5~8.0%まで引き下げられるため、三井住友銀行の住宅ローンを利用している人はお得に借り入れできます。

最高金利が8.0%に設定されているケースはほとんどないので、住宅ローンを契約中なら三井住友銀行カードローン一択といっても過言ではありません。

三井住友銀行カードローンの融資時間や金利は、以下のとおりです。

| 融資時間 | 最短翌営業日 |

|---|---|

| 金利 | 1.5%〜14.5% |

| 無利息期間 | ー |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 800万円 |

三井住友銀行カードローンは最短翌営業日に融資してもらえるうえ、全国のコンビニATMで借り入れと返済のどちらも手数料0円で利用できます。

とはいえ、自分が使っているメインバンクのカードローンを利用したい人もいますよね。

例えば三菱UFJ銀行カードローン バンクイックは、三井住友銀行と同様に手数料0円で利用できます。

三菱UFJ銀行カードローン バンクイックは借入時や返済時の手数料が無料になる

三菱UFJ銀行カードローン バンクイックは、全国のコンビニや三菱UFJ銀行ATMで借り入れと返済のどちらも手数料0円で利用できるサービスです。

時間外利用手数料も0円なので、深夜に現金が必要になった場合でも無駄なお金を支払う必要はありません。

他にも三菱UFJ銀行カードローン バンクイックの利点として、以下のような返済サポートの手厚さが挙げられます。

- 毎月の返済額は1,000円からで良いので無理なく返済できる

- 毎月指定日と35日ごとの返済から選べる仕組みになっている

- 返済期限日の3営業日前にメールで知らせてもらえる

返済する金額や日付を自分の都合に合わせて決められるため、生活が苦しい人にとって負担が少なくなります。

三菱UFJ銀行カードローン バンクイックの基本情報を以下で表にまとめましたので、参考にしてください。

| 融資時間 | 最短翌営業日 |

|---|---|

| 金利 | 1.8%〜14.6% |

| 無利息期間 | ー |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 500万円 |

三菱UFJ銀行カードローン バンクイックの契約はスマホひとつで完了するので、今すぐ申し込みたい人にも最適です。

みずほ銀行カードローンも三菱UFJ銀行カードローン バンクイックと同様に、スマホひとつで申し込みが完了します。

みずほ銀行カードローンはキャッシュカードで借りられる

みずほ銀行カードローンは、利用している普通預金のキャッシュカードで借り入れが可能です。

キャッシュカードでのご利用をご希望の場合、カードローン口座開設後、お手持ちのキャッシュカードでそのままご利用いただけます。

引用元:みずほ銀行カードローン

手持ちのキャッシュカードで借り入れできるため、ローンカードが郵送されるのを待たなくてもすぐに利用を開始できます。

さらに貯金を下ろすのと同様にキャッシュカードを使うことから、周囲に見られても借り入れがバレづらい点も魅力のひとつです。

みずほ銀行カードローンの融資時間や金利を以下で表にまとめましたので、参考にしてください。

| 融資時間 | 翌営業日以降 |

|---|---|

| 金利 | 2.0%〜14.0% |

| 無利息期間 | ー |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 800万円 |

みずほ銀行カードローンの最高金利は14.0%となっており、3大メガバンクのなかで最も低く設定されています。

100万円未満の金額を借りる際は最高金利が適用されるケースがほとんどなので、少額融資を希望する人はみずほ銀行カードローンを利用するのがよいでしょう。

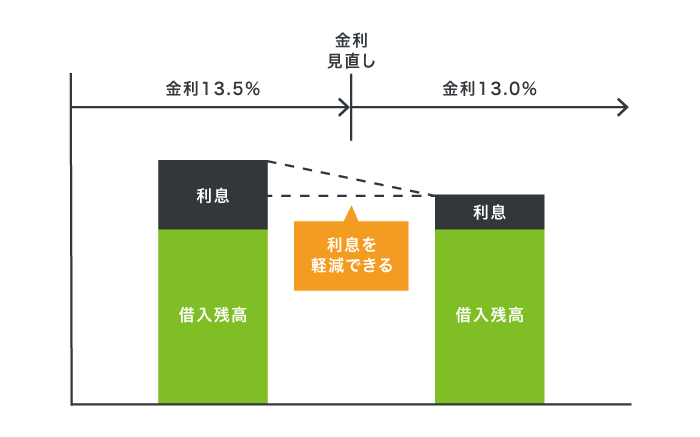

りそな銀行カードローンは年に2回金利を見直してもらえる

りそな銀行カードローンは変動金利を導入しており、毎年4月と10月に金利の見直しを実施してもらえるため、返済総額を減少できる利点があります。

当社所定の変動金利となります。(年2回、4月1日、10月1日のローン基準金利を基に7月と1月に見直します。また、金融情勢等により金利を見直す場合があります。)

引用元:カードローン-りそな銀行・埼玉りそな銀行

遅延や延滞することなく返済を継続している人なら、見直しの際に金利を優遇してもらえて利息を抑えられます。

他社は固定金利を採用しており、借り入れ期間中に金利を引き下げてもらえないため、返済総額を抑えながら借り入れしたい人はりそな銀行カードローンで申し込むとよいでしょう。

りそな銀行カードローンの貸付条件は、以下のとおりです。

| 融資時間 | 1週間程度 |

|---|---|

| 金利 | 3.5%〜13.5% |

| 無利息期間 | ー |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 800万円 |

りそな銀行は金利の見直しで利息を軽減できる利点がありますが、融資時間が1週間程度かかるためすぐに借り入れできない実情があります。

金銭的に余裕がなくてすぐにお金を借りたい人は、即日融資に対応している消費者金融のカードローンが最適です。

高齢者が低金利で借り入れしたいなら、SBI新生銀行カードローンで申し込むと上限金利14.8%で融資を受けられます。

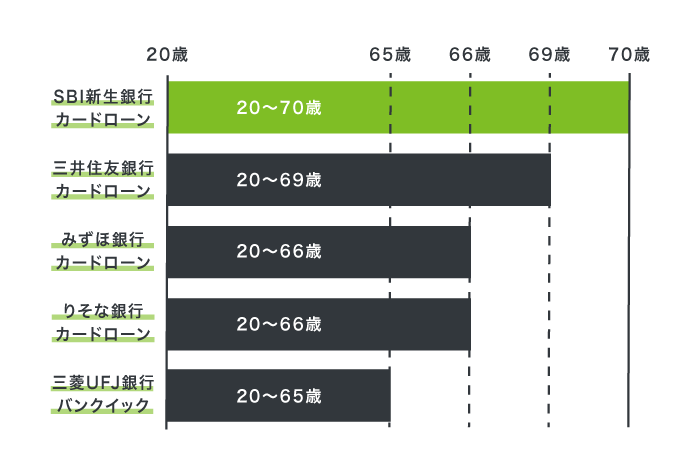

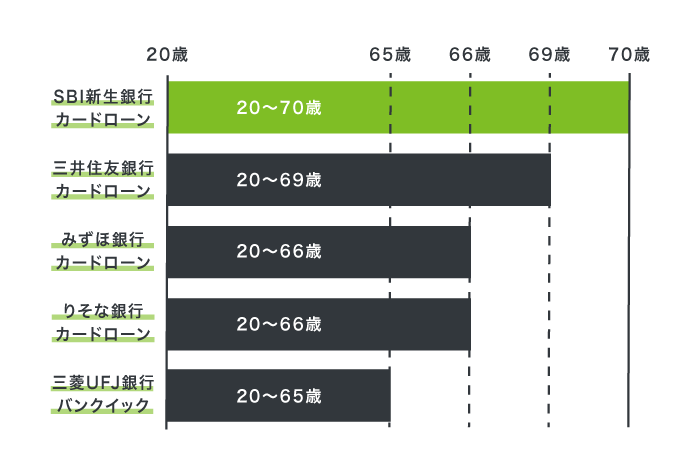

SBI新生銀行カードローンは70歳でも上限金利14.8%で借りられる

SBI新生銀行カードローンは対象年齢の上限が70歳であり、高齢者でも上限金利14.8%でお金を借りられます。

SBI新生銀行カードローンと他社で対象年齢を比較した結果は、以下のとおりです。

メガバンクのなかで最も対象年齢を広く設定しているのはSBI新生銀行カードローンとなり、70歳まで融資を受けられます。

SBI新生銀行カードローンは、2023年1月に新生銀行カードローンプラスから名称変更したばかりで新規顧客の獲得に積極的な印象もあります。

SBI新生銀行カードローンの貸付条件を以下にまとめましたので、参考にしてください。

| 融資時間 | 最短翌日 |

|---|---|

| 金利 | 4.5%〜14.8% |

| 無利息期間 | ー |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 500万円 |

SBI新生銀行カードローンは、在籍確認の電話連絡でオペレーターに個人名を名乗ってもらえることから、上司や同僚に借り入れがバレづらいのも魅力です。

ただしメガバンクの審査は厳格化されているため、借り入れしづらい実情があります。

金融庁から監視されているメガバンクは審査を厳格化している

メガバンクは過剰貸付を指摘されたことが原因で金融庁から厳しく監視されており、審査を厳格化しています。

金融庁は、融資審査の厳格化を徹底し、業務運営の適正化をスピード感を持って推進するため、2017年9月から、銀行カードローン残高の多い先を中心とする12行に立入検査を実施し、その結果を本年(2018 年)1月26日に「銀行カードローン検査 中間 とりまとめ」(以下、「中間とりまとめ」という。)として公表した。

引用元:銀行カードローンの実態調査結果について-金融庁

2008年のリーマンショック以降、金融庁はメガバンクの破綻を常に警戒しており、2017年9月に立入検査を実施しました。

リーマンショックとはアメリカの大手投資銀行が過剰貸付をおこなった結果、世界的な金融危機が発生したことです。

金融庁はリーマンショックのような金融危機が再び起こらないように、対策のひとつとしてメガバンクを厳しく監視しています。

そのためメガバンクは返済能力がない人には融資をおこなわず、以前にも増して審査を厳格化しています。

メガバンクの厳しい審査に通過する自信がない人は、金融庁にそれほど監視されていないネット銀行のカードローンを検討してみてはいかがでしょうか。

ネット銀行カードローンはメガバンクよりも前向きに融資をしてもらえる

ネット銀行カードローンはメガバンクと同等の金利で借りられるうえ、前向きに融資を実施している特徴があります。

ネット銀行カードローンは過剰貸付を指摘されていないため、メガバンクほど厳しく監視されていないからです。

他にも集客力がメガバンクにどうしても劣ることからカードローンの貸付残高が増えすぎず、前向きに融資を実施しても目立ちにくい点が挙げられます。

金利はメガバンクと同様に平均1.5〜14.6%に設定されているため、審査が不安ならネット銀行カードローンを選んでおいて間違いありません。

ネット銀行カードローンの貸付条件をまとめた結果は、以下のとおりです。

| ネット銀行カードローン | 審査時間 | 融資時間 | 金利 | 限度額 | 来店不要 | 口座不要 |

|---|---|---|---|---|---|---|

| 楽天銀行スーパーローン | 最短当日 | 最短翌日 | 年1.9%~14.5% | 10〜800万円 | ◯ | ◯ |

| みんなの銀行 Loan | 最短翌日 | 最短翌日 | 1.5〜14.5% | 10〜1,000万円 | ◯ | × |

| イオン銀行カードローン | 最短5日 | 最短5日 | 3.8%~13.8% | 10~800万円 | ◯ | ◯ |

| セブン銀行カードローン | 最短翌日 | 最短翌日 | 12.0%〜15.0% | 最大300万円 | ◯ | × |

| 住信SBIネット銀行カードローン | 最短翌日 | 最短翌日 | 1.89%〜14.79% | 10〜1,000万 | ◯ | × |

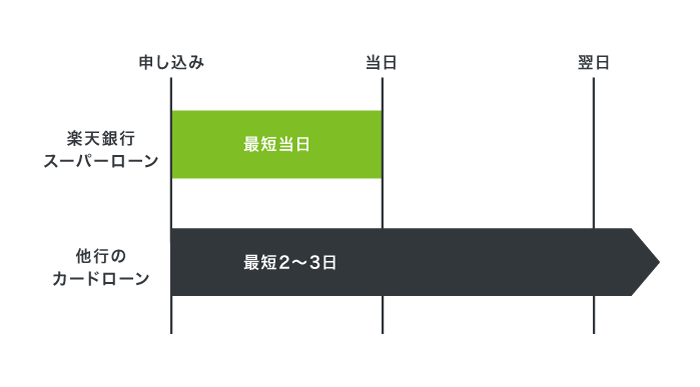

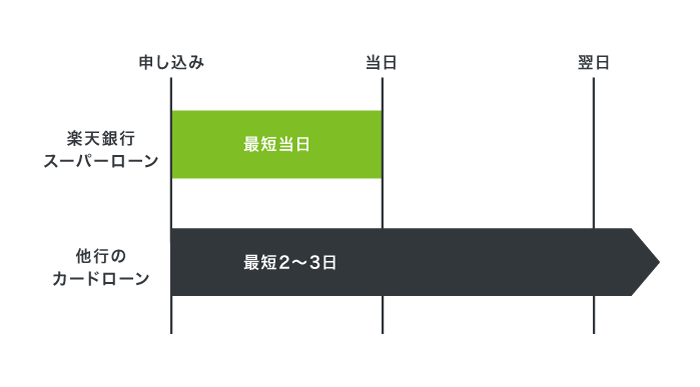

なかでも楽天銀行スーパーローンは最短当日で審査結果を通知してもらえるので、メガバンクよりも早く融資を可否を把握できます。

楽天銀行スーパーローンは審査時間が最短当日ですぐに結果がわかる

楽天銀行スーパーローンは審査の回答時間が最短当日で、すぐに融資の可否を教えてもらえます。

銀行カードローンは審査に2〜3日程度の時間を要するケースがほとんどなので、申し込んだその日のうちに結果を通知してもらえるのは嬉しいポイントです。

さらに楽天銀行スーパーローンは返済額が最低2,000円で、毎月の負担を抑えられる利点もあります。

お金に余裕がある時は追加で返済することも可能なので、最終的に支払う利息額を抑えたい人にも向いてます。

返済の負担を抑えつつ、すぐに融資の可否を知りたい人は最短当日で審査結果を通知してもらえる楽天銀行スーパーローンが最適です。

| 融資時間 | 最短翌日 |

|---|---|

| 金利 | 年1.9%~14.5% |

| 無利息期間 | ー |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 800万円 |

みんなの銀行 Loanは金利が1.5〜14.5%だから返済総額が増えづらい

2022年7月12日から、みんなの銀行 Loanによる借り入れサービスの提供が開始されました。

1.5〜14.5%といった低金利でお金を借りられるため、少しでも返済総額を抑えたい人は選択肢のひとつにするのもよいでしょう。

実際に管理人がみんなの銀行 Loanに申し込んだところ、金利13.5%で50万円を借り入れできました。

上限金利18.0%に設定している大手消費者金融に比べて、上乗せされる利息が22,500円も少なくなります。

みんなの銀行 Loanの金利や最大限度額は、以下のとおりです。

| 融資時間 | 最短翌日 |

|---|---|

| 金利 | 1.5〜14.5% |

| 無利息期間 | ー |

| 在籍確認の電話連絡 | なし |

| 最大限度額 | 1,000万円 |

ネット銀行のなかでも融資金額が高く、最大1,000万円まで借り入れすることもできます。

スマホ完結で借り入れできるうえに、在籍確認の電話連絡がないのも嬉しいポイントです。

イオン銀行カードローンは元本が1,000円未満になったときの利息が無料

イオン銀行カードローンは、借り入れ残高が1,000円未満になると利息が無料になります。

通常なら借りたお金はATMや銀行口座を利用して返済できますが、1,000円未満の端数には対応していないからです。

1,000円未満の金額を返済する場合、イオン銀行の窓口へ出向かないと支払えません。

そのためイオン銀行は窓口へ出向く時間がない利用者のことを考え、元本が1,000円未満になったときの利息を無料にしています。

つまり元本が1,000円未満になれば、そのままにしておいても利息は増えないということです。

イオン銀行カードローンの基本情報を以下で表にまとめましたので、参考にしてください。

| 融資時間 | 最短5日 |

|---|---|

| 金利 | 3.8%~13.8% |

| 無利息期間 | ー |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 800万円 |

イオン銀行カードローンは最高金利が13.8%なので、低い利息でお金を借りたい人にも最適な借り入れ方法です。

セブン銀行カードローンは付利単位が100円なので利息が増えづらい

セブン銀行カードローンは、付利単位が100円で99円以下の借り入れ残高に利息が付加されないため返済総額を抑えられます。

付利単位とは、利息を算出する際の借り入れ残高における金額単位のことです。

他社のカードローンでは付利単位を1円に設定しており、セブン銀行カードローンより利息が増えやすい実情があります。

しかし、セブン銀行カードローンなら借り入れ残高が10,099円の場合、利息を算出する対象になるのは10,000円のみです。

99円分の借り入れ残高には利息が付加されないため、利息を抑えながら融資を受けられます。

セブン銀行カードローンの貸付条件は、以下のとおりです。

| 融資時間 | 最短翌日 |

|---|---|

| 金利 | 12.0%〜15.0% |

| 無利息期間 | ー |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 300万円 |

セブン銀行カードローンは最大限度額が300万円であり、他社と比較して高額融資を受けられない難点があります。

ネット銀行で700万円のような高額融資を受けたい人は、住信SBIネット銀行カードローンで申し込むのもよいでしょう。

住信SBIネット銀行カードローンは新規契約で1,500ポイントをもらえる

住信SBIネット銀行カードローンは、新規契約でスマプロポイントを1,500ポイント付与してもらえます。

スマプロポイントとは、利用状況に応じてSBIネット銀行から付与してもらえるポイントのことです。

1ポイントを1円として利用できるうえ、現金に交換できる利点もあります。

新規契約で付与してもらえる1,500ポイントは、金利14.79%で30,000円を120日間借り入れした場合と同等の金額になり、実質利息0円で借り入れできるのも利点のひとつです。

住信SBIネット銀行の貸付条件を以下にまとめましたので、参考にしてください。

| 融資時間 | 最短翌日 |

|---|---|

| 金利 | 1.59%〜14.79% |

| 無利息期間 | ー |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 700万円 |

住信SBIネット銀行は、スマプロポイントで利息の負担を軽減できる利点がありますが、ネット銀行のなかでも金利が高くて借り入れ期間が伸びると返済総額が増加します。

そのため、返済総額の増加を防止したいのなら、低金利で借り入れできる地方銀行カードローンを検討してみてもよいでしょう。

地方銀行カードローンは、メガバンクや大手ネット銀行より審査に通りやすい傾向があります。

地方銀行カードローンは口座を持っていると審査で優遇してもらえる

地方銀行カードローンは、口座を給与振込や公共料金の引き落とし先として利用していると、審査に通過しやすくなります。

地域密着型の地方銀行は顧客の利用履歴や残高などを把握しやすく、メガバンクのように信販会社の審査だけではなく独自の基準で判断しているからです。

地方銀行はメガバンクほど経営基盤が安定しておらず、顧客を増やして利益を出さなければいけません。

そのため利用者の状況を考慮し、カードローンの審査で大目に見てもらえます。

地方銀行カードローンを利用したいのなら、日頃から口座を活用して優良顧客になっておくとよいでしょう。

代表的な地方銀行カードローンの金利や最大限度額を、以下で表にまとめましたので参考にしてください。

| 地方銀行カードローン | 金利 | 最大限度額 | 利用可能な地域 |

|---|---|---|---|

| 群馬銀行のナイスサポートカード | 2.0~14.5% | 1,000万円 | 全国 |

| 八十二銀行のかん太くんカード | 5.5〜14.5% | 500万円 | 全国 |

| 第四北越銀行(旧第四銀行)のカードローンASCA | 4.0〜14.8% | 500万円 | 全国 |

| 三十三銀行の三十三銀行カードローン | 6.8〜14.5% | 500万円 | 東海地方 |

| 七十七銀行(77銀行)のスマートネクスト | 4.9〜14.8% | 500万円 | 青森県を除く東北地方と北海道 |

地方銀行カードローンの多くは、三十三銀行や七十七銀行のように利用できる地域が限定されています。

しかし群馬銀行のように全国対応のカードローンもあるので、自分が住んでいる地域の銀行に魅力を感じられない場合は、他行を検討するのもひとつの手段です。

労働組合に加入している人は、居住地や勤務地のろうきんを利用すると低い金利でお金を借りられます。

労金(ろうきん)は労働組合に加入していれば金利を優遇してもらえる

労金(ろうきん)は労働組合に加入していると金利が優遇され、平均2.7%〜6.0%の低金利で借り入れできます。

ろうきんは働いている人同士が助け合うために作られた福祉金融機関で、営利を目的とした運営をしていないからです。

労働組合に所属していない人は、生協組合員もしくは一般勤労者として申し込めます。

生協組合員は一般勤労者より低金利で借り入れできるため、急いでいない場合は手続きをしておくとよいでしょう。

ろうきんの店舗ごとに労働組合員と生協組合員、一般勤労者の金利を比較した結果は以下のとおりです。

| ろうきん | 金利 | ||

|---|---|---|---|

| 労働組合員 | 生協組合員 | 一般勤労者 | |

| 東北ろうきん | 6.00% | 6.18% | 6.40% |

| 長野ろうきん | 2.70%〜4.70% | 2.70%〜4.70% | 3.10%〜5.10% |

| 東海ろうきん | 3.90% | 3.90% | 5.55~8.55% |

| 近畿ろうきん | 6.00% | 6.90% | 7.90% |

ろうきんのカードローンは、営業エリアごとに金利が異なります。

そのため、ろうきんでお金を借りる際は自分の対象エリアを確認して申し込むのが賢明です。

他にも地域密着型の借り方として、JAバンクでお金を借りる方法が挙げられます。

JAバンク(農協)は年収200万円以上の組合員なら貸付対象になる

JAバンク(農協)は、年収200万円以上の組合員に向けて融資サービスを提供しています。

ご利用いただける方

引用元:JAカードローン商品概要説明書-JAバンク熊本

原則として、前年度税込年収が200万円以上ある方(自営業者の方は前年度税引前所得とします。)。

JAバンクが貸付対象を年収200万円以上の組合員に定めている理由は、返済能力が低い人に融資をしない方針があるからです。

JAバンクは12.0%以下の低金利で融資をおこなっており、万が一貸し倒れしてしまうと経営が破綻する可能性があります。

そのためJAバンクは貸し倒れのリスクを回避する目的で、貸付対象を年収200万円以上の組合員に定めているということです。

JAの組合員は農家に限定されているイメージが強いかもしれませんが、一般の人でも准組合員として加入できます。

准組合員になる方法はJAバンクで口座を開設したあと、1,000円を出資するだけなので、それほど手間はかかりません。

JAバンクの店舗ごとにカードローンの金利を表にまとめましたので、参考にしてください。

いずれの店舗も金利は12.0%以下となっており、低金利でお金を借りられます。

ただし利用できる店舗は住んでいる場所によって異なるため、JAバンクでお金を借りる場合は前もって自分の対象エリアを確認しておきましょう。

年収が200万円以下でJAバンクのカードローンで貸付対象にならない人は、信用金庫のカードローンに申し込むのが賢明です。

信用金庫は50万円までなら収入が少ない人でも申し込める

信用金庫のカードローンは、アルバイトや専業主婦などの収入が少ない人でも50万円までなら借り入れできます。

信用金庫は地域全体の発展を目標としており、住民の暮らしを豊かにする目的があるからです。

信用金庫は、地域の方々が利用者・会員となって互いに地域の繁栄を図る相互扶助を目的とした協同組織の金融機関で、主な取引先は中小企業や個人です。利益第一主義ではなく、会員すなわち地域社会の利益が優先されます。

引用元:信用金庫と銀行・信用組合との違い-一般社団法人全国信用金庫協会

一方でメガバンクをはじめとする銀行は株式会社であり、株主に還元する目的で自社の利益を優先させなければいけないことから、収入が少ない人には前向きに融資をおこないません。

そのため収入が少ない人は利益重視の銀行より、個人や地域に寄り添ったサービスを提供している信用金庫を利用したほうがよいでしょう。

例えば信用金庫が提供しているカードローンきゃっするを利用すると、専業主婦でも50万円まで借り入れできます。

信用金庫の店舗ごとにカードローンの貸付対象や金利を比較した結果は、以下のとおりです。

| 店舗 | 金利 | 専業主婦 | 年金受給者 | 学生 |

|---|---|---|---|---|

| 尼崎信用金庫(あましん) | 4.5%〜6.0% | ◯ | ◯ | △ |

| 京都信用金庫(京信) | 3.8%〜8.9% | ◯ | ◯ | △ |

| 多摩信用金庫(たましん) | 7.8%〜14.5% | ◯ | ◯ | △ |

| 盛岡信用金庫(もりしん) | 9.0%〜12.0% | ◯ | ◯ | △ |

| 碧南信用金庫(へきしん) | 9.8%〜12.4% | ◯ | ◯ | △ |

専業主婦や年金受給者といった返済能力が低い人は貸金業者や銀行カードローンの貸付対象になりませんが、信用金庫ならいずれの店舗でも借り入れできます。

さらに金利も15%以下となっており、金利の低さは銀行カードローンにも劣りません。

居住エリアにある店舗の詳しい金利が知りたい人は、信用金庫の公式サイトでも検索できますので利用してみてはいかがでしょうか。

ただし、カードローンは繰り返しお金を借りることができるため、借り入れ残高が増加し続ける実情があります。

借りすぎを防止したい人は、借り入れ回数が1回のうえに低金利で借り入れできるフリーローンを選択するのもひとつの手段です。

借り入れ回数が1回のフリーローンなら利用限度額を融通してもらえる

借り入れ回数が1回のフリーローンなら利用限度額を融通してもらえるため、カードローンよりも高額融資を受けられる可能性があります。

フリーローンとは、1回の借り入れで300〜500万円のような高額融資を受けられる金融商品のことです。

フリーローンとカードローンの借り入れ条件を以下で比較しましたので、参考にしてください。

| 借入条件 | フリーローン | カードローン |

|---|---|---|

| 借入回数 | 1回のみ | 何度でも借入が可能 |

| 金利 | 5.0〜15.0% | 3.0〜18.0% |

| 利用限度額 | 10〜1,000万円 | 1〜500万円 |

| 審査時間 | 2日〜1週間程度 | 最短25分 |

| 資金使途 | 自由 | 自由 |

| 特徴 | 高額融資に向いている | 少額融資に向いている |

フリーローンは、繰り返し借り入れできるカードローンと異なって借りすぎを防止できることから、借り入れ希望金額が500万円以上でも前向きに融資を検討してもらえます。

金融機関の従業員に無理のない返済計画を提案してもらえるため、審査のときに継続して支払えると判断してもらいやすい利点もあります。

ただし、審査時間が2日〜1週間程度かかることから、申し込んだ日のうちに融資を受けたい人はカードローンで申し込むのが最適です。

カードローンやフリーローンの資金使途は自由となりますが、事業資金としては利用できません。

事業資金としてお金を借りるなら?企業金融の融資制度は高額融資が可能

個人事業主が事業資金を調達する際、企業向けの融資制度を利用すれば高額融資を受けられます。

個人事業主や法人は総量規制の適用外とされており、年収の3分の1を超える借り入れが可能だからです。

事業資金等の借入れのため、事業・収支・資金計画を提出し、返済能力があると認められる場合には、上限金額に特段の制約なく、借入れが可能。

引用元:事業者向けカシキンQ&A-金融庁

一般的なカードローンでも年収の3分の1以上を借りられますが、事業資金のような高額融資は貸し倒れになる可能性が高いことから貸し渋りされる実情があります。

しかし企業向けの融資制度は個人事業主の資金調達をサポートする目的で設けられていることから、上限金額に制限のない借り入れが可能です。

新規事業の立ち上げや合同会社を設立する際は、事業資金としてまとまったお金が必要になります。

国や銀行などの金融機関には企業向けの融資制度が設けられているため、創業時に融資を受けておくのが賢明です。

創業時だけではなく設備投資や運営の継続に必要なお金も借りられるので、事業資金を調達したい人は、以下の借り入れ方法を参考にしてください。

| 店舗 | 最大限度額 | 金利 | 融資時間 | 無担保 |

|---|---|---|---|---|

| 日本政策金融公庫 | 7億2,000万円 | 0.3%〜2.8% | 2週間以上 | △ |

| 小規模企業共済 | 2,000万円 | 0.9%〜1.5% | 最短即日 | ◯ |

| ビジネスローン | 1,000万円 | 1.0%台〜18.0% | 最短30分 | ◯ |

日本政策金融公庫は、事業資金として最大7億2,000万円まで借りられる国の金融機関です。

事業者の経営をサポートする政府の意向があることから高額融資が可能なので、個人事業主を含む自営業者は初めに日本政策金融公庫の借り入れ方法を検討しましょう。

日本政策金融公庫は最大7億2,000万円まで運転資金や設備資金を借りられる

日本政策金融公庫は財務省所管の金融機関で、事業者の経営をサポートする目的で融資をしています。

一般的な金融機関は貸し倒れのリスクを避ける傾向があり、1,000万円を超える高額融資に消極的です。

しかし日本政策金融公庫は国の管理下であることから倒産の恐れがなく、最大7億2,000万円の高額融資に対応しています。

さらに利益を追求していないため、低金利で事業資金を借りることが可能です。

国の政策の下、民間金融機関の補完を旨としつつ、社会のニーズに対応して、種々の手法により、政策金融を機動的に実施する。

引用元:基本理念及び経営方針-日本政策金融公庫

基本理念にあるとおり、日本政策金融公庫は一般の金融機関を補完する役割を持っています。

そのため赤字決算が続いたことが原因で、銀行や信用金庫などの金融機関から融資を断られた場合でもお金を借りられます。

日本政策金融公庫の融資制度ごとに、融資限度額や利用できる人をまとめましたので参考にしてください。

| 融資制度 | 融資限度額 | 利用できる人 |

|---|---|---|

| 一般貸付 | 4,800万円 | 事業を営む人 |

| 経営環境変化対応資金 | 4,800万円 | 売上が減少するなど業況が悪化している人 |

| 新規開業資金 | 7,200万円 | 新たな事業開始後おおむね7年以内の人 |

| マル経融資 | 2,000万円 | 商工会議所などから経営指導を受け、商工会議所等の長の推薦を受けた人 |

| 生活衛生貸付 | 4億8,000万円 | 生活衛生関係の事業を営む人 |

| 新事業育成資金 | 7億2,000万円 | 新規性、成長性のある事業を始めておおむね5年以内の人など |

| 災害復旧貸付 | 1億5,000万円 | 指定された災害により被害を被った中小企業の人 |

| スーパーL資金 | 3億円 | 認定農業者 |

日本政策金融公庫の融資制度を利用すると、0.3%〜2.8%の低金利で運転資金や設備資金といった事業資金を借りられます。

ただし面接や審査に時間がかかり、融資を受けるまでに2週間〜1ヶ月ほど待たなくてはいけないため、急いでいる人には向いていません。

早急に事業資金を調達したいのなら、即日融資が可能な小規模企業共済を利用するのが賢明です。

小規模企業共済に加入していれば無審査で融資を受けることも可能

経営者や個人事業主で小規模企業共済に加入している人は、審査なしでお金を借りられます。

借りられる金額は積立金の範囲内と定められており、万が一借りたお金を返せなくても積立金を返済に充てられるからです。

小規模企業共済の貸付制度で借りられる具体的な金額は、掛け金の7〜9割と決められています。

小規模企業共済は審査なしで借り入れできるだけではなく、商工中金の窓口で申し込むとその日のうちに融資してもらえるので、急にお金が必要になった人にも最適です。

小規模企業共済は、以下のような貸付制度を設けています。

| 貸付制度 | 限度額 | 金利 | 対象となるケース |

|---|---|---|---|

| 一般貸付制度 | 2,000万円 | 1.5% | 事業資金を借入れたい場合 |

| 緊急経営安定貸付け | 1,000万円 | 0.9% | 一時的な売上の減少が原因で資金繰りが困難な場合 |

| 傷病災害時貸付け | 1,000万円 | 0.9% | 疾病や負傷で入院した場合もしくは災害による被害を受けたとき |

一般的な貸付制度だけではなく、予期せぬトラブルに見舞われた際も0.9%の低金利で借り入れできます。

ただし小規模企業共済の貸付制度を利用できるのは、加入してから1年以上経っている人に限られるため、借り入れを待てない場合はビジネスローンで資金調達するのがよいでしょう。

急ぎで資金調達したいなら当日融資も可能なビジネスローンが最適

資金調達を急いでいる人は、ビジネスローンを利用すると最短当日に借り入れできます。

ビジネスローンは、銀行や消費者金融などの金融機関が事業者に向けて提供している融資サービスです。

事業資金として、一般的なカードローンより高い金額を最短即日で借りられます。

銀行や消費者金融は独自のノウハウを活かして利用者の返済能力を判断できるため、審査に時間がかかりません。

少しでも早く融資を受けたい場合は、ビジネスローンを利用するのが賢明です。

即日融資に対応しているビジネスローンを以下で表にまとめましたので、参考にしてください。

| ビジネスローン | 最大限度額 | 金利 | 即日融資 |

|---|---|---|---|

| アイフルビジネスファイナンス | 1,000万円 | 3.1%〜18.0% | ◯ |

| プロミス「自営者カードローン」 | 300万円 | 6.3%~17.8% | ◯ |

| アコム「ビジネスサポートカードローン」 | 300万円 | 12.0%~18.0% | ー |

| オリックス「VIPローンカード BUSINESS」 | 500万円 | 6.0%~17.8% | ◯ |

| キャレント「スーパーローン」 | 500万円 | 7.8%~18.0% | ◯ |

アイフルビジネスファイナンスは最大限度額が1,000万円と高額なうえ、最短即日で融資を受けられます。

さらに親元のアイフルは消費者金融のなかで唯一銀行の傘下に入っておらず、親会社の方針に従う必要がないため経営状態が悪くてもお金を借りられます。

Q.赤字決算でも可能ですか?

引用元:よくあるご質問-アイフルビジネスファイナンス

過去の財務内容だけでなく現状のご商売に鑑み融資実行の可能性を検討してまいります。営業担当までお気軽にご相談ください。

実際に管理人も資金繰りが厳しかった時期に相談しましたが、無事に融資を受けられました。

赤字経営を立て直すために急ぎで融資を受けたい人は、アイフルビジネスファイナンスを活用するのがよいでしょう。

万が一倒産や失業などが原因で生活が苦しくなった場合は、個人向けの貸付制度を利用するのが賢明です。

収入が少なくて生活が苦しい人は、生活困窮者向けの貸付制度を利用すると支援してもらえます。

生活困窮者向けの貸付制度なら収入が少ない人でも支援してもらえる

生活困窮者向けの貸付制度を利用すると、低所得や失業中といった原因で借り入れできない人でも融資を受けられます。

日本国憲法25条によって、国家は全ての国民に対して生活の保障をする義務があると定められており、国がNPO法人や一般企業に協力を求めているからです。

第二十五条 すべて国民は、健康で文化的な最低限度の生活を営む権利を有する。

引用元:日本国憲法-e-Gov法令検索

② 国は、すべての生活部面について、社会福祉、社会保障及び公衆衛生の向上及び増進に努めなければならない。

総量規制対象外となり、借り入れ金額が年収に左右されないケースもあります。

生活困窮者向けの貸付制度は無利子や低金利で借り入れできる方法が多く、収入が少ない人でも無理なく返済を続けられます。

収入が少なくて生活に困っている人は、以下の項目から自分に合う方法を選んで活用するとよいでしょう。

| 項目 | 対象者 |

|---|---|

| 生活福祉資金貸付制度 | 低所得もしくは家族に障害者や要介護人がいる世帯 |

| 後払いサービス | 給料日前で一時的に生活が苦しい人 |

| 生活サポート基金 | 多重債務や自己破産など経済的な問題を抱えている人 |

| NPO法人 | 低所得や無職で住居がない人など |

| 傷病手当金、障害年金 | 病気や障害が原因で働けない人 |

なかでも生活福祉資金貸付制度は、収入が少ないほど審査で有利になる公的融資制度です。

国からお金を借りる生活福祉資金貸付制度は収入が少ないほど審査で有利

失業者や収入が少なくて生活に困っている人は、国からお金を借りる方法として代表的な生活福祉資金貸付制度を利用しましょう。

生活福祉資金貸付制度とは、生活困窮者が無利子もしくは低金利でお金を借りられる制度のことです。

生活困窮者を支援する目的があり、以下のような収入が少ない世帯ほど審査に通りやすい仕組みになっています。

- 収入が少なく、民間の金融機関からの借り入れが困難な低所得世帯

- 障害者手帳や療育手帳などの交付を受けた人がいる障害者世帯

- 65歳以上で、日常生活において介護を要する人がいる高齢者世帯

厚生労働省の関連資料によると、低所得世帯の基準は住民税が非課税の世帯とされています。

住民税が非課税になる目安は、おおよその年収が単身世帯で100万円以下や夫婦で合わせて170万円よりも少ない場合です。

低所得と認められる世帯は、生活福祉資金貸付制度を利用して無利子でお金を借りられます。

利用目的ごとの生活福祉資金貸付制度は、以下の4種類です。

| 種類 | 利用目的 |

|---|---|

| 総合支援資金 | 生活再建に必要な費用、入居にあたる敷金や礼金など |

| 福祉資金 | 仕事上必要な経費、医療費、緊急で必要になった少額の費用など |

| 教育支援資金 | 子どもが高校や大学で学ぶために必要な費用 |

| 不動産担保型生活資金 | 高齢者世帯が不動産を担保に生活費を借りられる |

市役所にある社会福祉協議会で申し込むと、4種類のなかから目的に合った資金を提案してもらえます。

生活福祉資金貸付制度の対象ではない場合は、国からお金を借りる方法は他にもありますので、そちらを検討してみてはいかがでしょうか。

市役所に出向く時間がないけど一時的に生活が苦しい場合は、後払いサービスを利用するのもひとつの手段です。

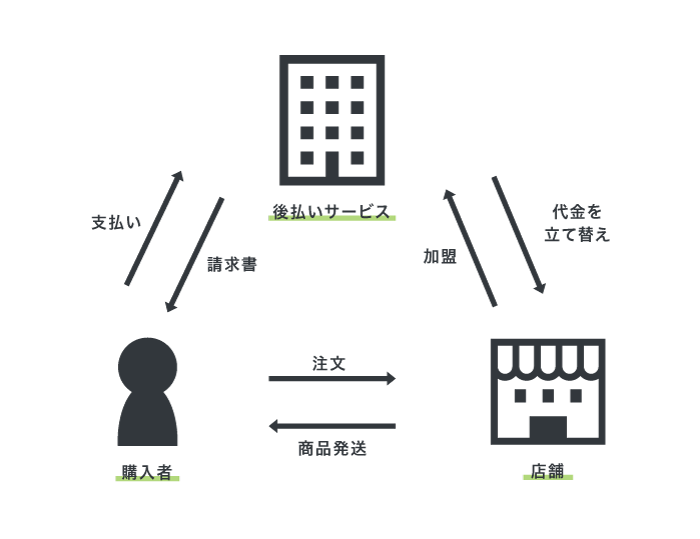

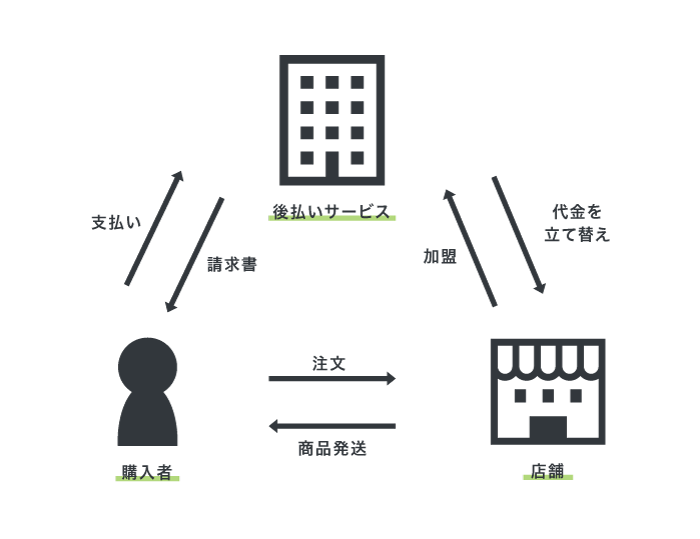

給料日まで一時的に生活費が足りないなら後払いサービスを利用しよう

一時的に生活費が足りない人は、後払いサービスを利用するとオンラインで購入した商品の代金を翌月まで先延ばしできます。

後払いサービスは、国の制度に頼るほど生活に困窮しておらず、翌月以降なら支払える場合に最適です。

さらに年齢制限が設けられていないため、未成年でも利用できます。

主要な後払いサービスの支払日と決済方法を、以下で表にまとめましたので参考にしてください。

| 後払いサービス | 支払日 | 決済方法 |

|---|---|---|

| Paidy(ペイディ) | 翌月10日 | コンビニ、銀行振込、口座振替 |

| NP後払い | 商品到着後14日以内 | コンビニ、郵便局、銀行、LINE Pay |

| GMO後払い | 商品到着後14日以内 | コンビニ、銀行、郵便局、LINE Payなど |

| クロネコ代金後払いサービス | 商品到着後14日以内 | コンビニ、郵便局 |

後払いサービスで購入した商品の代金は、郵送された請求書を使ってコンビニや銀行などで決済できます。

すぐに決済しなくてもよい理由は、後払いサービスを運営する会社が立て替えて支払う仕組みだからです。

後払いサービスを利用すると商品を確かめてから支払えるので、配送事故や不良品が届いた場合のリスクも軽減できます。

一時的に生活が苦しい人は、後払いサービスを利用して今月の負担を減らしてはいかがでしょうか。

一人で生活を再建できない場合は、生活サポート基金を利用すると支援を受けられます。

生活サポート基金なら生活再建までに必要なお金を借りられる

生活サポート基金は、経済的な問題を抱えた人に融資をしている一般社団法人です。

自己破産をしていたり任意整理中だったりといった原因でブラックリストに載ってしまうと、最低でも5年は一般的な金融機関でお金を借りられません。

しかし生活サポート基金を利用すれば、金融機関で借り入れできない人でも融資を受けられます。

生活サポート基金は多重債務者や低所得者の生活を立て直す目的で運営しており、利益を追求していないからです。

私たちは、営利を目的とする消費者金融ではなく、 あくまでも個人と向き合ったコミュニティファイナンスに徹し、金融がもつ本来の目的である生活の維持向上に役立つための事業を展開していきたいと考えています。

引用元:生活サポート基金について-一般社団法人 生活サポート基金

生活サポート基金は生活の再生に向かう意思があることを前提条件として、債務整理中や延滞中の場合でも快く融資をしてもらえます。

ただし生活サポート基金でお金を借りるには、東京都と神奈川県、埼玉県、千葉県に在住していることが条件です。

住所が対象の地域に当てはまらない場合は、全国にあるマイクロファイナンスで相談するとよいでしょう。

関東圏に住んでいない人は全国にあるマイクロファイナンスで相談しよう

マイクロファイナンス(小規模金融)は、生活困窮者を貧困から救う目的で小口融資をおこなっている金融サービスです。

日本では生活協同組合やNPOバンクなど以下のような団体が主体となり、事業を運営しています。

| 事業主体 | 対象地域 |

|---|---|

| グリーンコープ | 福岡県、熊本県、大分県、山口県、長崎県、佐賀県、鹿児島県 |

| 消費者信用生活協同組合 | 岩手県、青森県 |

| 生活クラブ千葉 | 千葉県 |

| みやぎ生活協同組合 | 宮城県 |

| 生活サポート基金 | 東京都、神奈川県、埼玉県、千葉県 |

| ヒューファイナンスおおさか | 大阪府 |

| グラミン日本 | 全国 |

いずれの団体も、生活困窮者向けに2.0%~7.5%の低金利で融資をおこなっています。

ただしマイクロファイナンスは生活困窮者の自立を支援する事業であるため、働く意思がない人は融資を受けられません。

マイクロファイナンスを利用してお金を借りたいのなら、相談の際に自ら働く意欲をアピールしましょう。

他にも生活困窮者をサポートする組織のひとつとして、NPO法人が挙げられます。

お金に困っている人はNPO法人に相談すると自立支援をしてもらえる

お金がなくて生活に困っている人は、近くにあるNPO法人(特定非営利活動法人)に相談すると、融資を受ける手助けをしてもらえます。

NPO法人とは、営利を目的とせずに社会的活動をおこなう団体のことです。

直接的に融資を受けられるわけではありませんが、NPO法人を利用すれば無料でプロに融資制度などの借り入れ方法を教えてもらえます。

NPO法人がおこなっている自立支援の対象となる人は、以下のとおりです。

- 住居がなくてインターネットカフェに寝泊まりしている人

- 路上や公園で生活している人

- パートナーの日常的な暴力から避難してきた人

- 年金だけでは生活できない高齢者

- 障害があって働けない人など

NPO法人はお金がなくて生活が苦しい人から住む場所がない人まで、幅広い層を対象として自立支援をおこなっています。

融資を受けられるようにサポートしてもらえるだけではなく、アパートを契約する際の連帯保証人になってもらえるケースもあります。

生活が苦しい人は自分だけで悩まずに、NPO法人に相談して一緒に解決策を考えてもらいましょう。

病気や障害が原因で働けず、相談もできない場合は給付金を受け取るのもひとつの手段です。

病気や障害で働けない人は給付金をもらうのもひとつの手段

病気や障害で仕事ができなくなって給料がもらえない場合は、お金を借りるのではなく、給付金で生活費をカバーする方法も検討してみましょう。

仕事ができない期間や働けなくなった場合に受け取れる公的な給付金は、以下の2種類です。

傷病手当金は、給料の3分の2程度の金額が最長で1年6ヵ月間支給されます。

ただし勤務中の災害が原因の場合は労災保険の給付対象となるため、傷病手当金を受け取れるのは業務外の病気やケガで働けなくなった人に限定されています。

障害年金は病気や怪我によって障害が残り、日常生活が困難になった場合に受け取れる年金です。

どちらも身体的な障害だけではなく、うつ病やパニック障害などの精神疾患が原因でも受給できるため、治療中で働けない場合は給付金を受け取って生活費を補いましょう。

生活に困って金融機関でお金を借り続けた結果、借り入れ金が膨らんでしまうケースは少なくありません。

他社借り入れが原因で融資を受けられない人は、債務者向けローンを利用するのが賢明です。

債務者向けローンはすでに他社からの借り入れがある人におすすめ

複数の金融機関から借り入れがあって審査に通らない場合は、債務者向けローンを利用しましょう。

債務者向けローンなら、他社借り入れがある前提で審査を進めてもらえるからです。

経営基盤が確立されている銀行や信用金庫といった金融機関は、貸し倒れを警戒して厳しく審査をしています。

一方で債務者向けローンは消費者金融の商品であり、銀行などの審査に落ちた人の受け皿にもなっているため、他社借り入れにこだわらず融資をしてもらえるケースがほとんどです。

他社借り入れがあっても融資を受けられる方法を、以下で表にまとめましたので参考にしてください。

| 借り入れ方法 | 向いている人 |

|---|---|

| 借り換えローン | 契約中のカードローンに不満がある人 |

| 中小消費者金融 | 2社以上の借り入れがある人 |

| おまとめローン | 4社以上の借り入れがある人 |

いずれの方法も、他社で借り入れしている人が融資を受けられます。

契約しているローン会社の金利が高くて不満に感じている人は、低金利のカードローンに借り換えて利息を減らしましょう。

借り換えローンは既存のローンで利息を減らしたい人に最適

契約しているカードローンの金利が高い場合は、借り換えローンを利用するのが賢い選択です。

高金利のカードローンは利息が高くなり、返済総額が多くなることから完済までの期間が長くなります。

一方で借り換えローンを利用すると利息が減るため、最終的な返済総額を減らすことが可能です。

例えば金利18.0%で80万円を借りている場合、15.0%の借り換えローンを利用すると利息を56,479円も減らせます。

さらに利息とともに返済総額も少なくなることから、毎月の支払い額を減らせる可能性も高いです。

借り換えローンを提供しているアイフルとSMBCモビットの金利を比較し、以下で表にまとめましたので参考にしてください。

例えば金利18.0%でカードローンを契約している人は、アイフルかりかえMAXを利用すると少なくとも0.5%の利息は抑えられます。

ただし借り換えローンは、他社借り入れの件数が多い人には向いていません。

複数の会社から借り入れしている場合は、中小消費者金融を検討したほうがよいでしょう。

中小消費者金融では借入件数が3〜4社でも審査に通過できるケースがある

借り入れ件数の多さが原因で大手消費者金融の審査に通らない人は、中小消費者金融に申し込むのもひとつの手段です。

街金と呼ばれている中小消費者金融は、アコムやレイクなどの大手消費者金融と比べて審査に通りやすい傾向があります。

中小消費者金融は大手消費者金融と異なり、カードローン初心者をターゲットにしていないからです。

初めて消費者金融からお金を借りる人は大手を選ぶため、中小消費者金融には自然と借り入れ経験者が集まります。

借り入れ件数が多いからといって審査に落としていると中小消費者金融は顧客が獲得できず、経営が成り立ちません。

つまり借り入れ件数が3〜4社でも、中小消費者金融なら審査に手心を加えてもらえる可能性が高いということです。

代表的な中小消費者金融の金利や最大限度額を比較した結果を、以下にまとめましたので参考にしてください。

| 銀行カードローン | 金利 | 最大限度額 | Web完結 | 融資スピード |

|---|---|---|---|---|

| セントラル | 4.8%〜18.0% | 300万円 | ◯ | 最短即日 |

| フタバ | 14.959%~19.945% | 50万円 | ◯ | 最短即日 |

| アロー | 15.00%~19.94% | 200万円 | ◯ | 最短即日 |

| エイワ | 17.9507%〜19.9436% | 50万円 | × | 最短即日 |

| フクホー | 7.30%~20.00% | 200万円 | ◯ | 最短即日 |

| エニー | 15.0%~20.0% | 100万円 | ◯ | 最短即日 |

| マルイ | 15.0~17.0% | 50万円 | ◯ | 最短即日 |

いずれの中小消費者金融も、最短即日で融資してもらえます。

ただし4社以上の借り入れがある人は審査に落ちるケースも少なくないので、おまとめローンを利用するのが賢明です。

4社以上の借り入れがある人はおまとめローンで一本化しよう

おまとめローンを利用すると複数の借り入れを一本化できるため、返済の負担が軽くなります。

契約中のカードローンよりも金利を低くしてもらえるおまとめローンなら、毎月の返済額や支払い総額を減らせます。

消費者金融が提供しているおまとめローンの金利を比較した結果は、以下のとおりです。

| 会社名 | 商品名 | 金利 |

|---|---|---|

| アイフル | おまとめMAX | 3.0%~17.5% |

| プロミス | おまとめローン | 6.3%~17.8% |

| レイク | レイク de おまとめ | 6.0%〜17.5% |

| 中央リテール | 貸金業法に基づくおまとめローン | 10.95%〜13.0% |

実際に管理人が3社のカードローンをアイフルのおまとめMAXで借り換えたところ、毎月の返済額が11,117円も減少しました。

通常お金を借りる際は総量規制が適用され、年収の3分の1以上は融資してもらえません。

しかしおまとめローンなら総量規制の対象外にあたるので、年収の3分の1以上の金額を借り入れできます。

複数の借入れを一本化する、いわゆる「おまとめローン」は、法令が規定する一定の条件を満たせば、「顧客に一方的有利となる借換え」として総量規制の「例外貸付け」に該当し、貸金業者から年収の3分の1を超えて利用できる場合があります。

引用元:総量規制が適用されない場合について【貸金業界の状況】-日本貸金業協会

すでに複数社からお金を借りていて借り入れ残高が総量規制を超えている人は、おまとめローンで一本化するのが最善の方法です。

借り入れ件数が5件以上でおまとめローンの審査に通過できるか不安な場合は、中央リテールで申し込むのもよいでしょう。

中央リテールは借り入れ件数が5件以上ある人でも貸付対象になる

中央リテールはおまとめローンを専門に取り扱う中小消費者金融で、借り入れ件数が5件以上および借り入れ残高が200万円を超える人を貸付対象にしています。

他社のお借り入れが5社以上かつ200万円以上あるお客様が対象となります。

引用元:中央リテール株式会社【公式サイト】-クイック診断(結果)

(キャッシングローン、ショッピングローン含む)

借り入れ件数が多い人ほど前向きに融資を検討してもらえるため、大手消費者金融やメガバンクで審査落ちになった人は中央リテールで申し込むのが最適です。

クレジットカードのキャッシング枠がおまとめローンの対象になるのはもちろん、ショッピング枠の借り入れも一本化してもらえます。

中央リテールが提供している貸金業法に基づくおまとめローンの貸付条件は、以下のとおりです。

| 融資時間 | 最短翌日 |

|---|---|

| 金利 | 10.95%〜13.0% |

| 無利息期間 | ー |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 500万円 |

中央リテールは借り入れの敷居が低くて最短翌日に融資を受られますが、2ヶ月以上の延滞や金融事故のある人は貸付対象外になります。

延滞や自己破産によって信用情報に傷がついていることが原因で融資を否決された場合に備え、審査なしでお金を借りる方法も覚えておくとよいでしょう。

審査なしでお金を借りる方法なら融資を断られた人でも対象になる

自己破産をした人や無職で収入がない場合は、一般的な金融機関で借り入れの審査に通らないケースがほとんどです。

しかし審査なしでお金を借りる方法なら、融資を断られた人も借り入れの対象になります。

無審査の借り入れ方法と対象になる人は、以下のとおりです。

| 借り入れ方法 | 対象者 |

|---|---|

| 貯金担保自動貸付け | ゆうちょ銀行に担保となる貯金がある人 |

| 契約者貸付制度 | 生命保険に加入している人 |

| 従業員貸付制度 | 正社員として働いている人 |

| 質屋で借りる | 貴金属やブランド品を持っている人 |

| 親や友人から借りる | 頼れる知り合いがいる人 |

審査なしの借り入れ方法は、主に貯金や所持品などを担保にする仕組みとなっており、無職や金融ブラックの人でも融資を受けられます。

利用者がお金を返せなくなった場合でも、返済に充てられる担保があれば貸主側が損をすることはないからです。

例えばゆうちょ銀行に貯金がある人なら、自動貸付制度でお金を借りられます。

ゆうちょ銀行の貯金があれば郵便局の自動貸付を利用できる

ゆうちょ銀行の口座を持っている人は、郵便局の貯金担保自動貸付を利用して借り入れできるケースがあります。

貯金担保自動貸付とは、総合口座にある貯金を担保にして融資を受けられる制度のことです。

借りたお金を返せなくても貯金で相殺される仕組みになっていることから、返済能力は重視されません。

そのため審査の必要がなく、未成年や金融ブラックの人でも融資を受けられます。

貯金担保自動貸付の金利や最大限度額は、以下のとおりです。

| 金利 | 0.25%または0.5% |

|---|---|

| 融資時間 | 最短即日 |

| 最大限度額 | 300万円以内で預入金額の90% |

| 必要な担保 | 担保定額貯金または担保定期貯金 |

ゆうちょ銀行に担保定額貯金や担保定期貯金があれば、貯金を解約しなくても0.25%〜0.5%の低金利でお金を借りられます。

貯金担保自動貸付は、貯金を崩さずにお金を借りたい人にも最適な借り入れ方法です。

ゆうちょ銀行の自動貸付と同様に、生命保険の契約者貸付制度も審査なしでお金を借りられます。

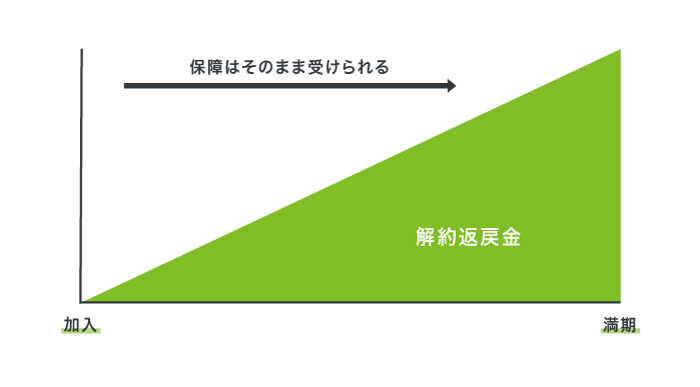

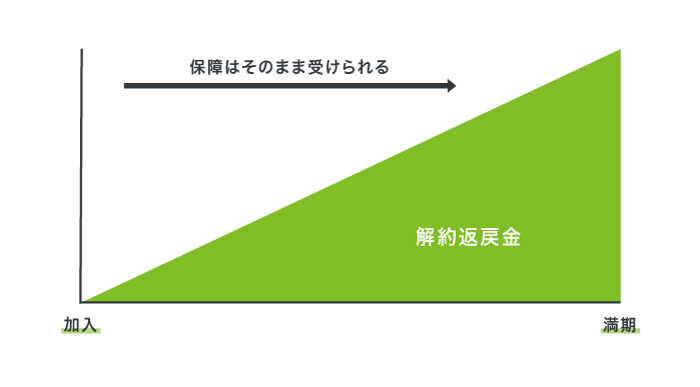

生命保険の契約者貸付制度は解約返戻金の7〜9割まで自由に借りられる

生命保険に加入している人は、契約者貸付制度を利用すると解約返戻金の7〜9割まで審査なしで借り入れ可能です。

契約者貸付制度は、解約返戻金を担保にして保険会社から融資を受けられる仕組みとなっています。

解約返戻金とは、終身保険や養老保険といった保険を解約した際に支払われるお金のことです。

貯金担保自動貸付と同様に、生命保険の契約者貸付制度も借り入れの際に保険を解約する必要はありません。

保険を解約せずにお金を借りられるため、そのまま保障を受けられる点も魅力のひとつです。

契約者貸付制度を設けている保険会社と金利を、以下で表にまとめましたので参考にしてください。

| 保険会社 | 金利 |

|---|---|

| 第一生命 | 3.00%〜5.75% |

| メットライフ生命 | 2.00%〜6.25% |

| 日本生命 | 3.00~3.75% |

| ソニー生命 | 2.50%〜3.30% |

| 明治安田生命 | 2.15%〜3.00% |

| 住友生命 | 1.55%〜5.75% |

| かんぽ生命 | 1.50%〜2.50% |

| オリックス生命 | 2.85%〜7.75% |

| プルデンシャル生命 | 1.75%〜6.25% |

| ジブラルタ生命 | 1.12%〜5.00% |

生命保険の契約者貸付制度は、一般的な金融機関と比較して低金利でお金を借りることが可能です。

ただし借り入れ日から1年以上経過すると保険金が減額されるケースもあるため、計画的に返済したほうがよいでしょう。

正社員として働いている人なら、従業員貸付制度を利用して会社からお金を借りられます。

正社員として働いていれば従業員貸付制度で会社からお金を借りられる

従業員貸付制度とは、福利厚生の一環として会社からお金を借りられる制度のことです。

お金に困っている従業員を救う目的で設けられている制度であり、社内のみで審査されるので貸金業法は適用されません。

そのため、一般的なカードローンの審査でおこなわれる信用情報の確認はされず、金融ブラックの人でもお金を借りられます。

ただし従業員貸付制度は一般的なカードローンと異なり、借りたお金を自由に使えないケースがほとんどです。

従業員貸付制度を利用できるのは、以下のような使用目的がある場合に限られています。

- 結婚や葬儀などの冠婚葬祭にかかる慶弔費

- 本人もしくは家族が入院する際の医療費

- 自然災害によって被害を受けた住宅の修繕費

- 子どもの進学や受験にかかる費用

- 出産にかかる費用

- 生活をするための費用など

従業員貸付制度を利用すると、トラブルがあった際や緊急時に1.0%〜4.3%の低金利で借り入れ可能です。

企業によっては、従業員貸付制度ではなく互助会制度で貸付をおこなっているケースもあります。

企業によっては互助会でお金を貸してもらえるケースもある

互助会制度を設けている会社で働いている人は、互助会からお金を借りられます。

互助会とは、職場の従業員同士が互いに助け合うことを目的とした組織のことです。

従業員は毎月1,000円程度の金額を積み立て、お金に困っている社員が低金利で借り入れできる仕組みになっています。

例えば埼玉県教職員互助会の金利や限度額は、以下のように定められています。

| 資金の種類 | 金利 | 限度額 | 使用目的 |

|---|---|---|---|

| 一般 | 1.0% | 150万円 | 緊急時の生活費 |

| 住宅 | 1.0% | 300万円 | 住宅の購入や補修に使う費用 |

| 教育 | 1.0% | 200万円 | 子どもの入学もしくは修学費 |

| 自動車 | 1.0% | 300万円 | 自動車の購入や整備、修理などの費用 |

| 医療 | 1.0% | 200万円 | 本人や家族の医療費 |

| 冠婚葬祭 | 1.0% | 300万円 | 家族の結婚式や葬式などに必要な費用 |

| 災害 | 0.83% | 150万円 | 地震や火災、盗難などの災害を受けて3ヶ月以内 |

互助会も従業員貸付制度と同様に、低金利で臨時の資金を借りられる制度です。

金利が低いうえ審査なしでお金を借りたい人は、自分が働いている会社の福利厚生を確認してみましょう。

ただし福利厚生を利用できるのは正社員のみで、パートやアルバイトなどの非正規雇用社員は対象外となるケースがほとんどです。

非正規雇用社員や働いていない人は、質屋に物品を預けてみてはいかがでしょうか。

貴金属やブランド品を質入れすると無審査で質屋から借り入れできる

貴金属やブランド品などを質屋に預けると、審査なしでお金を借りられます。

審査なしで借り入れできる理由は、預けた品物が担保になることで万が一借りたお金を返せなかった場合でも、質屋が売却して返済に充てられるからです。

今すぐお金を手に入れたい場合、使っていないジュエリーやブランド時計を売却する方法もありますが、思い入れがあって売りたくない人もいますよね。

質入れは返済と同時に品物を返してもらえるので、一時的にお金を借りたいけど売却したくない人に最適な方法です。

質屋営業法の第十六条において、質屋側は預かった品物を最低3ヶ月間は保管しなければいけないと決まっています。

流質期限は、質契約成立の日から三月未満(質置主が物品を取り扱う営業者であり、かつ、その質に入れようとする物品がその取り扱つている物品である場合においては、一月未満)の期間で定めてはならない。

引用元:質屋営業法-e-Gov法令検索

ただし保管期限である3ヶ月を過ぎると質流れといって売却されてしまうため、預けた品物を手放したくないのなら期間内に返済するのが賢明です。

預けられる品物がない場合は、親や友人からお金を借りる方法も視野に入れておきましょう。

親や友人に頼み込めば審査だけではなく利息もなしになる

親や友人を頼れる人は、審査や利息なしでお金を借りられるケースがあります。

知り合いにお金を借りることに抵抗がある人もいるかもしれませんが、最終的に頼りになるのは今まで一緒に過ごしてきた家族や友人です。

家族や友人が相手なら一般的な金融機関とは異なり、信用情報や収入などによって審査をされることはありません。

さらに自分から申し出なければ、利息を求められないでしょう。

家族や友人から借り入れできる確率を少しでも上げたいのなら、借用書を作成して返済の意思を明確にすることが大切です。

正しい借用書の書き方に必要な項目を以下に記載しましたので、参考にしてください。

- 相手(貸主)の署名と住所、押印

- 借りた金額

- 返済期日

- 返済方法

- 借り入れした日付

- 自分(借主)の署名と住所、押印

実際に管理人も友人にお金を借りた経験がありますが、一緒に借用書を作成したうえで滞りなく返済したため現在も良好な関係です。

お金の貸し借りをすると信頼関係が壊れてしまうケースもあるので、親しい間柄でも誠意や感謝は忘れずに伝えましょう。

他にも借用書を作成しておく利点として、税金が発生するリスクを回避できることが挙げられます。

1年以上も返済しないままにすると税金が発生する可能性がある

親や友人から借用書や利息なしでお金を借りた場合は、1年以内に返済しないと税金を納めなくてはいけなくなる可能性があります。

1年間で110万円以上の金額を借り続けることによって贈与と判断され、贈与税の対象となるからです。

贈与税は、一人の人が1月1日から12月31日までの1年間にもらった財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。

引用元:贈与税がかかる場合-国税庁

例えば親から500万円を借りて1年以上も返済しないでいると、贈与税として485,000円の税金が発生します。

税金の発生を防ぎたいのなら、口座振込で返済したり借用書を作成したりといった、贈与ではない証拠を残しておくことが大切です。

万が一家族や友人に融資を断られた場合でも、インターネット上の怪しい人からお金を借りるのは避けましょう。

融資を断られてもYahoo!知恵袋やTwitterの誘いには乗らないようにしよう

たとえお金を借りられる人がいなかったとしても、Yahoo!知恵袋やTwitterにある融資の誘いには乗ってはいけません。

TwitterなどのSNSに書き込まれている個人間融資の情報は、実態が違法業者であるケースがほとんどだからです。

違法業者から一度でもお金を借りると、法外な利息を請求されたり過度な取り立てをされたりといった危険に巻き込まれてしまいます。

最近はSNSを利用した悪質な貸し付けが増加しており、金融庁も以下のように注意を促しています。

個人を装ったヤミ金融業者により違法な高金利での貸付けが行われるほか、更なる犯罪被害やトラブルに巻き込まれる危険性があります。

引用元:SNS等を利用した「個人間融資」にご注意ください!-金融庁

違法業者は冷静な判断ができなくなっている人の心に漬け込むので、長期にわたって生活が脅かされることも少なくありません。

違法業者に騙されないためには、借り入れ前に登録貸金業者であるかを確認するのが重要です。

金融庁の登録貸金業者情報検索サービスを利用すると、借り入れ先の貸金業者が登録を受けているか確認できます。

どうしても審査に通らなくて困っている人は、職業別の借り入れ方法を検討してみてはいかがでしょうか。

審査に通らない人に最適!職業別の借り入れ方法なら融資を受けやすい

お金を借りたいけど審査に通らない人は、自分の職業や属性に合った借り入れ方法を選ぶのが最適です。

銀行や消費者金融などの一般的なカードローンは返済能力を重視していることから、職業だけで判断されて審査に落ちてしまうケースがあります。

一方で職業別の借り入れ方法なら、初めからターゲットが絞られているため融資を受けられる可能性が高いです。

職業ごとの借り入れ方法と主な対象者を、以下で表にまとめましたので参考にしてください。

| 借り入れ方法 | 主な対象者 |

|---|---|

| 共済貸付 | 教職員、警察官、消防士など |

| 学生ローン | 大学、短大、専門学校などの生徒 |

| 求職者支援資金融資 | 働く意思がある無職の人 |

| 母子父子寡婦福祉資金 | シングルマザー、シングルファザーなど |

| 銀行カードローンの配偶者貸付 | 専業主婦 |

| 年金担保融資 | 年金受給者 |

| 不動産担保融資 | 自宅や土地がある高齢者 |

| 生活福祉資金貸付制度 | 生活保護受給者 |

収入がない人は返済能力が低いと判断されて審査に落ちてしまう場合がほとんどですが、上記の方法ならお金を借りることが可能です。

低所得者だけではなく安定した収入がある公務員でも、自己破産や債務整理をした過去によって金融機関からお金を借りられない場合があります。

借り入れができなくて困っている公務員は、共済貸付を利用して融資を受けましょう。

共済組合が展開している共済貸付は公務員だけが対象になる

公務員は共済貸付を利用して借り入れすると、無利息もしくは低金利で融資を受けられます。

共済貸付は共済組合が展開している貸し付け事業で、公務員のみが利用できる制度です。

一般的な金融機関の借り入れ方法とは異なり、JICCやCICなどの信用情報機関に照会をおこなわないため、審査に通りやすい仕組みとなっています。

つまり公務員なら、金融ブラックの状態でも共済貸付でお金を借りられるということです。

共済組合ごとの対象者や金利は、以下で表にまとめましたので参考にしてください。

| 共済組合 | 対象者 | 金利 |

|---|---|---|

| 地方職員共済組合 | 東京都を除く全国の職員 | 無利息〜1.26% |

| 東京都職員共済組合 | 東京都の職員 | 0.93%〜5.26% |

| 公立学校共済組合 | 公立学校の教職員 | 無利息〜1.32% |

| 警察共済組合 | 警察官 | 無利息〜1.68% |

共済貸付は、無利息もしくは0.93%〜5.26%の低金利でお金を借りられる公務員ならではの制度です。

大学や専門学校などに通っている人は、学生ローンを利用すると審査に通りやすくなります。

学生ローンは未成年から大学生まで幅広い年齢の学生が借りられる

学生ローンは学生を対象に貸付をおこなっている貸金業者で、未成年でもお金を借りることが可能です。

一般的な金融機関のカードローンは貸し倒れのリスクを避け、収入が不安定な学生への融資を渋ります。

しかし学生ローンなら将来性を考慮して融資してもらえることから、学生でも審査に通りやすくなります。

主要な学生ローンの金利や限度額を比較し、以下で表にまとめましたので参考にしてください。

| 学生ローン | 金利 | 限度額 | 対象年齢 |

|---|---|---|---|

| カレッヂ | 17.0% | 50万円 | 18歳以上 |

| フレンド田 | 12.0%~17.0% | 50万円 | 18歳以上 |

| アミーゴ | 14.4%~16.8% | 50万円 | 20歳以上 |

| イー・キャンパス | 14.5%~16.5% | 50万円(社会人80万円) | 20歳〜29歳 |

| 友林堂 | 12.0%~16.8% | 30万円 | 20歳~33歳 |

| 学協 | 16.4% | 40万円 | 20歳以上 |

| マルイ | 15.0%~17.0% | 50万円 | 20歳以上 |

カレッヂとフレンド田は、18歳以上の学生なら融資を受けられます。

さらに学生ローンは借りたお金を学費だけではなく、旅行や生活費など豊富な目的で利用できる点も魅力のひとつです。

お金の使い道は問いません。

引用元:よくある質問(Q&A)|学生ローンのマルイ

学費の他にも、旅行・車の免許・就職活動・生活費・彼氏彼女へのプレゼントなど、

様々な目的で借入れをされる方がいらっしゃいます。

学生ローンには学生が豊かな学校生活を送れるようにサポートする目的があるため、在学中に返済を完了する必要はありません。

学生ローンの審査で有利になりたい人は、アルバイトのシフトを増やしておくとよいでしょう。

アルバイトのシフトを増やしておくと審査に通りやすくなる

アルバイトで一定の収入がある人は、学生ローンの審査に通りやすくなります。

正社員ではないアルバイトでも安定した収入がある人は返済能力が高いと判断され、審査で優遇されるからです。

ローン会社はアルバイトで稼いでいる金額を判断材料のひとつとして審査しているので、シフトを増やして収入を多くしておくと借り入れできる確率が上がります。

実際に管理人も学生ローンを利用した経験がありますが、ガソリンスタンドのアルバイトで毎月8万円程度収入があったため問題なく融資を受けられました。

学生ローンの審査に通りたいのなら、アルバイトのシフトを増やして安定した収入の実績を作っておきましょう。

仮に大学を中途退学して無職になり、お金に困った場合は求職者支援資金融資を活用するのもひとつの手段です。

ハローワークで申し込める求職者支援資金融資なら無職でも対象になる

仕事がなくて生活に困っている人は、求職者支援資金融資を利用するとお金を借りられます。

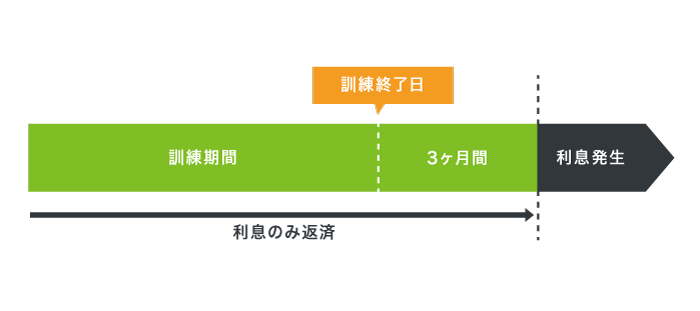

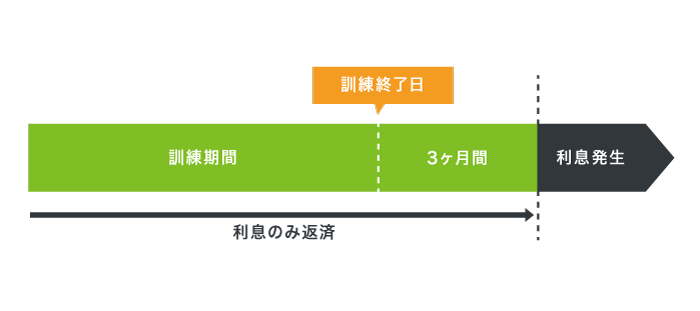

求職者支援資金融資とは、職業訓練受講給付金を受ける予定の人を対象とした貸し付け制度のことです。

職業訓練受講給付金を受けても生活費が足りない場合に、ハローワークで申し込むと融資を受けられます。

就職希望者を応援する目的の融資制度であることから、働く意思があれば無職でも審査に通りやすく、対象者は3.0%の低金利で借り入れできます。

求職者支援資金融資を利用して借りられる金額は、以下のとおりです。

| 家族がいる場合 | 月額10万円×受講予定訓練月数 |

|---|---|

| 単身者の場合 | 月額5万円×受講予定訓練月数 |

例えば結婚して配偶者がいる人なら、最大120万円を融資してもらえます。

他にも求職者支援資金融資の特徴として、訓練終了月の3ヶ月後までは利息のみ返済すればよい点が挙げられます。

求職者支援資金融資を利用すると、訓練が終了してから仕事が決まるまで余裕ができることも魅力のひとつです。

とはいえ住み込みで働いていた職場を退職して、職業訓練を受ける余裕がない人もいますよね。

転職を機に住居がなくなった無職の人は臨時特例つなぎ資金貸付制度を利用するとよいでしょう。

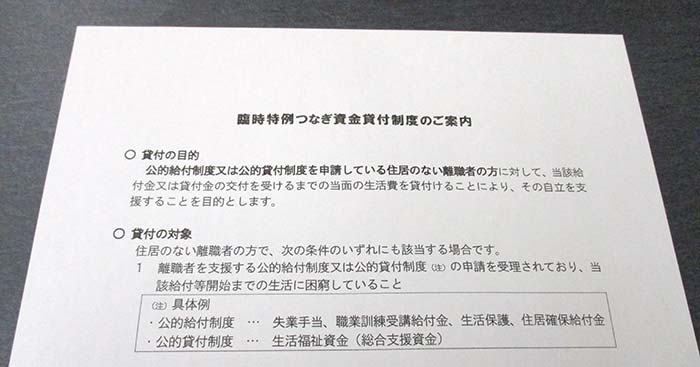

住居のない離職者は臨時特例つなぎ資金貸付制度で10万円を借りられる

勤務先の寮や社宅に住んでいて退職を機に住居がなくなった離職者は、社会福祉協議会が提供している臨時特例つなぎ資金貸付制度で10万円まで借り入れできます。

以下の項目に全て該当している離職者は、臨時特例つなぎ資金貸付制度に申し込むのが最適です。

- 失業を機に住居がなくなった人

- 失業保険や就職安定資金融資の申請を受理されている人

- 本人名義の銀行口座を持っている人

失業した後に受けられる手当として失業保険がありますが、自己都合で退職した場合は3ヶ月の猶予期間があり、すぐに借り入れできない実情があります。

一方で臨時特例つなぎ資金貸付制度なら1週間程度で審査結果が通知されて、銀行口座にお金を振り込んでもらえます。

借入金に利息が付加されないため、支払いが元金のみになるのも嬉しいポイントです。

失業だけではなく、配偶者がいなくて生活が苦しい母子家庭や父子家庭などのひとり親世帯は、母子父子寡婦福祉資金で融資を受けられます。

母子父子寡婦福祉資金では収入の少ないひとり親世帯が審査で優遇される

母子父子寡婦福祉資金は、収入が少ないひとり親世帯に向けて設けられている公的融資制度です。

厚生労働省の調査と国税庁の統計によると、シングルマザーの平均年収は一般的な給与所得者と比べて261万円も少ないとわかっています。

母子父子寡婦福祉資金は、生活が不安定になりやすいひとり親世帯をサポートする目的で設けられていることから、収入が少ないシングルマザーなどは審査で有利になります。

母子父子寡婦福祉資金の種類や内容を調査した結果は、以下のとおりです。

| 種類 | 内容 | 金利 | 限度額 |

|---|---|---|---|

| 修学資金 | 子どもの授業料や書籍代、交通費等 | 無利子 | 月額183,000円 |

| 生活資金 | 収入が著しく少ない期間の生活費 | 無利子〜1.0% | 月額105,000円 |

| 技能習得資金 | 就職に必要な資格などを習得する資金 | 無利子〜1.0% | 月額68,000円(運転免許460,000円) |

| 住宅資金 | 住宅の購入や補修に必要な資金 | 無利子〜1.0% | 1,500,000円 |

| 転宅資金 | 引越しの際に必要な資金 | 無利子〜1.0% | 260,000円 |

| 結婚資金 | 子どもの婚姻に必要な資金 | 無利子〜1.0% | 300,000円 |

| 医療介護資金 | 医療もしくは介護に必要な資金 | 無利子〜1.0% | 340,000円(医療) |

| 500,000円(介護) |

母子父子寡婦福祉資金では上記の他に事業を開始するためのお金や、子どもの就職に必要な資金も融資してもらえます。

なかでも修学資金は平成30年4月1日に制度の見直しがされ、貸し付けの対象が大学院まで拡大されました。

経済的理由により進学を諦めることがないよう、修学資金及び就学支度資金について、貸付けの 対象に大学院を追加する。

引用元:経済的支援-厚生労働省

修学資金は保証人の有無に関わらず無利子なので、躊躇なく子どもの学費を借りられる点が魅力のひとつです。

ただし、大学4年間の学費は250〜550万円と言われており、母子父子寡婦福祉資金では賄いきれない実情もあります。

日本政策金融公庫が提供している教育一般貸付なら最大350万円まで借り入れできるため、申し込みを検討するのもよいでしょう。

子どもの学費を賄いたいなら教育一般貸付に申し込むのが最適

子どもの学費を賄いたい人は、日本政策金融公庫が提供している教育一般貸付に申し込むのが最適です。

教育一般貸付は国の教育ローンとも呼ばれており、中学校卒業以上の子どもがいる親を貸付対象にしています。

ひとり親世帯だけではなく900万円以上の世帯収入がある人でも貸付対象になるため、子どもの学費が足りない人でも融資を受けられます。

さらに、申し込むときに資金使途で大学院や海外留学の費用に充てる旨を伝えると、最大450万円まで借り入れすることも可能です。

子どもの在学期間中は利息のみの返済にも対応してもらえるため、支払いに猶予がある利点もあります。

自身に収入がない専業主婦は、銀行カードローンの配偶者貸付を利用するとよいでしょう。

専業主婦は配偶者貸付に対応している銀行カードローンを選ぼう

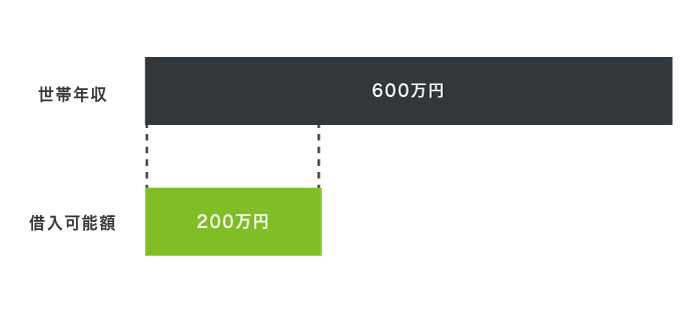

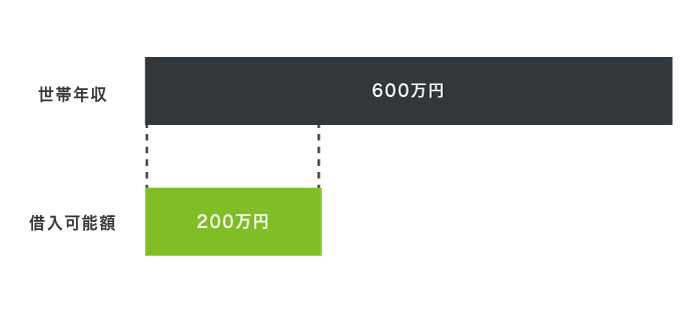

配偶者貸付に対応している銀行カードローンなら、収入がない専業主婦でもお金を借りられます。

配偶者貸付は総量規制の例外となっており、夫と妻の年収を合計した金額の3分の1まで融資を受けられる制度です。

例えば夫の年収が600万円で50万円の借り入れがある場合、配偶者貸付を利用すれば専業主婦でも150万円まで借りられます。

配偶者貸付に対応している銀行カードローンを以下で表にまとめましたので、参考にしてください。

| 銀行カードローン | 金利 | 融資スピード | 限度額 |

|---|---|---|---|

| イオン銀行カードローン | 13.8% | 最短5日 | 50万円 |

| PayPay銀行カードローン | 18.0% | 最短翌日 | 1,000万円 |

| セブン銀行カードローン | 15.0% | 最短2日 | 50万円 |

上記のようなネット銀行や地方銀行は、配偶者貸付を積極的におこなっている印象があります。

ただし配偶者貸付を利用するには、夫や妻の同意を得なければいけません。

配偶者の同意なしでお金を借りたい人は、アルバイトやパートなどで働いている実績を作っておきましょう。

1日でもパートで働いていれば自分名義で契約できる

パートやアルバイトとして1日でも働いていれば、自分の名義で融資を受けられます。

大手消費者金融や銀行などの金融機関は本人の返済能力を重視しており、収入がない人の名義では借り入れできないケースがほとんどです。

しかし少額でも収入がある場合は貸し付けの対象になるので、借り入れ先の幅が広がるうえに配偶者の同意も必要ありません。

家族に内緒でお金を借りたい場合は、パートで働いて自分名義で契約したほうがよいでしょう。

独身の人でも、年金受給者なら年金を担保にして借り入れができます。

年金受給者が融資を受けたい場合は年金担保融資で借り入れ可能

年金受給者は、年金担保融資を利用すると生活費や医療費などのお金を借りられます。

年金担保融資とは、年金受給権を担保に融資を受けられる制度のことです。

日本政策金融公庫や独立行政法人福祉医療機構が運営しており、一時的にお金が必要なときに融資を受けられます。

借りたお金は年金支給機関から直接返済されるため、働いていなくてもお金を借りられる仕組みとなっています。

年金担保融資を受けるには以下の証書が必要となるので、持っているかどうか確認しておきましょう。

- 国民年金証書

- 厚生年金保険証書

- 船員保険年金証書

- 労働者災害補償保険年金証書

このような証書を持っていて年金を受給している人は、年金担保融資を利用すると2.1%〜2.8%の低金利でお金を借りられます。

ただし年金を担保とする貸し付け制度は、令和2年の年金制度改正によって令和4年3月末で新規の申込受付を終了することが決定しています。

年金担保貸付制度は、令和4年3月末で申込受付を終了します。

引用元:年金担保貸付制度終了のご案内-厚生労働省

申込受付を終了するまでの間は、従来通り年金担保貸付の申込が可能です。

そのため年金担保融資を利用したい人は、令和4年3月末までに申し込んでおくのが賢明です。

高齢者がお金を借りたいのなら、不動産を担保に融資を受ける方法も検討してみてはいかがでしょうか。

高齢者は自宅や土地などの不動産を担保にお金を借りられる

自宅や土地を持っていれば、高齢者でも不動産を担保にしてお金を借りられます。

貸主側は利用者がお金を返せないまま亡くなったとしても、担保にした不動産を売却して返済に充てられるからです。

不動産を担保とする融資は国や民間の金融機関が取り扱っており、それぞれ異なる特徴があります。

借り入れ方法ごとに異なる金利や貸し付け条件を、以下で表にまとめましたので参考にしてください。

| 借り入れ方法 | 金利 | 貸し付け条件 |

|---|---|---|

| 不動産担保型生活資金 | 3.0% | 65歳以上の低所得世帯 |

| 楽天銀行の不動産担保ローン | 0.62%~9.38% | 20歳〜70歳の安定した収入がある人 |

| 中央ろうきんの不動産担保ローン | 1.25%~3.1% | 20歳〜66歳の安定した収入がある人 |

不動産を担保とすることで、いずれも通常のカードローンと比べて低い金利でお金を借りられます。

ただし銀行やろうきんが展開している不動産担保ローンは、収入がある人を対象としているため働いていない高齢者は融資を受けられません。

一方で不動産担保型生活資金は65歳以上の低所得世帯を対象としており、収入がない高齢者でもお金を借りられます。

収入が少ない高齢者は、不動産担保型生活資金を活用して今までどおり自宅に住みながら融資を受けるのがよいでしょう。

ただし不動産担保型生活資金は子どもと同居している高齢者を貸付対象外にしており、審査基準が厳しいことから融資が否決になる可能性があります。

現在の家族構成を保ちながら融資を受けたい人は、リバースモーゲージで借り入れするのもひとつの手段です。

リバースモーゲージなら80歳でも融資を受けることが可能

リバースモーゲージは終身契約になるため、80歳以上の高齢者でも融資を受けられます。

リバースモーゲージとは、不動産を担保に100万〜1億円のような高額融資を借り入れできる金融商品のことです。

担保になる物件を所持している高齢者は貸付対象になるため、不動産担保型生活資金のように同居人に制限があったり住民税非課税世帯に該当したりする必要はありません。

リバースモーゲージと不動産担保型生活資金の貸付条件を比較した結果は、以下のとおりです。

リバースモーゲージは銀行のような金融機関が提供しているため、不動産担保型生活資金より貸付対象の幅が広くて金利が低くなります。

年金収入のみの高齢者でも無理なく支払いを継続できて、子どもや孫に借入金を相続させないプランがあるのも嬉しいポイントです。

生活保護を受給している人は、ケースワーカーに相談すると借り入れできるケースがあります。

ケースワーカーに相談すれば生活保護受給者でも融資制度で借りられる

生活保護受給者はケースワーカーに相談すると、市区町村が設けている融資制度でお金を借りられます。

生活保護を受けている人は通常、返済能力がないと判断されることから民間の金融機関では借り入れできません。

しかし急な出費が原因で生活が困窮した際は、生活福祉資金貸付制度で融資を受けられます。

例えば神奈川県に居住している人なら、返済の見込みがあると認められた場合に生活福祉資金貸付制度を利用して借り入れすることが可能です。

ご利用いただける世帯(貸付の条件など)

引用元:生活福祉資金のご案内-社会福祉法人 神奈川県社会福祉協議会

生活保護を受給中で、福祉事務所長の許可を得た世帯

生活保護受給者が生活福祉資金貸付制度の対象になるかどうかは市区町村によって異なるので、利用したい人はケースワーカーに相談してみましょう。

借り入れが困難な生活保護受給者が融資を受けるには、ケースワーカーとの関係が重要になります。

困ったときに力添えしてもらうためにも、ケースワーカーとは日頃から良好な関係を築いておくのが賢明です。

これまで職業別の借り入れ方法について紹介してきましたが、自分の属性に適していれば確実に融資を受けられるわけではありません。

借り入れできる可能性を少しでも高めたいのなら、審査に通過するポイントを把握しておくとよいでしょう。

審査に通過するには借り入れ希望額を少なくしておくことが重要

融資を受ける際の審査に通過するには、借り入れ希望額をできるだけ少なく設定して申し込むのが賢明です。

借り入れ希望額が少ないほど完済できる可能性が高いと判断されることから、審査に通りやすくなります。

例えば消費者金融やクレジットカード会社などの金融機関は、貸金業法第13条によって過剰な貸し付けが禁止されています。

貸金業者は、貸付けの契約を締結しようとする場合において、前条第一項の規定による調査により、当該貸付けの契約が個人過剰貸付契約その他顧客等の返済能力を超える貸付けの契約と認められるときは、当該貸付けの契約を締結してはならない。

引用元:貸金業法-e-Gov法令検索

貸金業法第13条は、過剰な貸し付けが原因で多重債務に陥る国民が増えないように定められた法律です。

他にも借り入れ希望額が少ないほど審査に通りやすい理由として、貸主側からみて返済されなかった場合のリスクが低い点も挙げられます。

10万円などの少額融資なら、たとえ貸し倒れが起きたとしても会社にとって莫大なダメージはありません。

一方で高額な融資をすると貸し倒れた際の損失が大きいため、多額の借り入れ希望者に対しては慎重に審査をおこないます。

借り入れ後に滞りなく返済していれば追加融資が可能になるので、最初は少ない希望額で申し込むのがよいでしょう。

同一勤務先で長期間アルバイトしている人は、審査で返済能力があると判断されやすくなります。

勤続期間が長い人はアルバイトでも返済能力があると認められる

アルバイトやパートといった雇用形態の人でも、勤続期間が長ければ審査で有利になります。

ローン会社は審査の際に安定した収入があるかどうかを重視しており、同一勤務先で長期間働いている人は高く評価されるからです。

収入面が安定しているアルバイトは返済能力があると認められるため、豊富な借り入れ方法の対象となります。

対象となる属性を、借り入れ方法ごとに以下で表にまとめましたので参考にしてください。

| 借り入れ方法 | 正社員 | アルバイト | 専業主婦 | 無職 |

|---|---|---|---|---|

| 消費者金融 | ◯ | ◯ | × | × |

| メガバンク | ◯ | ◯ | × | × |

| ネット銀行 | ◯ | ◯ | ◯ | × |

| ろうきん | ◯ | ◯ | △ | × |

| スマホアプリ | ◯ | ◯ | △ | × |

アルバイトとして働いている人は、正社員と同様にほとんどの借り入れ方法で申し込みの対象となっています。

例えば毎月の収入が8万円のアルバイトでも、勤続期間が長ければ安定していると判断されるので、月収100万円の投資家より審査で優遇される可能性が高いです。

他にも審査に通りやすい人の特徴として、持ち家に住んでいる点が挙げられます。

賃貸より持ち家に住んでいるほうが審査で有利になる

カードローンの審査では、賃貸より持ち家に住んでいる人のほうが優遇してもらえます。

持ち家があるということは引越しの可能性が低く、ローン会社は利用者と連絡がつかなくなるリスクを回避できるからです。

万が一経済的に苦しくなっても持ち家なら自宅を売却して返済に充てられるうえ、実家であれば家族に用立ててもらえる見込みもあります。

さらに持ち家に住んでいることで、本人や家族に住宅ローンを組めるだけの返済能力があると判断されるため審査で有利に働きます。

一方で短期間に何度も引越しを繰り返している人は、ローンの審査で優遇してもらえません。

住所が頻繁に変わる人は返済が滞った際に連絡がつかなくなり、貸し倒れになるリスクが高いと判断されるからです。

過去に返済を滞らせてしまった経験がある人は、金融事故を起こした業者と異なるローン会社を選びましょう。

金融事故を起こした人は以前と異なるローン会社を選ぶのが賢明

過去に金融事故を起こした経験がある場合は、今まで利用したことがないローン会社を選んだほうが審査に通りやすくなります。

金融事故の原因となった金融機関には延滞や強制解約などの悪い情報が半永久的に残り、同系列のローン会社でお金を借りるのが困難になるからです。

一方で今まで利用したことがないローン会社なら、信用情報機関の情報を基準に審査するため、金融事故を起こして5年経過すると借り入れに成功しやすくなります。

延滞や強制解約などの金融事故を起こした情報は、信用情報機関に5年間記録されたのち抹消されます。

当社で保有するクレジット情報の保有期間は、契約中および契約終了から5年間です。

引用元:よくあるご質問-指定信用情報機関のCIC

いずれの金融機関も金融事故を起こした直後は融資を受けるのが困難ですが、利用したことがないローン会社なら5年以上経過すると借り入れできる可能性が高いということです。

そのため三井住友銀行で金融事故を起こした人はアコムなど、以前と異なるローン会社に申し込んだほうがよいでしょう。

金融事故を起こしていないのに審査に通らない人は、申し込みブラックになっている可能性があります。

申し込みブラックになるから短期間で複数社に申し込むのは避けよう

短期間で複数の金融機関に借り入れを申し込むと、申し込みブラックになるケースがあります。

申し込みブラックとは、多重申し込みが原因で審査に通りづらくなる状態のことです。

短い期間で複数の借り入れ先に申し込んでいると、ローン会社側にお金がなくて困っている印象を与えてしまいます。

ローン会社は貸したお金を返してもらえないと経営が破綻してしまうため、お金に困っている人や返済能力がない人には進んで融資をしません。

そのため借り入れを申し込むときは、多重申し込みを避けて計画性があることをアピールするのが賢明です。

すでに審査に通らなくなっている場合、信用情報機関の申し込み情報は6ヶ月で抹消されるので、間隔をあけて申し込みましょう。

融資の申し込みをする際に虚偽の申告をすると、審査に落ちる可能性が高くなります。

虚偽の申告は審査落ちの原因!正しい情報を記入することが大切

ローンの申し込み時に嘘をつくと審査に落ちてしまうため、個人情報は正しく申告することが大切です。

審査に通過したいからといって他社の借り入れ件数やローン残高を偽って申告しても、嘘が発覚して融資を断られます。

ローンを提供する金融機関は審査をおこなう際、信用情報機関にクレジットやキャッシングなどの情報を照会するからです。

貸金業者における信用情報の取扱いに関し、財務局が適正な監督を実施する上で必要と認められるときは、指定信用情報機関に対し、同機関が保有する情報の提供を求めることとする。

引用元:貸金業者向けの総合的な監督指針-金融庁

虚偽の申告をするとローン会社からの信用を失って審査落ちになるので、融資を希望しているのなら正確な情報を記入しましょう。

さらに職業や勤続年数を偽ることも、審査に落ちる原因のひとつになります。

カードローンに申し込む際は職業や借り入れ件数など、審査項目をあらかじめ調べておくのが賢明です。

チェックされる項目を調べておくとスムーズに借り入れできる

消費者金融や銀行カードローンに申し込む前に、審査でチェックされる項目を事前に把握しておくとスムーズにお金を借りられます。

審査項目を把握しておくことで、申し込み時に慌てて確認する必要がなくなるからです。

審査基準はローン会社ごとに異なりますが、返済能力を見極める点においてはどの金融機関も共通となっています。

借り入れの審査でチェックされる項目を以下にまとめましたので、参考にしてください。

| 項目 | 内容 |

|---|---|

| 個人情報 | 氏名、生年月日、性別、電話番号、配偶者や扶養の有無 |

| 勤務情報 | 職業、年収、雇用形態、勤務先 |

| 住居情報 | 住所、持ち家または賃貸、住宅ローンの残高 |

| 借り入れ情報 | 他社借り入れの件数、他社借り入れの残高 |

ローン会社は、このような情報を基準に利用者の返済能力を判断しています。

自分の返済能力に見合った借り入れ希望額と正確な情報を申告することが、審査に通過する近道です。

申し込む前に希望額を借りられるかどうか知りたい人は、借り入れ先の簡易審査で確認してみてもいいかもしれません。

借り入れ先の簡易診断で融資を受けられるか確認しておこう

カードローンによっては、申し込み前に借り入れ可能か確認できる簡易審査サービスがあります。

簡易審査サービスを利用すると、自分の属性で審査に通るかどうかの目安がつきます。

そのため簡易審査の結果次第で希望額やローン会社を変更でき、借り入れできる確率を上げることが可能です。

実際に管理人もアイフルの1秒診断を利用しましたが、以下の4項目を入力しただけで素早く結果が表示されました。

- 年齢

- 雇用形態リスト

- 年収

- 他社借り入れ金額

審査に落ちる可能性がある人は、先に簡易審査サービスで融資を受けられるか確認しておいたほうが無難です。

簡易審査の結果が良かった場合は借り入れできる可能性が高いため、そのまま本申し込みする価値があります。

自分に最適な借り入れ方法を見つけて上手く利用し、現在より余裕のある生活を手に入れてはいかがでしょうか。

貸付条件ならびに注釈

レイクの貸付条件

| 融資限度額 | 1万円~500万円 |

|---|---|

| 貸付利率 | 4.5%〜18.0% ※貸付利率はご契約額およびご利用残高に応じて異なります。 |

| 利用対象 | 満20歳~70歳の方で、安定した収入のある方(パート・アルバイトで収入のある方も可) |

| 遅延損害金(年率) | 20.0% |

| 返済方式 | 残高スライドリボルビング、元利定額リボルビング |

| 返済期間 | 最長5年、最大60回 ※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。 |

| 必要書類 | 運転免許証、収入証明書(契約額に応じて、新生フィナンシャルが必要とする場合) |

| 担保・保証人 | 不要 |

| 商号 | 新生フィナンシャル株式会社 |

| 貸金業登録番号 | 関東財務局長(11) 第01024号 日本貸金業協会会員第000003号 |

無利息期間について

※Webで申込みされた方のみ60日間無利息を利用可能

※「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用不可

※レイクで初回契約の方が対象

※初回契約翌日から無利息適用

※ご契約額が200万円超の方は30日間無利息のみ利用可能

※無利息期間終了後は通常金利適用

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |